Condividi

Un token per l’agricoltura del rendimento è un termine chiave per gli agricoltori del rendimento. Invece delle criptovalute, tutte le piattaforme di coltivazione del rendimento utilizzano i propri token nativi, che consentono di unificare gli scambi finanziari.

La definizione

Si tratta di una registrazione interna a una blockchain sotto forma di contratto intelligente o, altrimenti, di beni digitali con valore. Il suo scopo è determinato dagli obiettivi e dalle funzioni della piattaforma.

Non è la stessa cosa delle criptovalute

Nei mercati decentralizzati delle criptovalute, la cripto svolge il ruolo di denaro fiat. L’agricoltura dei rendimenti fa parte della DeFi, ma le sue monete sono più spesso utilizzate qui. Ogni valuta ha il suo valore e il suo potere d’acquisto. Possono essere utilizzati per pagare oggetti fisici e digitali. Rappresentano uno strumento di pagamento indipendente.

I gettoni, invece, sono più simili ai titoli. Vengono emessi da una persona o da un’entità su base centralizzata per semplificare le transazioni finanziarie e commerciali su una particolare piattaforma. A differenza delle criptovalute, i token non possono essere estratti.

Un’altra differenza importante è che operano su blockchain di monete. La maggior parte dei token per l’agricoltura dei rendimenti funziona su Ethereum. Non hanno una propria blockchain, mentre le criptovalute ce l’hanno.

Vari tipi di lavori di coltivazione a rendimento

Gettone di governance

Si tratta dell’attività distribuita agli early adopters durante l’ICO sul mercato delle criptovalute. Oltre al potenziale valore che potrebbe apportare in caso di successo, fornisce agli utenti il diritto di contribuire alla gestione della start-up. Nel caso dell’agricoltura di rendimento, potrebbe significare l’aggiunta di nuove valute, la modifica delle tecnologie, ecc.

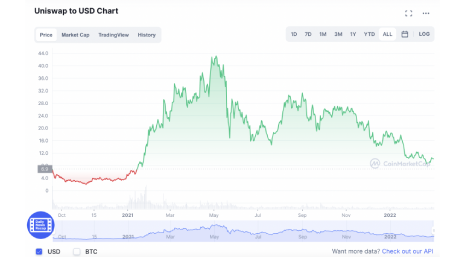

I gettoni vengono scambiati su borse, ma sono altrettanto volatili delle criptovalute. Per monitorare i loro prezzi, gli investitori possono utilizzare i grafici di CoinMarketCap. Ad esempio, lo scambio di colture agricole Uniswap ha i suoi token e il loro prezzo è variato tra i 2 e i 42 dollari.

Con l’aiuto di un token di governance, i fondatori della borsa attraggono i primi seguaci, sperando di ottenere qualche profitto. A volte il prezzo può essere decuplicato o centuplicato.

Token di liquidità come parte di Smart Contracts

Si tratta di una conferma della quota di contributo al pool di liquidità. Allo stesso tempo, le azioni degli investitori rientrano nei contratti intelligenti, il che consente di garantire che l’agricoltura dei rendimenti sia sicura.

Le borse dell’agricoltura del rendimento creano i gettoni LP come moneta interna, universale e comune a tutti. Con il loro aiuto, puoi ottenere un profitto aggiuntivo e provare l’yield farming. In questo modo un numero sempre maggiore di utenti viene attratto dall’yield farming e il giro di denaro interno al sistema cresce. Un esempio è Cake di PancakeSwap, con un market cap di oltre 1,8 miliardi di dollari.

Ogni servizio di yield farming emette i propri token di governance e liquidità e alcuni di essi, come ad esempio Aave, combinano le due funzioni.

Per comprendere meglio il ruolo svolto dal token dell’agricoltura del rendimento, dobbiamo capire i principi degli scambi di liquidità.

Il principio di funzionamento dell’agricoltura a rendimento

L’agricoltura di rendimento è già diventata una componente integrante del mercato della finanza decentralizzata. L’idea che i token e le monete debbano funzionare invece di essere conservati nei portafogli è stata avanzata per la prima volta dai fondatori del protocollo Compound.

Nel 2017, due imprenditori hanno sviluppato e implementato un sistema basato sulla blockchain per il prestito di criptovalute. Hanno creato una piattaforma in cui i possessori di criptovalute potevano bloccare le loro finanze in pool di liquidità e i trader potevano ricevere prestiti.

Questo sistema si basava sul concetto di liquidità, ovvero sulla possibilità di convertire rapidamente gli asset digitali in denaro. Tutte le transazioni interne vengono effettuate utilizzando i cToken che vengono emessi in base alla valuta fornita. Pertanto, i possessori di ETH ricevono cETH.

Il servizio è gestito dai proprietari dei token COMP che possono votare sulle decisioni tecnologiche di base. Di conseguenza, il percorso di sviluppo del progetto è determinato dalla comunità anziché dai fondatori.

Il valore totale bloccato (TVL) è di 7.258.342.479 dollari, mentre il valore di mercato dei token Comp è di 2.271.587.203,15 dollari.

Attualmente esistono già molti scambi di liquidità sul mercato. I più famosi sono PancakeSwap, Uniswap, Aave, Curve e Binance Liquid Swap.

L’agricoltura a rendimento offre tre modi principali per guadagnare.

Prestito

Questo metodo garantisce che una piattaforma di coltivazione di rendimenti sia dotata di un valore di fondi sufficiente da parte dei fornitori di liquidità - gli investitori che depositano i loro asset digitali.

I trader e il DEX utilizzano il pool di liquidità come mutuatari. Quando hanno bisogno di ottenere una criptovaluta specifica, è più facile ottenerla con il rendimento agricolo fornendo una garanzia collaterale dell’importo corrispondente all’attuale valore di mercato. Il rischio principale del prestito è che il prezzo dei beni depositati scenda bruscamente, che il prestito venga automaticamente liquidato e che la garanzia venga bloccata. Pertanto, gli investitori in criptovalute sono protetti dal rischio di perdere i loro fondi, mentre il rischio è interamente a carico degli utenti.

Estrazione di liquidità

L’agricoltura a rendimento stesso ha fatto scalpore nel mercato della DeFi. Il suo principio di guadagno è molto semplice. I coltivatori di rendite multiple depositano i loro fondi e in cambio ricevono i token LP che possono essere utilizzati per pagare le commissioni di transazione, il che è molto più conveniente rispetto all’utilizzo delle criptovalute. Molti token vengono scambiati in borsa e possono essere facilmente convertiti in denaro fiat.

Gli investitori vengono ricompensati con commissioni di transazione per le azioni effettuate con tutti i fondi. Nella maggior parte dei casi, questi servizi sono utilizzati da piattaforme di scambio che non conservano le loro monete, ma le prendono in prestito da un pool di liquidità. Depositando i token, il loro possessore permette ai mutuatari di utilizzarli sulla base di contratti intelligenti.

Il rischio principale è quello di una perdita impermanente. Si verifica quando si verificano cambiamenti drastici nel prezzo dei beni depositati. Il sistema bilancia il conto di risparmio aggiungendo più gettoni economici e meno gettoni costosi. Quando i fondi vengono ritirati, le perdite diventano permanenti perché non vengono più compensate.

Picchettamento

Questo è il metodo tradizionale basato sulla blockchain per ottenere un profitto. Gli investitori mettono i loro soldi nei portafogli per guadagnare interessi. La borsa riceve fondi per regolare la domanda e l’offerta. In effetti, l’accatastamento è un indicatore della redditività del progetto perché, bloccando le proprie attività, gli utenti garantiscono il funzionamento della blockchain.

Incentivi di liquidità aggiuntivi

La concorrenza nel mercato dell’agricoltura dei rendimenti è in costante aumento e i nuovi operatori devono offrire ai loro utenti modi innovativi per ottenere profitti. Ad esempio, PancakeSwap organizza lotterie con un costo del biglietto di circa 5 dollari in Cake. Gli utenti possono anche mettere alla prova le loro capacità analitiche cercando di prevedere il prezzo di BNB-USDT. Anche se i premi sono di solito piccoli, è comunque bello ottenerli.

Il modo più semplice per ottenere un reddito passivo è quello di partecipare a pool di sciroppi. Basta un clic e gli interessi iniziano a maturare.

Il tasso di interesse è più alto di quello di un tipico conto corrente bancario, dove il tasso di inflazione spesso riduce i profitti mentre si tiene il proprio denaro in banca.

Strategie di rendimento degli agricoltori

Gli investitori hanno accesso a vari modi per ottenere un reddito, dal rendimento di una singola criptovaluta a strategie più complesse.

Semplicemente l’agricoltura del rendimento

Il modo classico per generare reddito è quello di investire due attività in un rapporto 50/50.

Prestiti e depositi

In questo caso, le monete non sono bloccate nel sistema, ma vengono depositate a un tasso di interesse. Va notato che le piattaforme DeFi offrono tassi di interesse molto più alti, che a volte superano il 20%.

Doppio prestito

Alcune borse offrono ricompense ai prestatori e ai mutuatari in token propri. Gli utenti possono aumentare i loro profitti accendendo un prestito e utilizzandolo per i prestiti.

Prestiti e agricoltura di rendimento

I costi del prestito sono spesso più che compensati dai premi delle puntate. Per bloccare una coppia di monete è necessario acquistarle. Se un utente ritiene che non sia redditizio (ad esempio, se si verifica un aumento del prezzo di una moneta e una diminuzione del prezzo dell’altra), potrebbe essere più facile ricorrere al prestito sulla stessa piattaforma. In questo caso, non dovrai spendere di più per acquistare le monete, che al momento sono più costose.

Indicatori di redditività

Ci sono due modi per scoprire la potenziale redditività della DeFi.

Tasso annuo percentuale (TAEG)

Questo indicatore corrisponde al guadagno di interessi in un anno. Il valore dei fondi viene moltiplicato per il tasso di interesse per calcolare i rendimenti.

Rendimento annuo percentuale (APY)

I profitti tengono conto del reinvestimento dei rendimenti o dell’effetto dell’interesse composto. Se guadagni interessi ogni mese, l’importo totale sarà maggiore perché ogni volta il tasso annuale viene accumulato sull’aumento del saldo dei gettoni.

Ad esempio, se il TAEG è del 20%, l’APY, ovvero il tasso di rendimento effettivo, è del 21,94% per la capitalizzazione mensile o del 22,13% per la capitalizzazione giornaliera.

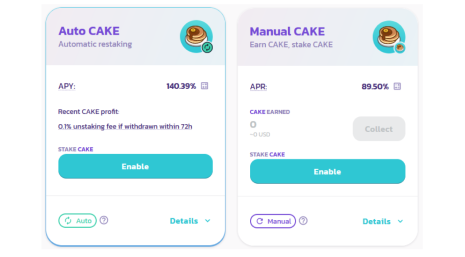

L’indicatore utilizzato nelle borse dipende dal servizio specifico. Ad esempio, PancakeSwap offre le piscine di sciroppi in due modalità: manuale e automatica. Nel primo caso, gli investitori gestiscono i loro guadagni in modo automatico e la borsa non si compone automaticamente. Nel secondo caso, il sistema esegue tutte le operazioni in modo indipendente e i fornitori di liquidità possono vedere le entrate future.

Lavoro agricolo di rendimento

Nella scelta di un sito agricolo, puoi prendere in considerazione diversi indicatori.

Valore totale bloccato (TVL)

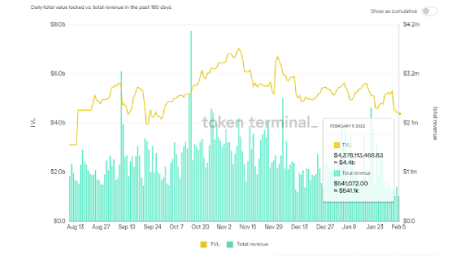

Questo indicatore mostra il valore totale dei token e delle monete attualmente puntati sulla piattaforma di coltivazione dei rendimenti. Più è alto, più gli agricoltori hanno affidato alla piattaforma il loro denaro.

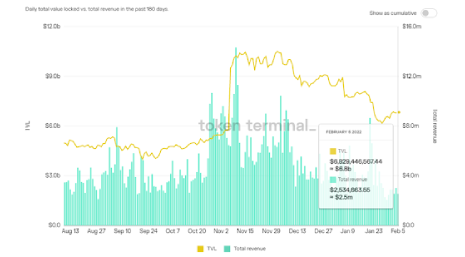

Attualmente il TVL di Uniswap è di 6,8 miliardi di dollari.

Entrate totali

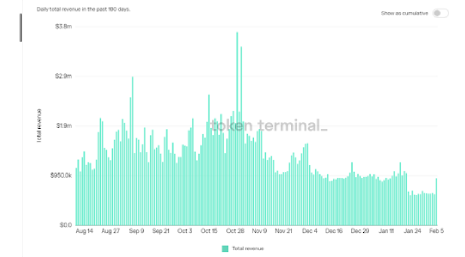

Questo indicatore permette agli utenti di valutare se l’allevamento di rendimenti con questo protocollo è sicuro e affidabile. Mostra quante persone sono pronte a pagare per i servizi della piattaforma.

Ad esempio, Aave ha attualmente un TR inferiore a 1 milione di dollari, mentre lo scorso ottobre ha superato i 3,5 milioni di dollari.

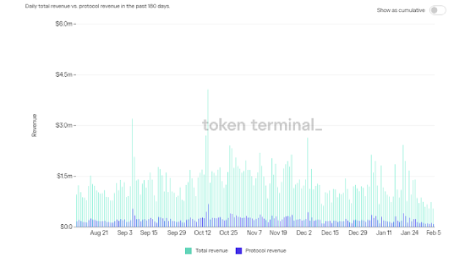

Entrate del protocollo

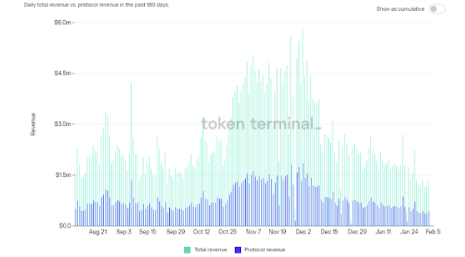

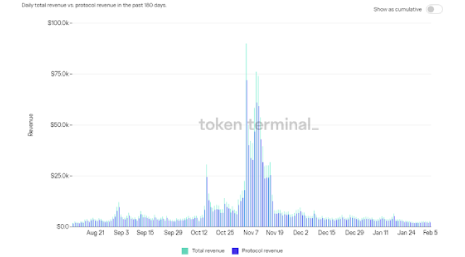

Rappresenta la quota di ricavi che va ai possessori di token. Ad esempio, diamo un’occhiata ai grafici di Sushiswap (prima schermata) e PancakeSwap (seconda schermata).

A quanto pare, PancakeSwap paga una quota maggiore dei suoi ricavi ai prestatori.

Polkadot è ancora nelle prime fasi di sviluppo e spende la maggior parte delle sue entrate in dividendi.

Uniswap non riporta questo indicatore perché non paga dividendi e gli investitori guadagnano con le commissioni di scambio.

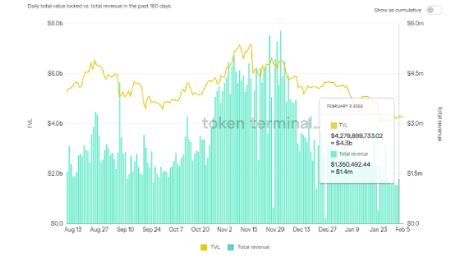

TVL e ricavi totali

Il rapporto tra questi due indicatori dimostra l’efficienza di un servizio di coltivazione dei rendimenti. Il rapporto TR/TVL mostra le entrate per ogni dollaro bloccato nel sistema.

Ad esempio, per Uniswap, questo valore è pari a 0,37 dollari. È chiaro che gli investitori traggono profitto da questa borsa anche senza i pagamenti dei token di governance.

Per PancakeSwap è di $0,32.

E per Sushiswap, questo valore è di soli $0,000123.

Prendendo in considerazione tutti questi indicatori, puoi trovare una piattaforma di coltivazione affidabile e redditizia.

Protocolli Token

Un protocollo è uno standard. Il suo scopo è quello di garantire la compatibilità. Quando si parla di token, si utilizza un protocollo per definire le regole che facilitano l’interazione nel sistema di app decentralizzato.

ERC-20

Attualmente il protocollo standard è ERC-20. Tutti gli altri standard seguono le sue linee guida e offrono alcune modifiche. Molti token sono conformi allo standard ERC-20, che garantisce compatibilità e sicurezza.

I token ERC-20 si basano su contratti intelligenti: non sono autonomi ma esistono come parte di un contratto su una blockchain. Sono facili da configurare e possono essere utilizzati in un’ampia gamma di piattaforme e applicazioni DeFi.

Le versioni successive del protocollo ERC-20, come ERC-1155, ERC-223 e ERC-721, offrono ulteriori funzionalità. Il 721 può essere utilizzato per creare un NFT, mentre il 223 e il 621 sono più convenienti. Il 223 offre una protezione contro la trasmissione accidentale dei dati e il 621 aggiunge la capacità di controllare l’alimentazione.

BEP-2

Si tratta del primo protocollo comune a tutti i token di Binance che opera solo sulla blockchain di questa borsa. Il protocollo successivo, noto come BEP-20, consente di trasferire i token tra diverse reti. Questa tecnologia ha permesso la creazione di versioni tokenizzate di monete come Bitcoin, Ether, Litecoin, ecc.

Lo scopo principale di un token legato alle monete è quello di garantire uno scambio fluido tra le piattaforme della DeFi.

NEP-5

Si tratta di un protocollo emergente della rete NEO che garantisce un’elevata velocità delle transazioni finanziarie (un nuovo blocco viene generato in 15 secondi invece che in 6 minuti nel caso di Ethereum) e zero commissioni di transazione, oltre a supportare diversi linguaggi di programmazione. Finora ci sono state poche ICO su questa blockchain perché è meno conosciuta dagli investitori, a differenza di Ethereum. Tuttavia, il token NEO viene scambiato in borsa e il suo prezzo varia tra i 20 e i 25 dollari all’inizio del 2022. Nel maggio 2021, il suo prezzo è schizzato a 122 dollari.

Conclusione

Nell’agricoltura dei rendimenti, i token giocano un ruolo molto importante. Permettono agli utenti di depositare facilmente monete basate su varie blockchain. Unificano tutte le operazioni, le commissioni per le transazioni finanziarie e i resi.

I token di governance svolgono una funzione amministrativa consentendo alla comunità di prendere decisioni sullo sviluppo del progetto. Con ogni ICO, il fornitore emette i propri token, ma questo non impedisce le interazioni tra i vari crittosistemi.