シェア

イールドファーミング・トークンは、イールドファーマーにとって重要なキーワードだ。暗号通貨の代わりに、すべての収量農業プラットフォームは独自のネイティブトークンを使用し、金融交換を統一することができる。

定義

これは、スマートコントラクトや、そうでなければ価値のあるデジタル資産の形でブロックチェーン上に内部記録される。その目的は、プラットフォームの目標と機能によって決定される。

暗号通貨とは違う

分散型暗号市場では、暗号が不換紙幣の役割を果たす。イールドファーミングはDeFiの一部であるが、ここでは独自のコインが使用されることが多い。それぞれの通貨は独自の価値と購買力を持つ。物理的なモノとデジタルなモノの両方の支払いに使用できる。独立した決済手段なのだ。

一方、トークンは証券に近い。トークンは、特定のプラットフォーム上での金融取引やビジネス取引を簡素化するために、個人や事業体によって集中的に発行される。暗号とは異なり、トークンは採掘できない。

もう一つの重要な違いは、コインのブロックチェーン上で運営されていることだ。ほとんどのイールドファーミング・トークンはイーサリアム上で動いている。イーサリアムは独自のブロックチェーンを持っておらず、暗号は持っている。

さまざまな種類の収量農業

ガバナンス・トークン

これは、暗号市場でICO中にアーリーアダプターの間で配布される資産である。成功した場合にもたらされる可能性のある価値とは別に、ユーザーにはスタートアップの運営に貢献する権利も提供される。イールドファーミングの場合、それは新しい通貨の追加や技術の変更などを意味するかもしれない。

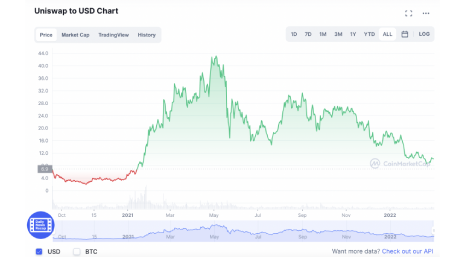

トークンは取引所で取引されるが、暗号通貨と同様に変動が激しい。その価格を監視するために、投資家はCoinMarketCapチャートを使用することができます。例えば、収量農業取引所Uniswapには独自のトークンがあり、その価格は2ドルから42ドルの範囲で変動している。

ガバナンス・トークンの助けを借りて、取引所の創設者は最初のフォロワーを集め、利益を得ようとする。時には価格が10倍や100倍になることもある。

スマートコントラクトの一部としての流動性トークン

これは、流動性プールへの貢献のシェアの確認である。同時に、投資家の行動は、スマートコントラクトに落ち、これにより、イールドファーミングの安全性を確保することができます。

イールドファーミング取引所は、万国共通の内部通貨としてLPトークンを作成します。取引所の助けを借りて、追加利益を得たり、イールドファーミングを試したりすることができます。そのため、より多くのユーザーがイールドファーミングに魅了され、システム内の金融の内部回転が高まっている。例として、時価総額18億ドル以上のPancakeSwapのCakeがある。

それぞれのイールドファーミング・サービスは、独自のガバナンス・トークンと流動性トークンを発行しており、例えばAaveのように2つの機能を組み合わせたものもある。

イールドファーミング・トークンが果たす役割をよりよく理解するためには、流動性交換の原理を理解する必要がある。

収量農業の運営原則

イールド・ファーミングはすでに分散型金融の市場にとって不可欠な要素となっている。トークンやコインは単にウォレットに保管されるのではなく、機能すべきだというアイデアは、Compoundプロトコルの創設者たちによって最初に持ち出された。

2017年、2人のビジネスマンが暗号通貨を貸し出すためのブロックチェーン・ベースのシステムを開発し、実装した。彼らは暗号通貨保有者が流動性プールに資金を固定できるプラットフォームを作り、トレーダーはそこで融資を受けることができた。

このシステムは、流動性(デジタル資産を素早く現金に換える機会)というコンセプトに基づいている。すべての内部取引は、提供された通貨に応じて発行されるcTokenを使用して行われます。したがって、ETH保有者はcETHを受け取ります。

サービスはCOMPトークンの所有者によって管理され、彼らは基本的な技術的決定について投票することができる。その結果、プロジェクトの開発方針は創設者ではなくコミュニティによって決定される。

Total Value Locked (TVL)は$7,258,342,479で、Compトークンの時価総額は$2,271,587,203.15である。

現在、市場にはすでに多くの流動性取引所が存在する。その中で最も人気があるのは、PancakeSwap、Uniswap、Aave、Curve、Binance Liquid Swapである。

収量農業には3つの主な稼ぎ方がある。

貸出

この方法によって、イールド・ファーミング・プラットフォームは、流動性プロバイダー(デジタル資産を預ける投資家)によって十分な資金価値が提供されることになる。

トレーダーとDEXは流動性プールを借り手として利用する。特定の暗号通貨を入手する必要がある場合、現在の市場価値に相当する額の担保を提供することで、イールドファーミングで入手することが容易になる。借り入れの主なリスクは、預けた資産の価格が急落し、ローンが自動的に清算され、担保がロックされることである。したがって、暗号投資家は資金を失うリスクから保護され、リスクはすべて利用者が負担する。

流動性マイニング

イールド・ファーミングそのものは、DeFi市場で大きなセンセーションを巻き起こしている。その儲けの原理は非常にシンプルだ。複数のイールドファーマーが資金を預け入れ、その見返りとして取引手数料の支払いに使えるLPトークンを受け取る。多くのトークンは取引所で取引され、簡単に不換紙幣に換金できる。

投資家は、すべての資金で行動するための取引手数料で報われる。多くの場合、このようなサービスはコインを保管せず、流動性プールからコインを借りる取引所プラットフォームによって利用される。トークンを預けることで、トークンの保有者はスマートコントラクトに基づき、借り手がトークンを使用できるようにする。

主なリスクは、無常的な損失である。これは、預け入れた資産の価格が大幅に変動した場合に発生する。システムは、安価なトークンを増やし、高価なトークンを減らすことで、預金口座のバランスをとる。資金が引き出されると、補償がなくなるため、損失は恒久的なものになる。

ステーキング

これがブロックチェーンを利用した伝統的な利殖方法である。投資家は利子を得るために資金をウォレットに保管する。取引所は需要と供給を調整するための資金を受け取る。実際、ステーキングはプロジェクトの実行可能性を示す指標であり、資産をロックすることでユーザーはブロックチェーンの運用を保証するからだ。

追加流動性インセンティブ

イールドファーミング市場の競争は常に激化しており、新しいプレイヤーはユーザーに革新的な利益を上げる方法を提供する必要がある。例えば、PancakeSwapはCakeでチケット代約5ドルの宝くじを企画している。また、ユーザーはBNB-USDTの価格を予測することで、自分の分析能力を試すこともできる。報酬は通常少額だが、それでももらえるのは嬉しい。

受動的収入を得る最も簡単な方法は、シロッププールに賭けることだ。クリック一つで、利息が発生し始める。

金利は一般的な銀行口座よりも高く、銀行にお金を預けている間はインフレ率によって利益が減ることが多い。

収量農家の戦略

投資家は、単一の暗号通貨から複雑な戦略まで、様々な方法で収入を得ることができる。

単純収量農業

収入を得る古典的な方法は、2つの資産を半々の割合で投資することである。

貸出と預金

この場合、コインはシステムに固定されるのではなく、金利で預けられる。DeFiプラットフォームは、時には20%以上に達するかなり高い金利を提供していることに留意すべきである。

二重貸し

一部の取引所では、貸し手と借り手に独自のトークンで報酬を提供している。利用者はローンを組んで貸し出しに使うことで、利益を増やすことができる。

貸し出しと収量農業

借入コストは、ステーキング報酬によって補われることが多い。コインのペアを固定するには、コインを購入する必要があります。例えば、一方のコインの価格が上昇し、もう一方のコインの価格が下落した場合などです。この場合、現時点でより高価なコインを購入するために多くの費用を費やす必要はありません。

収益性指標

DeFiの潜在的な収益性を調べるには2つの方法がある。

年率(APR)

この指標は、1年間で利息を得ることに相当する。資金の価値に金利を掛けてリターンを計算する。

年率利回り (APY)

利益には、リターンの再投資や複利の効果が考慮されています。毎月利息を得る場合、トークン残高が増えるたびに年利が発生するため、総額は大きくなります。

例えば、APRが20%の場合、APY(実質収益率)は月複利で21.94%、日複利で22.13%となる。

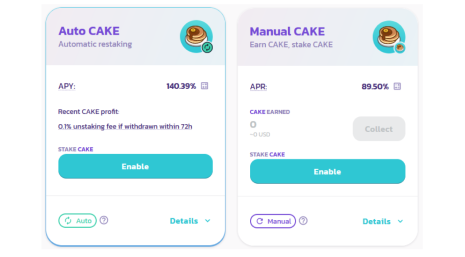

取引所で使用されるインジケータは、特定のサービスによって異なります。例えば、PancakeSwapはシロッププールを手動モードと自動モードの2つのモードで提供しています。前者の場合、投資家は自動的に収益を管理し、取引所は自動的に複利運用を行わない。そして2つ目のケースでは、システムがすべての操作を独自に行い、流動性提供者は将来の収入を確認することができます。

収量農業の仕事

農業用地を選ぶ際には、さまざまな指標を考慮することができる。

トータル・バリュー・ロック(TVL)

この指標は、現在イールドファーミング・プラットフォームに賭けられているトークンやコインの総額を示しています。これが高いほど、より多くの収量農家がプラットフォームに資金を託していることを意味する。

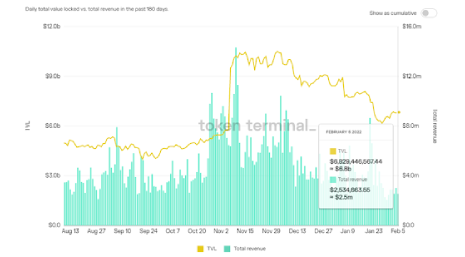

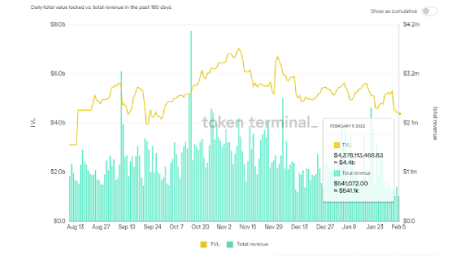

現在、ユニスワップのTVLは68億ドルである。

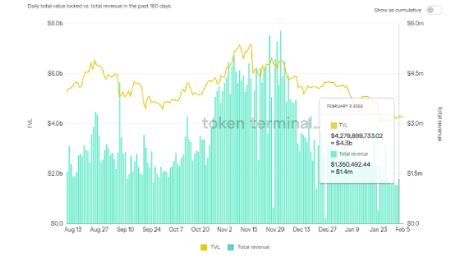

総収入

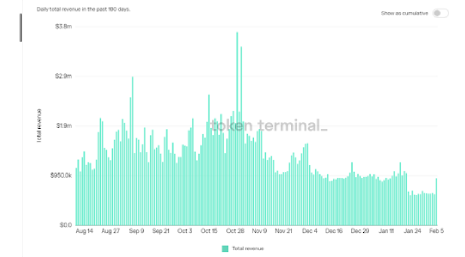

この指標により、ユーザーはこのプロトコルでの収量農業が安全で信頼できるかどうかを評価することができます。この指標は、どれだけの人々がプラットフォームのサービスにお金を払う準備ができているかを示している。

例えば、エイベのTRは現在100万ドル以下だが、昨年10月には350万ドルを超えていた。

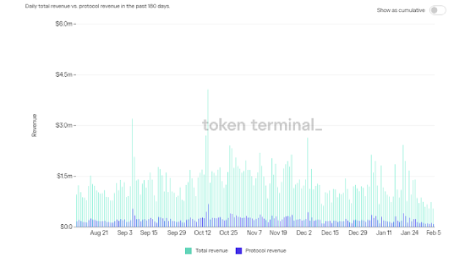

プロトコル収入

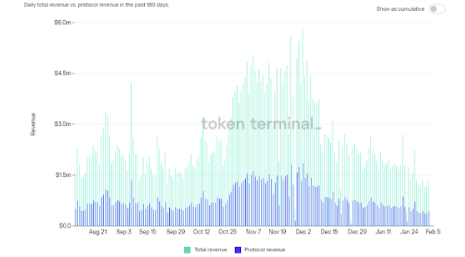

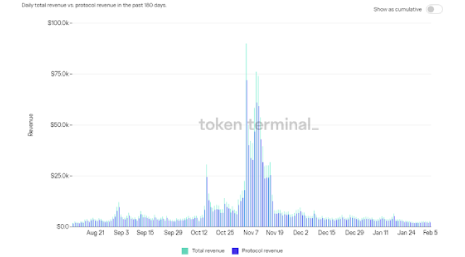

これは、トークン保有者に支払われる収益の割合を表している。例えば、Sushiswap(スクリーンショット1枚目)とPancakeSwap(スクリーンショット2枚目)のチャートを見てみよう。

どうやら、PancakeSwapは貸し手に収益の多くを支払っているようだ。

ポルカドットはまだ開発の初期段階にあり、収益のほとんどを配当に費やしている。

ユニスワップがこの指標を報告していないのは、配当金を支払わず、投資家が為替手数料で儲けているからである。

TVLと総収入

これら2つの指標の比率は、イールド・ファーミング・サービスの効率を示す。TR/TVL比は、システムにロックされた各ドルに対する収益を示す。

例えば、Uniswapの場合、この値は0.37ドルに相当する。ガバナンス・トークンの支払いがなくても、投資家がこの取引所で利益を上げていることは明らかだ。

PancakeSwapの場合は0.32ドル。

そしてスシスワップの場合、この値はわずか0.000123ドルである。

これらの指標をすべて考慮することで、信頼性が高く収益性の高い収量農業プラットフォームを見つけることができます。

トークン・プロトコル

プロトコルは標準である。その目的は互換性を確保することである。トークンに関して言えば、プロトコルは分散型アプリ・システムにおける相互作用を促進するためのルールを定義するために使用される。

ERC-20

現在、標準プロトコルはERC-20である。他のすべての標準はERC-20のガイドラインに従い、若干の修正を加えている。多くのトークンはERC-20に準拠しており、互換性と安全性を保証している。

ERC-20トークンはスマートコントラクトをベースにしており、自律的ではなく、ブロックチェーン上のコントラクトの一部として存在する。ERC-20トークンはセットアップが簡単で、さまざまなDeFiプラットフォームやDeFiアプリケーションで使用できます。

ERC-1155、ERC-223、ERC-721といったERC-20プロトコルの後のバージョンは、追加機能を提供している。721はNFTの作成に使用でき、223と621はより便利である。223は偶発的なデータ送信に対する保護を提供し、621は供給制御の能力を追加する。

BEP-2

これは、この取引所のブロックチェーン上でのみ動作する、すべてのBinanceトークンに対する最初の共通プロトコルである。BEP-20として知られる次のプロトコルは、様々なネットワーク間でトークンの転送を可能にする。この技術により、Bitcoin、Ether、Litecoinなどのコインのトークン化されたバージョンの作成が可能になった。

コインと連動するトークンの主な目的は、DeFiプラットフォーム間のスムーズな交換を保証することである。

ネップファイブ

これはNEOネットワークの新しいプロトコルで、金融取引の高速性(イーサリアムの場合、新しいブロックは6分ではなく15秒で生成される)と取引手数料ゼロを保証し、同時に複数のプログラミング言語をサポートしている。これまでのところ、イーサリアムと違って投資家にあまり知られていないため、このブロックチェーンでのICOはほとんど行われていない。しかし、NEOトークンは取引所で取引されており、その価格は2022年初頭には20ドルから25ドルの間で変動していた。2021年5月には価格が122ドルまで急騰した。

結論

イールドファーミングにおいて、トークンは非常に重要な役割を果たしている。トークンによって、ユーザーは様々なブロックチェーンに基づくコインを簡単に預けることができる。トークンはすべてのオペレーション、金融取引の手数料、リターンを一元化する。

ガバナンストークンは、コミュニティがプロジェクト開発に関する意思決定を行えるようにすることで、管理機能を果たす。各ICOで、プロバイダーは独自のトークンを発行するが、これは様々な暗号システム間の相互作用を妨げるものではない。