Сегодня мы рассмотрим лучшие проекты DeFi последнего времени. Мы рассмотрим некоторые ключевые имена, питающие всю экосистему, а также основные недостатки, которые не сразу бросаются в глаза.

DeFi: Каково его место в криптовалюте?

DeFi - это общий акроним для Децентрализованных Финансов. Это место, где финансы встречаются с блокчейном.

Цель пространства DeFi - предложить финансовые услуги, не зависящие от централизованных организаций, и предоставить конечному пользователю полный контроль над своими криптоактивами - то, что трудно представить в традиционной финансовой системе. Пользователи должны иметь возможность пользоваться всеми услугами, предлагаемыми традиционными финансовыми учреждениями, но при этом получать преимущества гибкости и полного контроля.

С чего начинались децентрализованные финансы

Ethereum - это место, где зародилось пространство DeFi. Он стал первопроходцем во многих концепциях, которые мы сейчас воспринимаем как нечто само собой разумеющееся. Хотя сама идея криптографически запрограммированных денег является заслугой Биткойна, криптовалютный рынок, каким мы его знаем сегодня, сформировался под влиянием Ethereum в гораздо большей степени, чем Биткойна. Ethereum породил множество технических инноваций, а именно смарт-контракты и DApps (децентрализованные приложения). Это, в свою очередь, дало толчок появлению множества других концепций, известных нам сегодня, включая DAO (децентрализованная автономная организация), NFT (нефункционирующий токен), Liquidity Pool, ICO (первичное предложение монет) и блокчейн-игры (aka GameFi).

Сегодня большинство проектов DeFi и соответствующие им токены DeFi находят свой дом на Ethereum. Однако в этой части криптовалютного мира постоянно появляются жизнеспособные и конкурентоспособные альтернативы. К ним относятся Binance Smart Chain, Avalanche, Polygon, Arbitrum, Optimism, Phantom, Harmony и другие блокчейн-сети. Основным недостатком Ethereum является высокая (иногда абсурдно высокая) плата за газ. Можно даже утверждать, что плата за газ в Ethereum могла стать причиной появления других решений.

Что Вы можете сделать с децентрализованными финансами?

Диапазон потенциальных вариантов использования проектов DeFi безграничен. Это может быть что угодно - от простых аналитических виджетов до полноценных уникальных финансовых инструментов, включая те, которые выходят далеко за рамки возможностей смарт-контрактов. Среди популярных вариантов использования - обмен, кредитование и заимствование криптовалют. Благодаря пулам ликвидности, создаваемым сообществом, пользователи могут торговать активами и получать доходность на свой холдинг всего за несколько кликов. Достаточно подключить свой криптокошелек, и Вы готовы к работе.

Учитывая это, давайте посмотрим на некоторые из лучших проектов DeFi 2023 года.

Aave

Aave - это высококлассный проект DeFi, предоставляющий услуги кредитования. Созданный в 2017 году, он с тех пор пережил два крупных обновления - Aave V2 и V3 - и считается одним из лучших криптовалютных проектов в мире. Он входит в пятерку лучших проектов DeFi по показателю Total Value Locked (TVL), согласно данным DeFiLama. Aave поддерживает более десятка блокчейнов, включая сеть Avalanche, Polygon, Artbitrum, Optimism, Phantom и Harmony. Он предлагает широкий ассортимент продуктов, начиная от пополнения счета, кредитов, ставок и заканчивая аффилированной игрой под названием Aavegotchi, а также мгновенными обменами и флэш-кредитами.

Она позволяет пользователям брать и давать взаймы криптовалюту без KYC и даже без кредитной истории. Кроме того, он не устанавливает временных ограничений на займы и вклады. Это стало возможным благодаря сочетанию экономических факторов, стимулов для пользователей и избыточного обеспечения. Чтобы взять криптовалюту в долг на Aave, Вам необходимо внести сумму в долларах, превышающую желаемую сумму займа.

Как Aave рассчитывает процентные ставки

Процентная ставка по кредитам регулируется спросом и предложением на заимствуемый токен проекта DeFi. Чем больше предложение и меньше спрос - тем выше ставки, и наоборот. Таким образом, пользователи не хотят брать в долг неликвидный актив, а кредиторы получают стимул вносить в систему большее его количество, чтобы удовлетворить спрос. Заемщики также могут выбрать более высокую, но фиксированную процентную ставку, чтобы снизить волатильность. Загвоздка в том, что заемщик должен гарантировать, что долларовая стоимость его залога всегда будет выше, чем стоимость заемных средств. В противном случае лишняя часть их кредита будет автоматически ликвидирована с помощью смарт-контрактов сети, чтобы обеспечить стабильность всей системы.

Собственная DAO управляет экосистемой через токен AAVE. Пользователи могут сделать ставку на AAVE и получить долю от сборов системы. Это гарантирует, что протокол будет платежеспособным в любое время, независимо от волатильности рынка.

Недавний запуск AAVE V3 позволит пользователям брать более крупные займы, повышая ликвидность и эффективность использования капитала. Его режим изоляции также означает, что еще больше новых активов, включая рискованные, длиннохвостые активы, могут поддерживаться в AAVE. Более того, сингапурские банки только что провели первое реальное тестирование с использованием AAVE для совершения операций с иностранной валютой и государственными облигациями. Также есть основания ожидать, что в скором времени Aave выпустит стейблкоин, который закрепит за ним репутацию одного из лучших проектов в этой сфере.

Uniswap

Uniswap - это, вероятно, самый старый проект DeFi, занимающий первое место в рейтинге, и представляет собой децентрализованный протокол для обмена (свопинга) активов на блокчейне Ethereum. Другими словами, это децентрализованная биржа (DEX). Сегодня в этой области есть несколько достойных внимания DEX, но Uniswap - это то, с чего начался весь жанр. Компания, основанная Хейденом Адамсом в 2017 году, стала пионером модели автоматического маркет-мейкера (AMM). В нем традиционные книги заявок заменяются пулами ликвидности, управляемыми сообществом. Пользователи могут мгновенно обмениваться активами с помощью смарт-контрактов.

Помимо обмена активами, пользователи также могут зарабатывать проценты на своей ликвидности. Любой желающий может стать маркет-мейкером и создать свой собственный пул ликвидности на Uniswap. Это делается путем внесения в систему эквивалентного количества ETH и токенов. Маркет-мейкер устанавливает обменный курс, корректируемый в ходе торгов. Когда на одной стороне меньше активов, а на другой - больше, цена меняется, чтобы сохранить баланс. Помимо обмена криптоактивами, Uniswap также предлагает торговую площадку NFT.

Токен UNI питает всю экосистему и остается в первых рядах по данным CoinMarketCap и CoinGecko.

Состав

Compound - один из лучших протоколов кредитования DeFi, которые можно найти в Ethereum. Он позволяет Вам брать обеспеченные кредиты или зарабатывать на процентах, размещая средства на депозите, и все это совершенно беспрепятственно. Проценты начинают начисляться сразу же после внесения средств, а ставки меняются каждые 15 секунд в зависимости от того, что происходит на рынке. Все поставки ликвидности осуществляются в форме cTokens, и пользователи могут взять в долг до 75% от общей стоимости cTokens.

Вы можете вносить или снимать криптовалюту в любое время. Оговорка заключается в том, чтобы всегда иметь достаточный размер залога, чтобы избежать ликвидации. Compound управляется сообществом через COMP, управляющий токен проекта. 10% выплачиваемых процентов направляются прямо в резервы, а остальное выплачивается поставщикам ликвидности в виде COMP (выпущены в мае 2020 года).

MakerDAO

MakerDAO - это дом децентрализованной стабильной монеты DAI, привязанной к доллару США. Платформа позволяет пользователям брать и одалживать криптовалюту, а также вносить залог для майнинга новых DAI.

Вы можете взять в долг до 66% от стоимости вклада в DAI (т.е. соотношение 150%). Если значение упадет ниже этого уровня, то существует риск штрафа и даже ликвидации позиции.

Стаблкоин DAI

Любой пользователь этого проекта DeFi может открыть хранилище, заложить свою криптовалюту в качестве залога и майнить эквивалентное количество DAI. После этого они вольны поступать со своим новым DAI по своему усмотрению.

Плата за стабильность выражается в виде постоянно начисляемых процентов на вложенную криптовалюту. Как только долг погашен, проценты выплачиваются обратно.

В отличие от крупнейших стабильных монет, таких как USDT и USDC, проект DeFi, которым является DAI, имеет то преимущество, что он более децентрализован, чем его конкуренты. Ни одна центральная сторона не контролирует его эмиссию, и он широко используется во множестве проектов DeFi, централизованных платформ и даже DApps.

Токен MKR

Основным элементом экосистемы MakerDAO является MKR. Его основная задача - стабилизировать DAI с помощью обеспеченных долговых позиций (сокращенно CDP). Пользователи-мейкеры вносят свои MKR в смарт-контракты системы. Его владельцы вносят свой вклад в поддержание всей экосистемы Maker, например, в управление сообществом и голосование.

В настоящее время недостатком является то, что DAI в значительной степени обеспечен централизованными стабильными монетами, такими как USDC. Например, MakerDAO недавно проголосовал за хранение $1,6 млрд. своего залога USDC на Coinbase через сервис институционального уровня, который будет зарабатывать процентную ставку до 1,5%. В настоящее время ведутся разработки, призванные сделать этот проект DeFi еще более гибким, что позволит обеспечить практически полную децентрализацию стабильного монета.

Curve Finance

Как и Uniswap, Curve - это децентрализованный обмен (своп). В отличие от Uniswap, который обслуживает все типы токенов DeFi, Curve занимается именно стабильными монетами. Это часто называют стабильным свопом - то есть, активами, которые торгуются 1:1 друг с другом.

При торговле стабильными монетами на Curve пользователи сталкиваются с меньшими проскальзываниями и комиссиями за обмен, чем в других местах. Более того, держатели CRV и поставщики ликвидности могут заработать дополнительную прибыль в рамках процветающей экосистемы протоколов, построенных на его основе, включая Convex и Redacted Protocol.

Как зарабатывать вознаграждения на Curve

Вы также можете выбрать поставку ликвидности, чтобы заработать родной токен Curve, CRV, а также долю от торговых сборов. Однако пользовательский интерфейс Curve может быть сложным для новых пользователей, а "Войны Curve" и экосистема довольно сложны для понимания. Как и Aave, Curve также имеет в разработке стабильный монета, и, как и другие лучшие проекты DeFi, в скором времени он планирует запуститься на других цепочках.

Выпуклые финансы

Convex позволяет поставщикам ликвидности Curve получать дополнительный доход от своих активов.

Он был создан на основе протокола Curve. По сути, это платформа для "форсированного" размещения токенов на Curve. Изначально она была построена исключительно на основе протокола Curve, но позже в нее добавили поддержку протокола Frax.

Convex staking предназначен в первую очередь для LP по протоколу Curve, который позволяет Вам увеличить доход от предоставления ликвидности. Для этого существует бустинг. Вы можете дополнительно заблокировать CRV, полученный за предоставление ликвидности, увеличив прибыль пула в 1,5-2,5 раза.

Convex позволяет обойти этот механизм. Прибыль поступает за счет комиссионных, выплачиваемых бирже Curve, и позволяет увеличить CRV без блокировки активов в пуле. Вместо этого вознаграждение можно получить, сделав ставку на LP-токены Curve LP (cCRV или tCRV). Потребуется всего несколько минут, чтобы внести активы в пул и начать получать часть комиссионных от биржи, в дополнение к увеличению дохода.

Convex поддерживает все сети, доступные на Curve: Ethereum, Polygon, Fantom и xDai Network.

Протокол обслуживания регулируется с помощью токена CVX. Он выдается в качестве вознаграждения через платформу Curve, и его даже можно поставить на кон для получения дополнительного дохода.

Что есть у Convex Finance, так это нулевая комиссия за вывод средств. Кроме того, платформа не имеет порога ставки, что может снизить затраты на газ, когда сеть не загружена. Главным недостатком Convex и Curve является их довольно запутанная система вознаграждений. Из-за этого обе платформы могут быть довольно запутанными для новичков.

Lido

Lido - это недавно появившийся, но уже занявший первое место протокол жидких ставок. За время своего существования она настолько разрослась, что по состоянию на середину 2022 года 1/3 всех ETH, сделанных на Beacon Chain, приходилась только на Lido. На данный момент Lido занимает 1-е место по общей стоимости блокировки (TVL) на DefiLlama с 17%-ным отрывом. Учитывая его гениальную токеномику, он может иметь огромные последствия не только для Ethereum, но и для всех криптовалют с доказательством доли на рынке.

Вместо того, чтобы блокировать свои активы, как это делается при ставках, пользователи могут заблокировать свои активы на Lido и снять их в любое время.

Как работает ставка на Lido

Lido позволяет Вам делать ставки на PoS криптовалюты без необходимости их блокировки. Вы можете свободно торговать своими монетами, при этом ставя их в протокол. Когда Вы закрываете свою криптовалюту, протокол предоставляет Вам торгуемый криптоактив, который работает как доказательство вклада. Например, когда Вы делаете ставку ETH, Вы получаете взамен токен под названием "staked ETH" или stETH, который привязан к цене Ethereum и может торговаться как таковой. stETH поддерживает свою привязку к Эфиру за счет комбинации арбитража, стимулов для майнинга ликвидности и органической потребности в ней.

Однако тот факт, что stETH зарабатывает вознаграждения за ставки в режиме реального времени, означает, что его ценность также меняется. К сожалению, это делает Lido несовместимым с рядом протоколов DeFi, а именно с децентрализованными биржами, такими как Uniswap. Для этого существует еще один производный актив, называемый WstETH или Wrapped stETH. Это позволяет Вашему стейтменту продолжать расти, сохраняя при этом привязку для удобной торговли на DEX.

Основная причина, по которой Lido пользуется большим спросом среди DeFi проектов, заключается в том, что он позволяет обойти "официальные" требования к ставкам Эфира - 32 ETH, что недоступно для большинства людей. Кроме того, ставка ETH через ноду требует глубоких технических знаний и круглосуточного мониторинга и обслуживания со стороны пользователя, что не является выгодным предложением для большинства. Lido Finance позволяет Вам обойти все эти ограничения и представить столько активов, сколько Вы захотите. Вы должны требовать свои вознаграждения только после того, как они будут начислены.

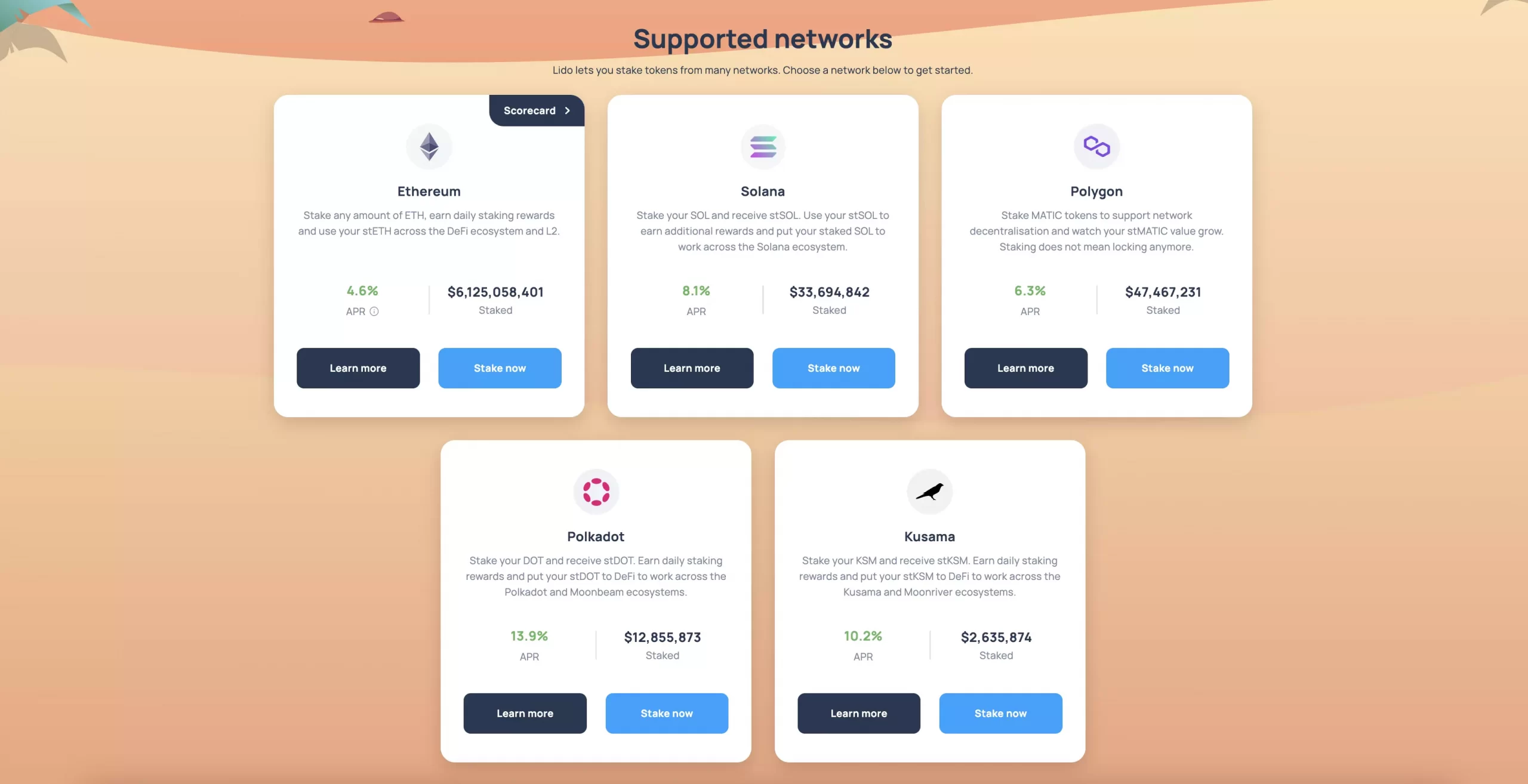

Помимо Ethereum, Lido поддерживает жидкий стейкинг для Polygon, Solana, Polkadot и Kusama. Депонированными активами для этих сетей являются stMATIC, stDOT, stKSM и stSOL.

Итак, помимо свободы снятия ставок в любое время, Ваша позиция токенизируется, что также может быть использовано для других действий, а также доступ к простому и удобному процессу ставок. Единственным недостатком на данный момент является комиссия Lido за ставку вознаграждений - 10% - которая может показаться некоторым слишком высокой.

Frax Finance

Frax, как следует из названия, предлагает криптовалютному миру дробные стабильные монеты, что удается немногим DeFi проектам. По сути, это алгоритмический стейблкоин с частичным обеспечением и механизмами стабилизации.

Чего хочет достичь Frax

В настоящее время существует три типа стабильных монет: обеспеченные стабильные монеты, подкрепленные ценным активом, необеспеченные, поддерживаемые алгоритмической системой спроса/предложения, и гибридные стабильные монеты, использующие оба механизма. Компания Frax относится к последним: она применяет двухсторонний подход, используя как математические криптографические алгоритмы, так и залог активов. Она не требует разрешения, имеет открытый исходный код и работает с Ethereum, а также с множеством других блокчейнов.

Его ценностное предложение заключается в предоставлении масштабируемой системы с алгоритмическими, децентрализованными деньгами вместо простого хранилища стоимости цифровых денег, таких как Биткойн. Протокол Frax построен вокруг стабильного монета FRAX и так называемых акций Frax (FXS), которые представляют собой токены управления. Frax запрограммирован на поддержание привязки к доллару США, при этом соотношение залогов будет корректироваться в зависимости от ситуации на рынке. Это помогает удерживать FRAX на уровне одного доллара вместо того, чтобы использовать фиксированное соотношение. Когда FRAX выходит за пределы запланированной привязки 1 к 1, система снижает коэффициент вклада на 0,25%. Когда он опускается ниже отметки, соотношение увеличивается на 0,25%.

Взгляд на FRAX и FXS

В то время как фиатные стейблкоины и связанные с ними проекты DeFi в настоящее время господствуют на криптовалютном рынке, FRAX представляет собой многообещающую и потенциально революционную альтернативу статус-кво. При рыночной стоимости около $1 млрд. токен FRAX занимает 51-е место в списке самых крупных монет по данным CoinGecko (на момент публикации).

dYdX

Компания dYdX, запущенная в 2019 году, считается лидером в области децентрализованной маржинальной торговли благодаря сочетанию передовых технологий и доступности. Ее можно назвать первой жизнеспособной альтернативой централизованным вечным биржам, таким как Bitmex, ByBit и Bitfinex.

Централизованные биржи требуют KYC для доступа к деривативам. Будучи децентрализованной биржей, dYdX не требует ничего, кроме подключения Вашего криптокошелька. Для этого он использует весь спектр инноваций блокчейна, таких как децентрализация, пулы ликвидности, залоговое обеспечение и кредитование.

Платформу поддерживают крупнейшие бизнес-ангелы и инвестиционные фонды, такие как Andreessen Horowitz, a16zcrypto, Paradigm, Polychain и другие.

Что отличает dYdx

dYdX основан на протоколе второго уровня StarkEx, который позволяет торговать без комиссии за газ. Трейдеры платят за газ только при переводе криптовалюты на фьючерсный счет dYdX, выводе средств и разрешении бирже работать с монетой.

Будучи DEX, dYdX полностью децентрализован и не имеет специального узла управления торговлей. Все сделки происходят в одноранговом режиме с помощью смарт-контрактов. Ликвидные средства берутся из пулов, формируемых сообществом. Заключая сделки на dYdX, Вы работаете со средствами, полностью предоставленными другими пользователями.

Платформа управляется через собственную DAO с ее полезным токеном dYdX. Торговля на dYdX полностью анонимна и безопасна благодаря системе доказательств с нулевым знанием.

dYdX также предлагает кросс-маржу, т.е. торговлю несколькими рынками бессрочных контрактов одновременно через один счет. Это упрощает работу с несколькими парами.

Плата взимается по модели "мейкер-тейкер", как и на традиционных криптовалютных биржах. Другие сборы зависят от загруженности сети Ethereum.