シェア

ますます多くの伝統的な金融商品がブロックチェーン技術と絡み合っている。以前はもっぱら不換紙幣の使用という観点から考えていたことが、今ではブロックチェーン・ネットワークで成功裏にテストされている。これは、新興企業の資金調達の主な方法の一つである暗号VCファンドにも当てはまる。

研究のクリプトバース

このステータスは、ブロックチェーンユーザーの大幅な増加によって説明される。同時に、分散型金融は副収入を得るために必要なすべてのレバレッジを提供した。現在、トークンはウォレットにただ眠っているのではなく、その所有者に利益をもたらし、時には不換紙幣よりもはるかに大きな利益をもたらす。例えば、銀行預金の利息は2~3%のレベルにとどまっており、農業では年利100%以上を得ることができる。

Crypto.comは2021年上半期の暗号利用者数を調査した。

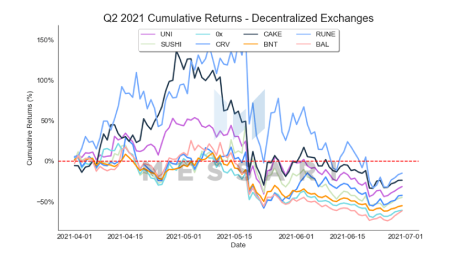

メッサリ氏によれば、分散型取引所の累積リターンは150%も伸びているという。

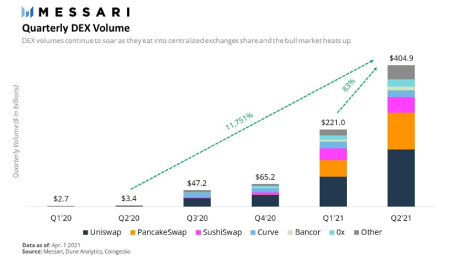

DeFiの取引量は5月までに4000億ドルを超えた。

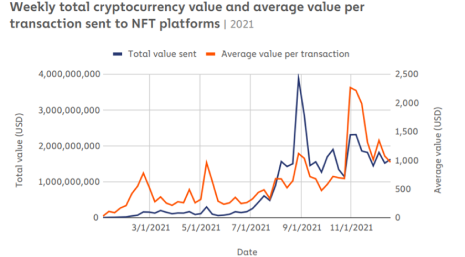

チェーン分析によれば、NFT市場は2021年末までに同40億ドルに達するという。

調査によると、地球上の25人全員が暗号通貨ウォレットを持ち、その中に少なくとも1つのトークンを持っているという。

暗号通貨の主流への普及を決めるものは何か?

暗号通貨を所有しているだけでは何も得られない。貨幣の主な価値はその価値ではなく、その能力にある。DeFiは、世界における暗号通貨の成功の鍵である。今のところ、この分野は発展が始まったばかりで、さらなる成功は暗号VCファンドのポジションに大きく依存している。

人々が資本を使い始めるために、最高の頭脳が暗号プロジェクトを創造する。ブロックチェーン企業は驚異的なスピードで台頭しており、その多くは革新的なアイデアを提供し、その実行は資金調達や包括的な専門家によるサポートによって支えられている。

90年代後半から2000年代前半にかけてのインターネットがそうであったように、暗号空間ではリスクを取ることを厭わない者が勝利を収める。ネットスケープ・ブラウザの生みの親であり、Facebook、Airbnb、Github、Twitterなどのプロジェクトを立ち上げたマーク・アンドリーセンを思い出してほしい。彼はシリコンバレーを代表するベンチャーキャピタル、アンドリーセン・ホロウィッツを設立し、3年間で10倍に成長させた。

現在、暗号空間には何百ものアーリーステージ企業が存在し、その多くは世界トップクラスのチームによって設立されている。彼らのスキルセットは一般人の想像力を驚かせ、開発者が使用するテクノロジーは使いやすく理解しにくい。実現不可能なアイデアもあるが、多くは新しいDeXの原則を支えることができる。今、ブロックチェーン分野を信じるだけで一攫千金を狙える瞬間が来ている。

伝統的な金融におけるVCファンドとは何か?

ベンチャー・ファンドとは、共通の名称と投資の方向性によって結ばれた投資家ファンドの集合体である。ベンチャー・キャピタルはその運営に携わる。マネージャーは、他の機関投資家を引きつける責任を負う。一般的な用語では、設立者は「ジェネラル・パートナー」と呼ばれ、メンバーは「リミテッド・パートナー」と呼ばれる。

ベンチャーファンドの主な目的 - 利益を上げる有望なスタートアップを見つけること。

通常、投資の大部分は失われるが、1つか2つのプロジェクトの超過利益によって、投資家は莫大な収入を得る。

ベンチャーキャピタルは通常、リスクが高く、流動性のないアーリーステージの企業に投資される。ベンチャー・キャピタルに投資できるのは初期段階のみで、その業務が終了するまで投資を撤回することはできない。ここがベンチャー・ファンドがヘッジファンドと異なる点である。ヘッジファンド・マネジャーも第三者の投資家を集めるが、投資資金を流動性の高いプロジェクトに振り向けるため、リスクはこちらの方が低い。

VCファンドの仕組み

投資プロセスはいくつかの段階を経て実施される。

VCファンド財団

これはベンチャー・キャピタル会社によって運営され、ベンチャー・キャピタル会社は複数の異なるファンドを持っている場合がある。これらは、投資地域、資金調達の焦点(特定の事業分野または広範な専門分野)、調達資金の所有者(個人投資家または国有企業)などにおいて異なっている。

個人投資家と機関投資家の魅力

ベンチャーキャピタルにリスクを負わせ、新しいアイデアに資金を提供し、超高収益を期待する人たちだ。通常、5つ目のプロジェクトは、失敗した投資をすべて回収する。投資家は少なくとも100,000ドルを投資する必要があるため、金融市場の主要プレーヤーになりつつある。

ヘッジファンド・マネージャー審査申込書

投資プロジェクトのリストは、規模を拡大するために資金を必要とする新興企業や既存企業から提出される。これらは企業の主なアイデアとパラメーターを示している。

プロジェクト分析

これは、ビジネスプランの総合的な調査であり、アイデアの観点の評価、チームの評価、各メンバーのスキルセットが考慮される。この段階で、実現不可能なアイデア、潜在的な詐欺師や詐欺師は排除される。

書類手続きの完了

資金調達について肯定的な決定がなされ(この段階に到達するのは応募のわずか1%)、投資家の資金を受け取ると、投資は法的・文書的根拠を得る。原則として、投資家は優先株の形で将来のプロジェクトの一部を所有する権利を得る。

資金調達

プロジェクトの資金調達は一度に行われるのではなく、事業展開の各段階(初期段階から)で徐々に行われる。協力のプロセスは3年から10年続く。

プロジェクト終了

開発が成功した場合、資産は流動化し、VCファンドはその活動を終了することができる。株式や事業株は、法人投資家や個人投資家に市場で売却される。

暗号空間におけるベンチャー資金調達

ベンチャーファンドがブロックチェーンに参入してきたのは、それほど昔のことではない。過去30年間、彼らはIT関連のテクノロジー・プロジェクトに積極的に投資してきたが、暗号通貨のボラティリティが高く、DeFi市場の発展が初期段階であったため、投資家は暗号に積極的に投資してこなかった。

しかし、状況は変わりつつある。リスクを取ることを厭わない人たちは本当に高い利益を上げ、暗号利用者の増加は、これがバブルではないことを示した。

デジタル資産の所有者は、強力な取引ツールや受動的収入ツールを利用できる。ブロックチェーン・ネットワークにおけるビジネス開発は大きく前進しており、企業創設のためにこの市場を選択する起業家はますます増えている。暗号産業は勢いを増しており、もはや無視することはできない。

この分野での初期融資にはまだリスクが伴うが、3〜5年前に比べればすでにかなり少なくなっている。ブロックチェーン・ネットワークに関連する暗号スタートアップが州レベルに行くのは、分散データベースにデータを保存する方が安全だからだ。ブロックチェーンのインフラは自動的にデータを保護し、スマートコントラクトは公平で安価だ。DeFiは取引だけでなく他の種類のビジネスも捉えており、暗号空間での資金調達は大きなリターンを得ることができる。

とりわけ、ベンチャーキャピタル企業も新しい状況に適応しながら変化している。そこで、エレクトリック・キャピタルの支援を受けて新たに設立されるVCファンドは、ブロックチェーン技術に特化し、トークンの公正な分配を基本に、コミュニティを重視する。

投資の受入れに関する規則

3年前、暗号スタートアップに投資する最もポピュラーな方法はICO(イニシャル・トークン・オファリング)だった。そのため、個人投資家や暗号コミュニティの熱狂的なファンが集まり、プロジェクトは開発に十分な金額を調達することができた。さらに、この方法は、管理者が資金を集め、未知の方向に出発する際の詐欺オファーにより、著しく損なわれた。

この点では、ベンチャー投資の方がはるかに信頼できる。マネージャーとそのチームは、オファーを受け入れる前に、オファーのあらゆる側面を注意深くチェックする。

アイデア段階でベンチャーキャピタルを獲得するためには、将来の開発者は入念に練られたビジネスプランと完全なポートフォリオを提供しなければならない。多くの場合、主要な機能を持つ製品が必要とされる。機関投資家を説得するのは難しいが、主目的である数年間のプロジェクト支援にはそれだけの価値がある。そのため、ベンチャー投資市場では、豊富な経験と思慮深いアイデアを持つチームが勝利する。

融資を受けるには、展望、信頼性、不正防止への取り組みを証明する必要がある。

新興企業はVCからどのような恩恵を受けるのか?

ベンチャー投資はお金だけの問題ではない。リミテッド・パートナーは、プロジェクトやスタートアップを支援しないVCファンドへの投資には同意しない。有望なアイデアを探し、実際にゼロからビジネスを創造する。

このアプローチは新興企業家にとって重要である。彼らは、アイデアを開発し、それを推進する手助けをする専門家の経験を自由に利用することができる。ベンチャー・キャピタルは、開発者、マーケティング担当者、経済学者からなるコミュニティであり、プロジェクトの細部まで掘り下げていく。

2つ目の重要な側面は、市場での評判である。ICOを利用した資金調達は、両者にとって「幸運のため」に行われた。開発者は投資家を惹きつけることができず、投資家は詐欺に対する保証を受けることができなかった。VCファンドがプロジェクトを支援するということは、創業者を含むすべての構成要素の詳細なチェックが行われたことを意味する。したがって、スタートアップは支持された評判とともに市場に参入し、価値あるものに変わる可能性が高まる。

失敗しても、開発チームのイメージは保たれる。詐欺師や詐欺師の烙印を押されることもない。多くの場合、ファンド・マネジャーは、プロジェクトに十分なサポートを提供できなかったことを報告し、責任の一端を負うことになる。

重要な点は、段階的な投資の注入である。すべての事業が巨額の資金投資をすぐに「消化」できるわけではない。初期段階から段階的に投資を行うことで、アイデアを体系的に一歩一歩発展させることが可能になる。このアプローチは、柔軟性を生み出す。受け取った資金がまだ十分に活用されていないため、いつでもビジネスモデルを変更するチャンスがある。

暗号企業への資金調達の段階

ブロックチェーン企業が通過するラウンドは、伝統的な金融から来ている。

シード・ファンディング

これは、ベンチャーキャピタルにとって開発者としての価値を証明するために通過しなければならない義務的な段階である。プレシード資金は個人的なもので、親戚や友人から受け取る。さらに、ある程度の運があれば、エンジェル投資家から資金を得ることもできる。エンジェル投資家は大資本の持ち主で、その一部をリスクにさらす用意がある。原則として、このような人物はあなたとあなたのアイデアを信じている。

デベロッパーは自分でエンジェルを見つけ、彼らに事業のシェアを割り当てる。彼らはポートフォリオを提供する必要があり、それが完全であればあるほど、承認される可能性が高くなる。

シリーズA

投資会社に示すべきものがすでにあり、書類に署名した時点で、アーリーステージの新興企業は資金の最初の部分を受け取る。その大部分は、チームの創設(または拡大)、製品の改良、マーケティング、ブランディングに使われる。

シリーズB

プロジェクトは拡大段階に入り、融資の流れは止まらない。製品が市場への参入に成功すれば、開発が進み、その分野を獲得し始める。技術的リスクは最小限に抑えられ、最初の収入が流れ込んでくる。企業のビジネスモデルは改善され、新しい市場向けに再設計される可能性もある。

シリーズC

これは、オープンな暗号通貨スペースへの出口と、コミュニティへのプレゼンテーションを意味する。これは成長段階である。スタートアップはすでに、証券取引所に株式を上場し、自己資本を確保しようとしている。株式市場が新参者を受け入れれば、利益が伸び始め、プロジェクトは本格的な市場参加者のカテゴリーに移行する。

ベンチャー投資の選択肢

ベンチャー・ファイナンスに加え、プライベート・エクイティやヘッジファンドからも資金を得ることができる。

プライベート・エクイティ

プライベート・エクイティは、すでに完成し開発されたプロジェクトに対して融資を募るものである。リスクが少ないため、プライベート・エクイティにおけるチェック額は大きくなる。投資対象は民間企業で、プロジェクトの成熟度が高いことが特徴です。

ヘッジファンド

ヘッジファンド - 投資対象は公開企業、つまり株式市場に株式を上場している企業です。このため、どの段階でもヘッジファンドを終了することができます。例えば、暗号投資家が流動性のあるデジタル資産に投資する場合。

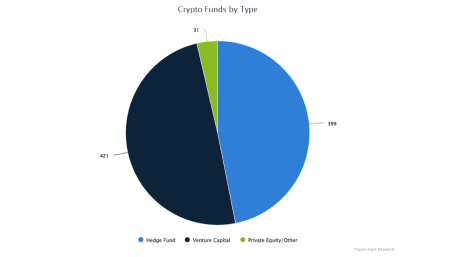

現在、暗号分野への投資市場の分布は以下の通りである:

ベンチャー・キャピタルがヘッジファンドをわずかに上回り、主導的地位を占めている。プライベート・エクイティのシェアはわずかである。

デジタル資産がベンチャーキャピタルに参加する方法

これまでのところ、デジタル資産は投資の目的に過ぎない。VCファンドが企業ではなくトークンに投資されることもある。暗号VCファンドは暗号通貨への直接投資は行わない。これは個人投資家が行う。一部の暗号企業はLPトークンを提供している。

これには2つの要因がある:

- 暗号やブロックチェーンに関する国家レベル、法律レベルでの規制が不十分;

- ステーブルコインを除くトークンのボラティリティの高さ - ブロックチェーンに数年間投資する場合、デジタル資産の価格は常にかなり大きく変動するため、計算が難しくなる。

最高のベンチャーキャピタル

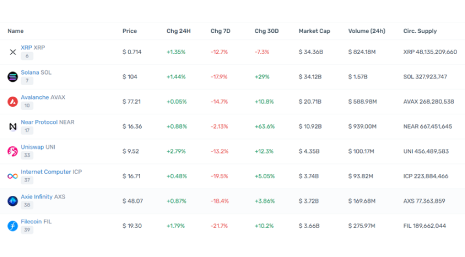

2022年、ブロックチェーン技術と暗号通貨に特化したベンチャーキャピタル最大手の資本金は数十億ドルに達する。資本金の大きい5社を上位から順に紹介しよう。データは執筆時点のもので、 Cryptorank.ioから引用している。そこでは、各企業の詳細なポートフォリオを調べることもできる。

パンテラ・キャピタル

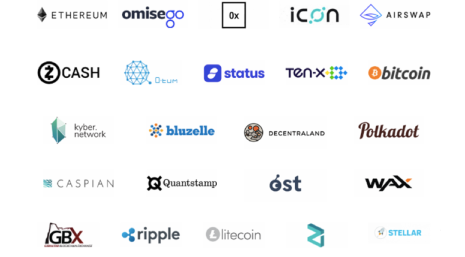

2013年から存在し、暗号分野で最も古い投資会社である。資本金は1億3800万ドル以上。主な投資対象はXRPで、Terra LUNA、Polkadotもある。

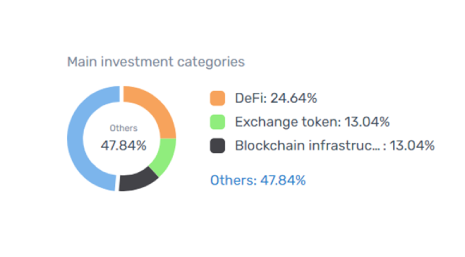

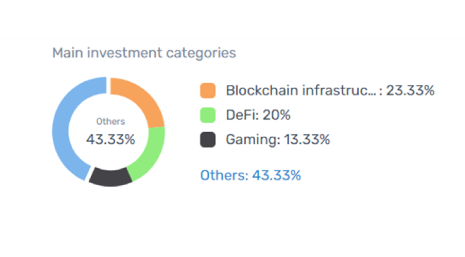

資金調達のほぼ半分はブロックチェーンに向けられ、投資の4分の1は分散型金融に向けられている。

マルチコインキャピタル

2017年に設立され、スタートアップやトークンに投資している。投資家の中にはマーク・アンドリーセンもいる。設立以来、キャピタルVCファンドは250万ドルから1350億ドルに成長した。創業者たちは当時、リスクを取って信頼性の低いバイナンス取引所に投資し、負けなかった。ポートフォリオの主要トークンはBNBである。

投資の分布はマーケットリーダーとほぼ同じである。

ケネティック・キャピタル

2017年に香港で設立。投資、トレーディング、担保・流動性、投資ポートフォリオ管理に従事。

100の暗号プロジェクトに資金を投資することは、成功以上のものであることが判明した。

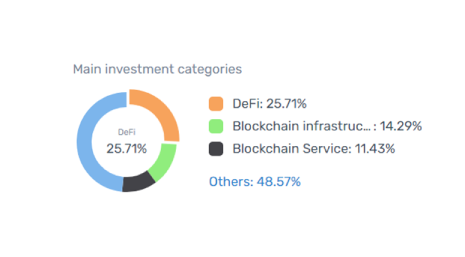

ベンチャーファンドの資本金は約1300億ドル。暗号産業への主な投資分野はDeFiとブロックチェーン・インフラである。

アンドリーセン・ホロウィッツ(a16z)

創業者はマーク・アンドリーセンとベン・ホロウィッツという、投資経験のないIT分野の有名人である。十分にタフな経営と積極的なプロモーション手法により、このベンチャーキャピタルはシリコンバレーのリーダー的存在となっている。最近、オーナーはブロックチェーン分野に注目し、積極的にプロジェクトに投資している。

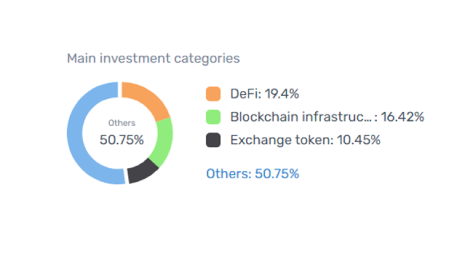

時価総額は1300億ドルに近づいている。主な投資先はブロックチェーン・ネットワークとDeFiである。

AU21キャピタル

同社はポリゴン・ブロックチェーンとのジョイントベンチャーを設立したことで広く知られ、その後積極的に開発が進められてきた。これは2021年6月に起こった。費用は2100万ドルだった。同社は主にブロックチェーン上の有望な新興企業に投資している。

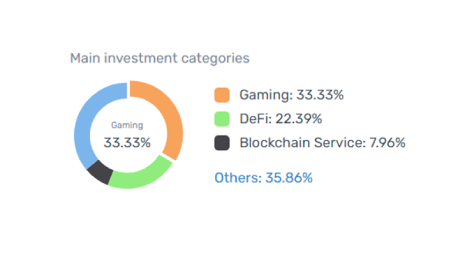

資本金は1280億ドル。ゲーミング・プロジェクトは投資の主な方向性の一つである。

結論

投資ファンドの支援を受けるためには、起業家は自分でプレシード段階を経て、入念な準備をしなければならない。主なパラメーターは3つある。

アイデア

アイデアの視点、入念な開発、拡張性。これは事業計画書に記されている。

ポートフォリオ

ポートフォリオを持つこと。まったく経験のない中で、本当に革新的で実行可能なアイデアだけが支持される。

最小利用可能製品

機能する製品のプレゼンテーション。シードステージでは、スタートアップ創業者の忍耐力と発展への意欲、コミュニケーション能力が示される。

これらの条件は必須ではなく、決定は常にベンチャー・キャピタルのファンド・マネージャーに委ねられる。しかし、これらの条件を実施することで、ベンチャー・キャピタルからの投資を呼び込める可能性が大幅に高まる。