Nell’ultimo decennio, il finanziamento peer-to-peer è diventato una valida alternativa ai finanziamenti bancari e delle cooperative di credito. Il finanziamento peer-to-peer consente alle persone di prestare denaro. I prestiti peer-to-peer sono aumentati. Il finanziamento peer-to-peer prevede che una persona aiuti un’altra. Le reti semplificano il processo di ottenimento del denaro per i prestatori peer-to-peer (P2P). Anche il crowdsourcing descrive questo metodo di raccolta fondi. Questo permette ai prestatori di guadagnare interessi sulle loro attività e ai mutuatari di ottenere prestiti a tassi migliori rispetto alle istituzioni finanziarie convenzionali.

Il finanziamento P2P (peer-to-peer) consente ai consumatori e ai debitori di concludere transazioni finanziarie online e in tempo reale. Le reti che semplificano e velocizzano il processo aumentano questo potenziale. Questo prestatore online fornisce fondi. Il peer-to-peer consente trasferimenti più piccoli, maggiore flessibilità e operazioni più veloci. Questi vantaggi superano le banche tradizionali e le cooperative di credito Fair.

Iniziare i sistemi di aiuto al denaro Peer-to-Peer

Zopa è stato il primo prestatore peer-to-peer del Regno Unito nel 2005. I prestiti peer-to-peer vengono effettuati tra persone. I prestiti "peer-to-peer" prevedono che le persone si prestino denaro a vicenda. Il finanziamento peer-to-peer consiste nello scambio diretto di denaro tra persone. Il finanziamento peer-to-peer avviene online. Il termine "prestito peer-to-peer" si riferisce a questo.

La prima piattaforma statunitense di prestiti peer-to-peer, Prosper, è stata lanciata nel 2006. Questa rete permetteva di trasferire denaro. Questo evento è considerato l’inizio del finanziamento peer-to-peer. Il finanziamento peer-to-peer prevede prestiti sul web. Negli ultimi dieci anni, i finanziamenti peer-to-peer (P2P) sono saliti alle stelle, rendendo siti web come LendingClub e Funding Circle estremamente famosi tra i finanziatori e i clienti. I finanziamenti peer-to-peer (P2P) sono saliti alle stelle nell’ultimo decennio proprio grazie a questa attrattiva. Nell’ultimo decennio, il finanziamento peer-to-peer (P2P) è salito alle stelle grazie a questo successo.

Principi del finanziamento e del trading Peer-to-Peer

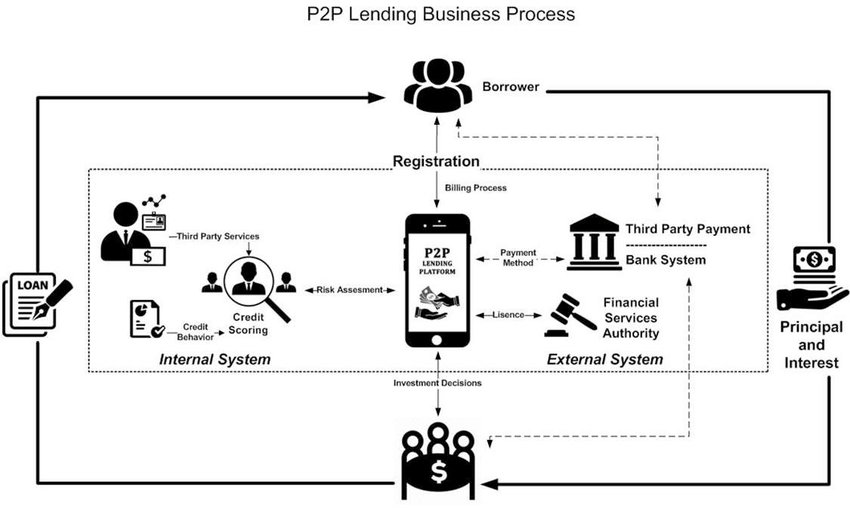

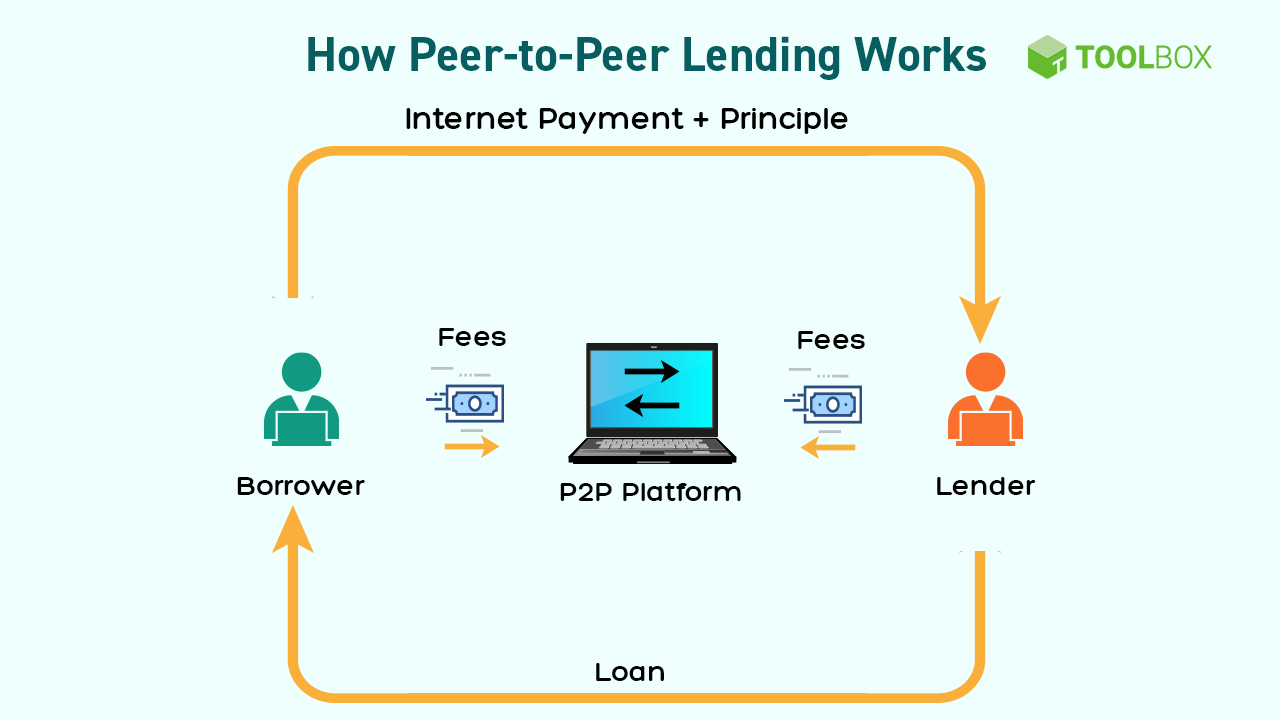

I prestatori peer-to-peer abbinano i debitori ai prestatori in base al livello di rischio e allo scopo del prestito. Un prestito diretto è peer-to-peer. Le società di finanziamento peer-to-peer valutano il motivo per cui un individuo ha bisogno di credito personale. Alcune comunità chiamano questa forma di finanziamento "prestito diretto". Dopo che gli investitori hanno scelto i loro investimenti e le loro obbligazioni, il sito web funge da intermediario per aiutare gli investitori e i debitori a trasferire i fondi. Dopo che i partecipanti avranno scelto i loro compiti e le loro attività. Dopo che ognuno ha scelto le proprie spese e i propri compiti, questa fase è conclusa. Questa fase avviene dopo che i membri hanno scelto i loro ruoli e i loro budget.

Dopo aver pagato il prestito, il mutuatario inizierà a pagare la società. Dopo aver effettuato questi pagamenti, inizierà il processo di aggregazione dei debiti e la piattaforma distribuirà la stessa somma di denaro a ciascun partecipante al prestito. I siti di finanziamento peer-to-peer applicano prezzi più bassi rispetto alle tipiche società di prestiti, che applicano prezzi più alti. Le reti peer-to-peer applicano tassi molto più bassi rispetto ai normali istituti di credito.

I vantaggi del finanziamento Mentor per i clienti privati

Prestiti semplici e veloci

Un prestito peer-to-peer attraverso un sito web può essere accettato anche se un prestito bancario o sindacale viene rifiutato. Gli individui pagano i debiti peer-to-peer. I prestiti peer-to-peer sono debiti tra privati. I prestiti peer-to-peer sono prestiti diretti tra privati. I prestiti peer-to-peer sono pagati dagli stessi mutuatari invece che da un’entità finanziaria, a differenza dei prestatori tradizionali. Indipendentemente dal fatto che soddisfino o meno un punteggio minimo di credito, i candidati vengono valutati per ottenere i benefici. Questo vale solo se il richiedente non ha garanzie e non ha costi di acquisizione.

La gestione del credito deve essere semplice ed efficace

I siti che permettono alle persone di prendere in prestito l’una dall’altra sono più semplici ed efficienti in termini di tempo rispetto alle banche tradizionali. Il piano di consumo collaborativo è un’opzione finanziaria comune. I consumatori hanno la possibilità di scegliere un prestito personale unico. Gli algoritmi vengono utilizzati dalle piattaforme per valutare l’affidabilità dei clienti e l’automazione viene impiegata nelle commissioni di emissione del credito.

Condizioni favorevoli agli investitori

Crescita eccezionale del ROI

Le reti finanziarie peer-to-peer offrono rendimenti migliori rispetto ad altre materie prime. Le reti bancarie peer-to-peer sono autonome. Le reti bancarie peer-to-peer sono autonome. Le reti finanziarie peer-to-peer sono decentralizzate e richiedono la fiducia dei loro membri. I finanziamenti peer-to-peer (P2P) offrono tassi di interesse più elevati rispetto alle attività private e obbligazionarie. Questi tassi si confrontano con quelli degli investimenti azionari e obbligazionari.

Varietà di attività facili

I finanziamenti P2P semplificano la dispersione del rischio finanziario, rendendo più facile la gestione del rischio. Il finanziamento peer-to-peer amplia anche la partecipazione al rischio. In questo modo l’azionista ha più potere di gestione sull’azione, aumentando i profitti. I finanziamenti peer-to-peer (P2P) consentono agli utenti di adattare il rischio e il rendimento ai propri obiettivi finanziari. Questo dà loro un vantaggio rispetto alle banche. Questi sistemi consentono agli istituti di credito di concedere prestiti tra loro e offrono ai consumatori numerose possibilità di scelta. Questi metodi permettono ai prestatori di attingere l’uno dall’altro.

Cerca di ridurre al minimo gli interessi sui pagamenti non pagati.

I siti di prestito peer-to-peer possono aiutare i mutuatari a ridurre i tassi di interesse e a risparmiare sulla durata del rimborso del debito. L’utente può spendere meno per il rimborso del debito. I servizi di finanziamento peer-to-peer possono aiutare a raggiungere questo obiettivo. I siti di prestiti peer-to-peer possono applicare tassi di credito più bassi rispetto agli istituti di credito tipici perché hanno meno costi amministrativi. Questo aiuta i servizi di prestito peer-to-peer a offrire tassi di credito più convenienti. Questo permette ai siti di finanziamento peer-to-peer di applicare tassi di prestito equi.

Finanze

I sistemi di finanziamento peer-to-peer permettono agli investitori di scegliere quali prestiti finanziare. I proprietari hanno un maggiore controllo sui loro beni. I consumatori hanno a disposizione molte opzioni di denaro. La personalizzazione delle opzioni può includere la tolleranza al rischio e gli obiettivi finanziari dell’investitore.

Rischi del finanziamento Peer-to-Peer

I rischi dei prestiti Peer-To-Peer includono il mancato pagamento da parte dell’acquirente

Il rischio maggiore delle reti di finanziamento peer-to-peer è che gli utenti non siano in grado di rimborsare i prestiti. I siti di finanziamento peer-to-peer permettono agli utenti di darsi reciprocamente del denaro invece di rivolgersi a una banca. I sistemi di finanziamento peer-to-peer consentono agli utenti di inviare denaro l’uno all’altro invece che a un istituto finanziario. Gli investitori rischiano di vedersi sottrarre il proprio denaro se il venditore non effettua i pagamenti.

Pericoli della piattaforma

Le donazioni individuali possono incontrare problemi di rete. Questo è inevitabile. Se un sito di finanziamento peer-to-peer chiude, gli investitori rischiano di perdere tutti i loro soldi.

Monitoraggio e monitoraggio insufficienti

I siti di prestito peer-to-peer devono seguire uno standard di supervisione inferiore rispetto alle istituzioni finanziarie tradizionali. Gli utenti della rete potrebbero essere più propensi a mettere in atto comportamenti immorali o disonesti. I non addetti alla rete possono farlo. Poiché il governo e la FDIC non sostengono questi siti web, è meno probabile che le reti vengano esaminate. Il governo non promuove questi servizi. Questo riduce direttamente le possibilità di indagine della rete.

Finanziamento senza garanzie

La maggior parte dei debiti personali sono non garantiti. La maggior parte dei prestatori peer-to-peer non regolamentati non richiede garanzie. I prestiti personali non garantiti dominano il mercato per molti fattori, tra cui il fatto che gli investitori senza garanzie rischiano di perdere i loro soldi se il creditore fallisce. Questo lascia il trader vulnerabile a perdere denaro.

Come scegliere una rete di prestiti Peer-to-Peer per le tue esigenze

Prima di ottenere denaro da sconosciuti, utilizza un sito web che conosci e di cui ti fidi. Questo ti rassicurerà sul fatto che non andrai in default sul debito. LendingClub, Prosper e FundingCircle sono tre società di prestito peer-to-peer di successo. Tre aziende hanno siti web specifici per il marchio.

I moduli di iscrizione su Internet richiedono ai partecipanti di fornire informazioni personali. Questi possono includere nomi, professioni e numeri di previdenza sociale. La partecipazione richiede questo. Dopo aver scelto una base, i giocatori avanzano (SSN).

In seguito, l’utente può esaminare i prestiti sul sito web prima di impegnarsi. Prima che l’acquirente si impegni finanziariamente, questo avviene prima che il cliente investa del denaro. Questo avviene prima che il cliente si impegni finanziariamente. Prima che il cliente investa del denaro, questo avviene. Diversifica le tue attività finanziarie e monitora i rischi. Se non lo fai, puoi subire perdite sostanziali. Se non lo fai, rischi di subire gravi danni.

Gli acquirenti delle reti di prestito peer-to-peer dovrebbero stabilire un calendario per la valutazione degli asset e seguirlo. In questo modo potranno verificare che le risorse finanziarie vengano utilizzate secondo le loro previsioni. Questo rende l’attività di rete efficace ed efficiente. Se un prestito non funziona, il creditore può chiedere agli acquirenti di rinunciare ai loro beni. Possono essere inclusi terreni reali, automobili e altri oggetti.

Il finanziamento P2P può essere inteso in diversi modi

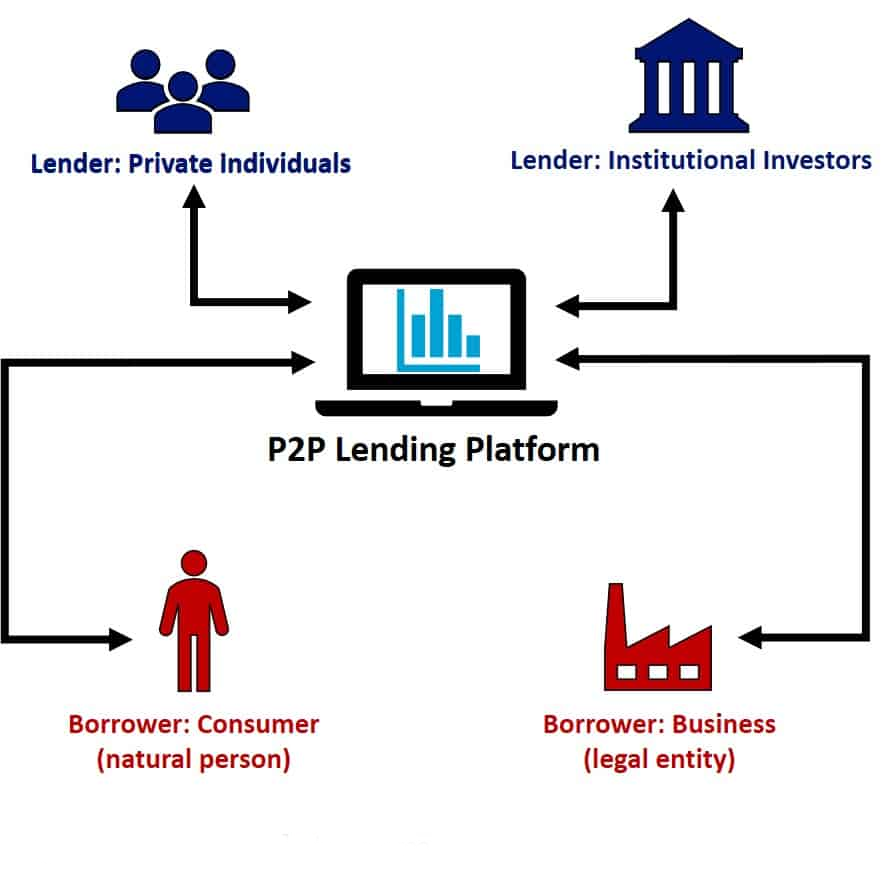

Ogni piano di finanziamento peer-to-peer si rivolge a un cliente o investitore distinto. Il prestito peer-to-peer è cresciuto in popolarità. Il finanziamento peer-to-peer è aumentato di recente. I seguenti gruppi descrivono i numerosi tipi di finanziamento peer-to-peer:

Finanziamento dei clienti

Utilizzando l’infrastruttura di rete Peer-to-Peer, i mercati P2P online sono il modo più comune in cui i consumatori utilizzano i finanziamenti peer-to-peer. È il più semplice strumento di finanziamento peer-to-peer. Questo è l’uso più comune della finanza peer-to-peer. È il modo in cui le persone ottengono i soldi per le spese personali, come il rimborso dei prestiti, la ristrutturazione della casa e i matrimoni. Usi personali del denaro: Gli usi del denaro includono: "Finanziamento peer-to-peer", che si riferisce al prestito diretto tra persone. Questo metodo di finanziamento in genere consente di ottenere importi di credito inferiori, periodi di rimborso più rapidi e nessuna garanzia. Questi prestiti richiedono anche interessi più alti. Il merito creditizio e la tolleranza al rischio dell’investitore determinano il tasso di interesse. La solvibilità del richiedente influisce sul tasso di interesse.

Prestiti Peer-to-Peer per la tua azienda (P2P)

Le aziende possono prendere in prestito denaro direttamente da privati attraverso i prestiti peer-to-peer aziendali (noti anche come "prestiti P2P aziendali"). Il finanziamento peer-to-peer delle imprese è un altro termine. Questi finanziamenti alternativi o non convenzionali sono ideali per le piccole e medie imprese (PMI) che hanno difficoltà a ottenere prestiti aziendali. Questi finanziamenti alternativi o non convenzionali sono ideali per le piccole e medie imprese.

I prestiti possono essere utilizzati, tra le altre cose, per acquistare macchinari, far crescere l’azienda o finanziare le attività. Le aziende possono richiedere tassi di interesse più alti per i prestiti peer-to-peer rispetto alle persone e accettare pagamenti mensili. Le aziende richiedono tassi di interesse più elevati rispetto alle persone. Questo perché le aziende applicano interessi più alti rispetto alle persone. Il finanziamento di un’azienda comporta maggiori rischi.

Prestiti Peer-to-Peer immobiliari

I partecipanti al finanziamento immobiliare peer-to-peer si prestano denaro a vicenda per vari progetti di sviluppo immobiliare. Questa assistenza può finanziare, tra l’altro, ulteriori iniziative di crescita immobiliare. Questo aiuto ha molte applicazioni, tra cui le seguenti: Poiché il prestatore si aspetta che il beneficiario utilizzi la proprietà come garanzia, questo tipo di prestito peer-to-peer di solito produce rendimenti migliori.

Le reti peer-to-peer consentono di concludere affari immobiliari. Esistono accordi basati sugli obblighi e sulla proprietà. Le reti peer-to-peer consentono questi trasferimenti. Il finanziamento peer-to-peer dà credito alle operazioni immobiliari basate sul debito invece che sui contanti. Il beneficiario riceve denaro in contanti in un finanziamento standard. L’acquirente di un finanziamento immobiliare peer-to-peer basato sull’equity diventa un azionista della società. L’equity è alla base dei prestiti immobiliari peer-to-peer.

Da studente a studente

Il "prestito peer-to-peer per studenti", noto anche come "prestito P2P per studenti", consiste nel prestito di denaro tra studenti per finanziare i loro studi. I prestiti P2P per studenti e i prestiti peer-to-peer sono sinonimi. Questi finanziamenti alternativi possono sostituire i tradizionali prestiti per studenti, che hanno tassi di interesse più alti e requisiti di richiesta più rigidi. I debiti universitari tradizionali sono vecchi. I prestiti peer-to-peer sono solitamente non assicurati, con tassi di interesse fissi e molteplici opzioni di rimborso. Questo finanziamento è destinato alla scuola. Il finanziamento commerciale peer-to-peer di solito prevede la proprietà di beni.

Lunedì Prestito P2P

I prestiti peer-to-peer possono essere utilizzati per pagare i debiti di una notte e hanno tassi di interesse elevati. Questi prestiti sono destinati a essere rimborsati con il prossimo stipendio del debitore, quindi le condizioni di rimborso sono solitamente semplici e veloci. Il finanziamento peer-to-peer per il soggiorno di una sola notte è diventato sempre più interessante. Perché questo sistema bancario permette alle persone di dare e ricevere denaro direttamente. I prestiti a breve termine con tassi di interesse elevati sono chiamati finanziamenti peer-to-peer. Questi piccoli debiti durano meno di una settimana. La maggior parte delle banconote è inferiore a 100 dollari.

Debito basato sugli scontrini

La finanza P2P, o prestito peer-to-peer, include il finanziamento delle fatture. Il prestito P2P consente alle aziende di vendere i propri crediti ad acquirenti privati in cambio di denaro. Questo finanziamento si chiama "leveraggio della fattura". Il P2P banking può assumere diverse forme. Il finanziamento delle fatture è uno di questi. Riorganizzare i dati per un metodo di autenticazione diverso è un altro termine per definirlo. Questa può essere una buona opzione rispetto ai prestiti bancari o alle linee di credito per un’azienda che ha bisogno di liquidità in tempi brevi ma non ha la storia creditizia o i titoli per ottenere un finanziamento convenzionale.

Questa scelta può essere vantaggiosa per queste aziende. Questo gruppo comprende le aziende che hanno bisogno di finanziamenti ma che non hanno una storia creditizia o degli strumenti. Grazie al finanziamento delle fatture, i termini di rimborso e i tassi di interesse sono solitamente molto rapidi e costosi. Poiché il finanziamento delle fatture è un factoring, l’azienda riceve il denaro immediatamente. L’azienda può utilizzare i fondi all’istante.

Aiuto peer-to-peer per l’ambiente o la sostenibilità

Il "Green peer-to-peer lending" (P2P lending) consente ai singoli individui di donare denaro a progetti ecologici come l’energia rinnovabile, gli edifici ad alta efficienza energetica e l’agroalimentare. Si tratta di "prestiti P2P verdi". Questa scelta di finanziamento è ideale per le aziende attente all’ambiente che vogliono evitare i finanziamenti convenzionali. Se queste imprese ottengono questo finanziamento, probabilmente pagheranno di più nel breve periodo. Tuttavia, la loro capacità di limitare i danni ambientali aiuterà in ultima analisi l’ecosistema.

Questo gruppo comprende il riciclaggio, l’edilizia ecologica e l’efficienza energetica. Questo gruppo comprende molti tipi di attività. I finanziamenti verdi peer-to-peer offrono pagamenti mensili o annuali e tassi di interesse più bassi rispetto agli altri prestiti P2P. Grazie all’opinione diffusa che le azioni ecologiche sono più sicure, si è creato lo scenario attuale. Questo segue questo punto di vista.

Osservazione conclusiva

Il prestito peer-to-peer (finanziamento P2P) offre ai debitori un’alternativa ai prestiti bancari e alle cooperative di credito. Il finanziamento peer-to-peer si riferisce ai prestiti P2P. Questo finanziamento è chiamato "finanza peer-to-peer". Il termine "finanza peer-to-peer" è un altro termine per indicare questa forma di finanziamento. Le reti che facilitano il processo bancario peer-to-peer (P2P) mettono in contatto prestatori e consumatori, siano essi amici, familiari o sconosciuti.

Questo permette ai prestatori di guadagnare sulle loro attività e ai clienti di ottenere prestiti a tassi migliori rispetto alle società finanziarie tradizionali. Le banche convenzionali applicano tassi di interesse più elevati. Questo accordo è vantaggioso per entrambe le parti. Questo provoca questi benefici. Le reti P2P devono pagare gli interessi dei debitori perché i mutuatari sono sotto la loro autorità. Le reti P2P ora pagheranno questi interessi.

Il "prestito tra pari" può offrire una possibilità finanziaria a una persona. Il "finanziamento peer-to-peer" è questo (P2P in breve). Gli acquirenti dovrebbero valutare i loro obiettivi finanziari a breve e lungo termine e la loro tolleranza al rischio prima di investire in un finanziamento peer-to-peer. Questa valutazione deve essere fatta prima di qualsiasi impegno di denaro. Dopodiché, devono valutare se effettuare un acquisto. Investire in una serie di prestiti attraverso le reti peer-to-peer riduce il rischio. Questo ti permette di ottenere più risultati. In questo modo, puoi distribuire le tue risorse su più risultati.

In questo modo hai maggiore libertà di distribuire il tuo denaro su una gamma più ampia di possibili risultati. Questo ti permette di distribuire il tuo denaro finanziario su più prestiti personali. Questo approccio ridurrà gli effetti devastanti di eventuali perdite. Questo vale sia che tu perda o meno.