action

De plus en plus d’instruments financiers traditionnels sont imbriqués dans la technologie blockchain. Ce que nous considérions jusqu’à présent exclusivement comme l’utilisation de la monnaie fiduciaire est aujourd’hui testé avec succès dans le réseau de la blockchain. Cela s’applique également aux fonds de capital-risque cryptographiques, l’un des principaux moyens de financement des startups.

Cryptoverse dans la recherche

Ce statut s’explique par l’augmentation considérable du nombre d’utilisateurs de la blockchain. Dans le même temps, la finance décentralisée a fourni tout l’effet de levier nécessaire pour générer des revenus supplémentaires - aujourd’hui, le jeton ne repose pas dans les portefeuilles comme ça, mais rapporte à ses propriétaires des bénéfices, parfois bien plus importants que le fiat. Par exemple, les intérêts sur les dépôts bancaires se maintiennent à un niveau de 2 à 3 %, et dans l’agriculture, vous pouvez obtenir plus de 100 % par an.

Crypto.com a effectué des recherches sur le nombre d’utilisateurs de cryptomonnaies pour le premier semestre 2021.

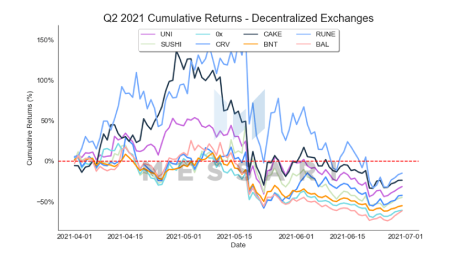

Les rendements cumulés des bourses décentralisées ont augmenté de 150 %, selon M. Messari.

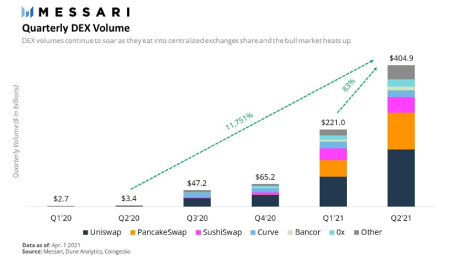

Les volumes d’échange du DeFi ont dépassé les 400 milliards de dollars en mai.

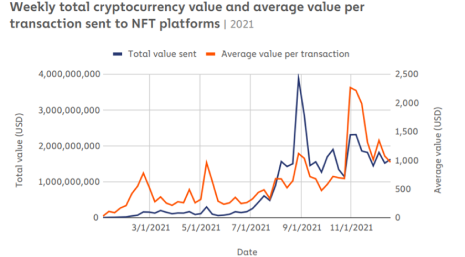

Une analyse en chaîne a montré que le marché des NFT atteindrait les 4 milliards de dollars d’ici à la fin de 2021.

Tout cela prouve clairement la popularité et la pertinence des projets de crypto-monnaies sur le marché - selon les recherches, un habitant de la planète sur 25 possède un portefeuille de crypto-monnaies et au moins un jeton.

Qu’est-ce qui détermine l’adoption des crypto-monnaies par le grand public ?

Posséder une crypto-monnaie en soi ne vous apportera rien. La principale valeur de l’argent ne réside pas dans sa valeur mais dans ses capacités. DeFi est la clé du succès des crypto-monnaies dans le monde. Jusqu’à présent, ce domaine commence à peine à se développer et son succès futur dépend en grande partie de la position des fonds de capital-risque cryptographiques.

Pour que les gens puissent commencer à utiliser leur capital, les meilleurs esprits créent des projets cryptographiques. Les entreprises de blockchain émergent à un rythme incroyable, et nombre d’entre elles proposent des idées innovantes, dont la mise en œuvre est étayée par un financement, ainsi qu’un soutien complet de la part d’experts.

Comme ce fut le cas avec l’internet à la fin des années 90 et au début des années 2000, ceux qui sont prêts à prendre des risques gagnent dans l’espace cryptographique. Rappelez-vous Mark Andreessen, le créateur du navigateur Netscape, qui a lancé des projets tels que Facebook, Airbnb, Github et Twitter. Il a créé la principale société de capital-risque de la Silicon Valley, Andreessen Horowitz, qui a été multipliée par 10 en trois ans.

Aujourd’hui, il existe des centaines d’entreprises en phase de démarrage dans le secteur des cryptomonnaies, dont beaucoup sont fondées par l’équipe de classe mondiale. Leurs compétences dépassent l’imagination des gens ordinaires et les technologies utilisées par les développeurs sont faciles à utiliser et difficiles à comprendre. Certaines idées ne sont pas viables, mais beaucoup peuvent servir de base à de nouveaux principes DeX. Aujourd’hui, le moment est venu où vous pouvez devenir riche simplement en croyant au secteur de la blockchain.

Qu’est-ce qu’un fonds de capital-risque dans la finance traditionnelle ?

Un fonds de capital-risque est un ensemble de fonds d’investisseurs réunis par un nom et une orientation d’investissement communs. La société de capital-risque est engagée dans l’administration. Le gestionnaire est chargé d’attirer d’autres investisseurs institutionnels. Selon la terminologie consacrée, les fondateurs sont appelés "commandités" et les membres "commanditaires".

L’objectif principal d’un fonds de capital-risque : trouver une entreprise prometteuse qui fera des bénéfices.

En général, une grande partie des investissements est perdue, mais grâce aux bénéfices excédentaires d’un ou deux projets, les investisseurs perçoivent des revenus importants.

Le capital-risque est généralement investi dans des entreprises risquées et non liquides en phase de démarrage. Vous ne pouvez y entrer qu’au stade initial et vous ne pouvez pas retirer votre investissement avant la fin de ses travaux. C’est là que les fonds de capital-risque se distinguent des fonds spéculatifs. Les gestionnaires de fonds spéculatifs attirent également des investisseurs tiers, mais ils dirigent l’argent investi vers des projets liquides, ce qui réduit le risque.

Comment fonctionne un fonds de capital-risque ?

Le processus d’investissement est mis en œuvre en plusieurs étapes.

Fondation VC Fund

Il est géré par une société de capital-risque, qui peut avoir plusieurs fonds différents. Ils se distinguent par la géographie des investissements, l’orientation des financements (sur des secteurs d’activité spécifiques ou largement spécialisés), la propriété des fonds levés (investisseurs individuels ou entreprises publiques), etc.

L’attrait des investisseurs privés et institutionnels

Ces personnes sont prêtes à risquer du capital-risque, à financer de nouvelles idées et à s’attendre à des superprofits. En général, un projet sur cinq permet de rembourser tous les investissements qui n’ont pas abouti. Les investisseurs deviennent des acteurs majeurs du marché financier, puisqu’ils doivent investir au moins 100 000 dollars.

Les gestionnaires de fonds spéculatifs examinent les candidatures

La liste des projets d’investissement est soumise par des start-ups ou des entreprises existantes qui ont besoin de fonds pour se développer. Ils indiquent les idées principales et les paramètres de l’entreprise.

Analyse du projet

Il s’agit d’une étude complète du plan d’entreprise, d’une évaluation des perspectives de l’idée, de l’équipe et des compétences de chaque membre. À ce stade, les idées non viables, les escrocs potentiels et les fraudeurs sont éliminés.

Remplir les formalités administratives

Lorsque la décision de financement est positive (seulement 1 % des demandes atteignent ce stade) et que les fonds de l’investisseur sont reçus, l’investissement reçoit une base juridique et documentaire. En règle générale, les investisseurs reçoivent le droit de posséder une partie du futur projet sous la forme d’actions privilégiées.

Financement

Le financement du projet ne se fait pas en une seule fois, mais progressivement à chaque étape du développement de l’entreprise, dès le début. Le processus de coopération dure de 3 à 10 ans.

Sortie du projet

En cas de développement réussi, les actifs deviennent liquides et le fonds de capital-risque peut mettre fin à ses activités. Les actions et les parts d’entreprise sont vendues sur le marché à des entreprises ou à des investisseurs individuels.

Financement par capital-risque dans le secteur des crypto-monnaies

Les fonds de capital-risque ont fait leur entrée dans la blockchain il n’y a pas si longtemps. Au cours des trois dernières décennies, ils ont investi activement dans des projets technologiques liés aux technologies de l’information, mais en raison de la forte volatilité des crypto-monnaies et du stade précoce du développement du marché des DeFi, les investisseurs n’ont pas investi activement dans les crypto-monnaies.

Toutefois, la situation est en train de changer. Ceux qui étaient prêts à prendre des risques ont réalisé des bénéfices très importants, et la croissance du nombre d’utilisateurs de crypto-monnaies a montré qu’il ne s’agissait pas d’une bulle : le réseau blockchain est une technologie d’avenir.

Les propriétaires d’actifs numériques ont accès à de puissants outils de trading et de revenus passifs. Le développement des affaires dans le réseau blockchain avance à grands pas, et de plus en plus d’entrepreneurs choisissent ce marché pour la création d’entreprises. Le secteur des cryptomonnaies a pris une telle ampleur qu’il n’est plus possible de l’ignorer.

Le financement initial dans ce domaine comporte encore des risques, mais ils sont déjà nettement moins élevés qu’il y a 3 à 5 ans. Les startups cryptographiques associées au réseau blockchain s’adressent au niveau de l’État car il est plus sûr de stocker des données dans une base de données distribuée. L’infrastructure blockchain protège automatiquement les données, et les contrats intelligents sont impartiaux et bon marché. DeFi ne s’intéresse pas seulement au commerce, mais aussi à d’autres types d’entreprises, et le financement dans l’espace cryptographique peut donner lieu à un rendement énorme.

Entre autres choses, les sociétés de capital-risque évoluent également, s’adaptant à de nouvelles conditions. Ainsi, le fonds de capital-risque nouvellement créé, soutenu par Electric Capital, se spécialisera dans la technologie blockchain et sera basé sur une distribution équitable des jetons et se concentrera sur la communauté.

Règles de réception des investissements

Il y a trois ans, la façon la plus populaire d’investir dans les startups cryptographiques était l’ICO - l’offre initiale de jetons. Ainsi, les investisseurs particuliers et les adeptes de la communauté cryptographique ont été attirés, et le projet a pu lever un montant insuffisant pour son développement. En outre, cette méthode a été fortement compromise par des offres frauduleuses lorsque les administrateurs collectaient des fonds et partaient dans une direction inconnue.

L’investissement à risque est beaucoup plus fiable à cet égard. Le directeur et son équipe vérifient soigneusement tous les aspects de l’offre avant de l’accepter.

Pour obtenir du capital-risque au stade de l’idée, les futurs développeurs doivent fournir un plan d’entreprise soigneusement élaboré et un portefeuille complet. Le plus souvent, un produit primaire fonctionnel est nécessaire. Les investisseurs institutionnels sont difficiles à convaincre, mais l’objectif principal - soutenir le projet pendant plusieurs années - en vaut la peine. Par conséquent, les équipes disposant d’une vaste expérience et d’idées réfléchies gagnent sur le marché de l’investissement en capital-risque.

Pour obtenir un financement, vous devez prouver vos perspectives, votre fiabilité et votre approche anti-fraude.

Quels sont les avantages du capital-risque pour une entreprise en phase de démarrage ?

L’investissement en capital-risque n’est pas seulement une question d’argent. Les commanditaires n’accepteront pas d’investir dans un fonds de capital-risque qui ne soutient pas un projet ou une startup. Il existe une catégorie de fonds qui travaillent au stade de l’amorçage - ils recherchent des idées prometteuses et créent des entreprises à partir de rien.

Cette approche est importante pour les entrepreneurs en phase de démarrage. Ils disposent de l’expérience d’experts qui les aident à développer l’idée et à la promouvoir. Une société de capital-risque est une communauté de développeurs, de spécialistes du marketing et d’économistes qui se penchent sur tous les détails du projet.

Le deuxième aspect important est la réputation sur le marché. La collecte de fonds avec l’aide de l’OIC a été réalisée "pour la chance" et pour les deux parties. Les promoteurs n’ont pas pu attirer les investisseurs et ceux-ci, à leur tour, n’ont reçu aucune garantie contre la fraude. Si un fonds de capital-risque soutient le projet, cela signifie qu’un contrôle détaillé de tous les éléments, y compris des fondateurs, a été effectué. Par conséquent, une startup arrive sur le marché avec une réputation soutenue et a plus de chances de se transformer en quelque chose de valable.

En cas d’échec, l’image de l’équipe de développement est préservée - dans la communauté. Ils ne sont pas considérés comme des fraudeurs ou des escrocs. Souvent, les gestionnaires de fonds s’attribuent une partie de la responsabilité en déclarant qu’ils n’ont pas apporté un soutien adéquat au projet.

Un aspect important est l’apport progressif d’investissements - toutes les entreprises ne sont pas en mesure de "digérer" immédiatement d’énormes investissements financiers. L’investissement progressif, dès le stade initial, permet de développer l’idée de manière systématique et étape par étape. Cette approche est source de flexibilité : à tout moment, il est possible de changer de modèle d’entreprise puisque les fonds reçus n’ont pas encore été entièrement utilisés.

Les étapes du financement des entreprises de crypto-monnaies

Les tours de table auxquels sont soumises les entreprises de blockchain proviennent de la finance traditionnelle.

Fonds d’amorçage

Il s’agit d’une étape obligatoire par laquelle ils passent afin de prouver leur valeur en tant que développeurs pour une société de capital-risque. Les fonds de pré-amorçage sont personnels et proviennent de parents et d’amis. En outre, avec un peu de chance, vous pouvez obtenir de l’argent auprès d’investisseurs providentiels. Il s’agit de détenteurs de capitaux importants, prêts à en risquer une partie. En règle générale, cette personne croit en vous et en vos idées.

Les promoteurs trouvent eux-mêmes des anges et leur attribuent une part dans les entreprises. Ils doivent fournir un dossier - plus il est complet, plus il a de chances d’être approuvé.

Série A

Lorsqu’il y a déjà quelque chose à montrer à la société d’investissement et que les documents sont signés, les entreprises en phase de démarrage reçoivent la première partie des fonds. Une grande partie de cet argent est consacrée à la création (ou à l’élargissement) d’équipes, à l’amélioration des produits, au marketing et à l’image de marque.

Série B

Le projet est entré dans une phase d’expansion et le flux de financement ne s’arrête pas. Si le produit a réussi à pénétrer le marché, il est développé et commence à s’imposer dans son secteur. Le risque technologique est réduit au minimum et les premiers revenus sont perçus. Les modèles économiques de l’entreprise sont en cours d’amélioration, voire de refonte, pour le nouveau marché.

Série C

Il s’agit d’une sortie vers l’espace ouvert des crypto-monnaies et d’une présentation pour la communauté. Il s’agit d’une phase de croissance. La startup tente déjà d’obtenir son propre capital, en plaçant ses actions sur les marchés boursiers. Si le marché boursier accepte un nouveau venu, les bénéfices commenceront à augmenter et le projet entrera dans la catégorie des participants à part entière au marché.

Alternatives à l’investissement à risque

Outre le financement à risque, une entreprise peut recevoir des fonds par l’intermédiaire de fonds de capital-investissement et de fonds spéculatifs.

Capital-investissement

Le capital-investissement consiste à obtenir un financement pour un projet déjà achevé et développé. Les montants des chèques dans le secteur du capital-investissement sont plus élevés car le risque est moindre. Les investissements sont destinés à des entreprises privées et se caractérisent par un niveau plus élevé de maturité du projet.

Fonds spéculatifs

Fonds spéculatifs - les investissements sont destinés aux entreprises publiques, c’est-à-dire celles qui ont des actions sur le marché boursier. De ce fait, vous pouvez sortir du fonds spéculatif à tout moment. Par exemple, lorsque les investisseurs en cryptomonnaies investissent dans des actifs numériques liquides.

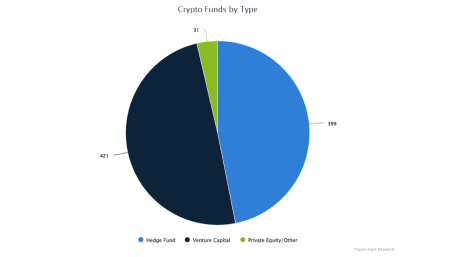

Actuellement, la répartition du marché des investissements dans le domaine des crypto-monnaies est la suivante :

Le capital-risque surpasse légèrement les fonds spéculatifs et occupe une position de premier plan. La part du capital-investissement est minime.

Comment les actifs numériques peuvent-ils participer au capital-risque ?

Jusqu’à présent, les actifs numériques ne sont que l’objet d’un investissement - parfois, les fonds de capital-risque ne sont pas investis dans des entreprises mais dans des jetons. Les fonds de capital-risque cryptographiques n’investissent pas directement dans les crypto-monnaies. Ce sont les investisseurs individuels qui s’en chargent. Certaines sociétés de cryptographie proposent des jetons LP.

Cela s’explique par deux facteurs :

- Réglementation insuffisante de la crypto et de la blockchain au niveau de l’État et au niveau juridique ;

- Forte volatilité des jetons, à l’exception des stablecoins - lorsque vous investissez dans la blockchain pendant plusieurs années, les calculs deviennent difficiles, car le prix des actifs numériques varie constamment dans des proportions assez importantes.

La meilleure société de capital-risque

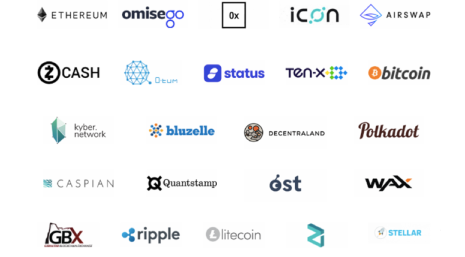

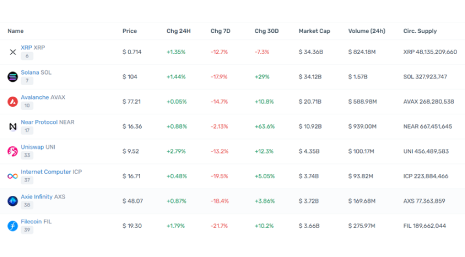

En 2022, la plus grande société de capital-risque spécialisée dans la technologie blockchain et les crypto-monnaies sera capitalisée en milliards de dollars. Voici les cinq plus grandes entreprises de la capitale, classées par ordre décroissant, avec la première en tête de liste. Les données sont à jour au moment de la rédaction et proviennent de Cryptorank.io. Vous pouvez également y étudier le portefeuille détaillé de chaque entreprise.

Pantera Capital

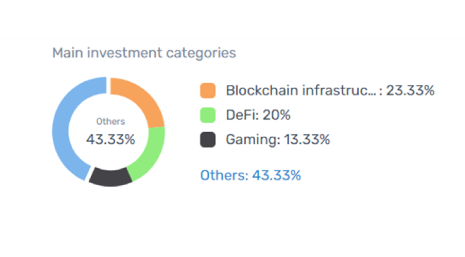

Elle existe depuis 2013 et est la plus ancienne société d’investissement dans le domaine des crypto-monnaies. La capitalisation s’élève à plus de 138 millions de dollars. L’investissement phare XRP, mais aussi Terra LUNA, Polkadot.

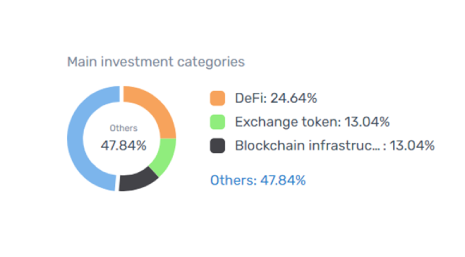

Près de la moitié des fonds sont consacrés à la blockchain et un quart des investissements à la finance décentralisée.

Multicoin Capital

Fondée en 2017, elle investit dans des startups et des tokens. Marc Andreessen figure parmi ses investisseurs. Depuis sa création, le fonds Capital VC est passé de 2,5 millions de dollars à 135 milliards de dollars. Les fondateurs ont pris un risque en investissant dans la bourse Binance, peu fiable à l’époque, et n’ont pas perdu. Le principal jeton du portefeuille est BNB.

La répartition des investissements est à peu près la même que celle du leader du marché.

Kenetic Capital

L’entreprise a été fondée en 2017 à Hong Kong. Activités d’investissement, de négociation, de gestion des garanties et des liquidités et de gestion de portefeuilles d’investissement.

Investir de l’argent dans 100 projets cryptographiques s’est avéré plus que fructueux.

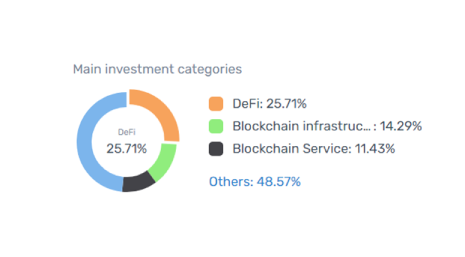

La capitalisation du fonds de capital-risque s’élève à environ 130 milliards de dollars. Les principaux domaines d’investissement dans l’industrie des crypto-monnaies sont les DeFi et l’infrastructure blockchain.

Andreessen Horowitz (a16z)

Les fondateurs, Mark Andreessen et Ben Horowitz, sont des personnes bien connues dans le domaine des technologies de l’information et n’ont aucune expérience en matière d’investissement. Une gestion suffisamment rigoureuse et des méthodes de promotion agressives ont fait de cette société de capital-risque un leader de la Silicon Valley. Récemment, les propriétaires ont prêté attention au secteur de la blockchain et investissent activement dans des projets.

La capitalisation boursière approche les 130 milliards de dollars. L’investissement principal est dans le réseau blockchain et aussi dans DeFi.

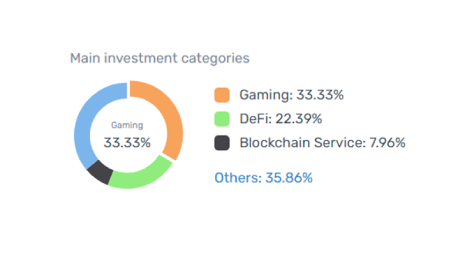

AU21 Capital

L’entreprise était connue pour avoir créé une coentreprise avec la blockchain Polygon, qui a depuis été activement développée. Cela s’est produit en juin 2021. Le coût s’est élevé à 21 millions de dollars. Ils investissent principalement dans des startups prometteuses sur la blockchain.

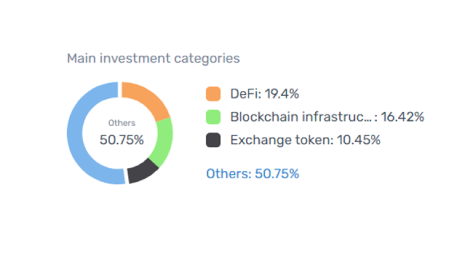

La capitalisation est de 128 milliards de dollars. Les projets de jeux sont l’une des principales orientations des investissements.

Conclusion

Pour bénéficier du soutien d’un fonds d’investissement, un entrepreneur doit passer seul par la phase de pré-amorçage et se préparer soigneusement. Il existe trois paramètres principaux.

Idée

La perspective de l’idée, son développement minutieux et son évolutivité. Ce point est documenté dans le plan d’entreprise.

Le portefeuille

Disposer d’un portefeuille. En l’absence totale d’expérience, seules les idées réellement innovantes et viables sont soutenues.

Produit minimum viable

Présentation d’un produit fonctionnel. La phase d’amorçage montre la persévérance et le désir de se développer, ainsi que les compétences en matière de communication du fondateur de la startup.

Ces conditions ne sont pas obligatoires et la décision appartient toujours au gestionnaire du fonds de capital-risque. Cependant, leur mise en œuvre augmente considérablement les chances d’attirer des investissements en capital-risque.