partilha

Hoje vamos analisar mais de perto os melhores projectos DeFi dos últimos tempos. Analisaremos alguns dos principais nomes que alimentam todo o ecossistema, bem como algumas das principais desvantagens que não são imediatamente óbvias.

DeFi: Qual é o seu lugar nas criptomoedas?

DeFi é o acrónimo comum de "Decentralized Finance" (finanças descentralizadas). É o local onde as finanças se encontram com a cadeia de blocos.

O objetivo do espaço DeFi é oferecer serviços financeiros independentes de entidades centralizadas e dar ao utilizador final o controlo total sobre os seus activos criptográficos - algo que é difícil de imaginar num sistema financeiro tradicional. Os utilizadores devem poder usufruir de todos os serviços oferecidos pelas instituições financeiras tradicionais, mas também beneficiar de flexibilidade e controlo total.

Onde começou o financiamento descentralizado

Foi no Ethereum que nasceu o espaço DeFi. Foi pioneira em muitos dos conceitos que agora tomamos por garantidos. Embora a própria ideia de dinheiro programado criptograficamente seja um mérito da Bitcoin, o mercado de criptomoedas, tal como o conhecemos hoje, foi moldado pela Ethereum de muitas mais formas do que a Bitcoin. O Ethereum trouxe muitas inovações técnicas, nomeadamente contratos inteligentes e DApps (aplicações descentralizadas). Estes, por sua vez, permitiram uma infinidade de outros conceitos que conhecemos hoje, incluindo DAO (Organização Autónoma Descentralizada), NFT (Token Não Fungível), Liquidity Pool, ICO (Oferta Inicial de Moeda) e jogos Blockchain (também conhecidos como GameFi).

Atualmente, a maior parte dos projectos DeFi e os seus respectivos tokens DeFi encontram-se no Ethereum. No entanto, estão constantemente a surgir alternativas viáveis e competitivas nesta parte do mundo das criptomoedas. Estas incluem a Binance Smart Chain, Avalanche, Polygon, Arbitrum, Optimism, Phantom, Harmony e outras redes blockchain. A principal desvantagem do Ethereum são as suas elevadas (por vezes, absurdamente elevadas) taxas de gás. Podes até argumentar que as taxas de gás Ethereum podem ter sido a razão pela qual surgiram outras soluções.

O que podes fazer com as finanças descentralizadas?

A gama de casos de utilização potencial dos projectos DeFi é infinita. Estes podem ser qualquer coisa, desde simples widgets analíticos até instrumentos financeiros únicos, incluindo aqueles que vão muito além do que os contratos inteligentes podem oferecer. Entre os casos de utilização populares estão a troca, o empréstimo e o empréstimo de criptomoedas. Com pools de liquidez orientados para a comunidade, os utilizadores podem negociar activos e obter um rendimento da sua participação em apenas alguns cliques. Só precisas de ligar a tua carteira de criptomoedas e estás pronto para começar.

Com isto em mente, vamos dar uma vista de olhos a alguns dos melhores projectos DeFi que 2023 tem para oferecer.

Aave

Aave é um projeto DeFi de primeira linha que presta serviços de empréstimo. Criado em 2017, o Aave V2 e o V3 foram entretanto objeto de duas grandes actualizações, tendo sido considerado um dos melhores projectos de criptomoedas. Encontra-se entre os cinco principais projectos DeFi por Valor Total Bloqueado (TVL), de acordo com a DeFiLama. Aave suporta mais de uma dúzia de blockchains, incluindo a rede Avalanche, Polygon, Artbitrum, Optimism, Phantom e Harmony. Oferece uma vasta oferta de produtos, desde depósitos, empréstimos, staking e até um jogo afiliado chamado Aavegotchi, para além de swaps instantâneos e empréstimos flash.

Permite aos utilizadores pedir emprestado e emprestar criptomoeda sem KYC ou mesmo uma pontuação de crédito. Da mesma forma, não impõe limites temporais para empréstimos ou depósitos. Isto é possível graças a uma combinação de economia, incentivos aos utilizadores e excesso de garantias. Para pedir emprestado criptomoedas na Aave, tens de depositar um montante em dólares superior ao montante do empréstimo pretendido.

Como é que a Aave calcula as taxas de juro

A taxa de juro dos empréstimos é regida pela oferta e pela procura do token de projeto DeFi que é emprestado. Quanto maior for a oferta e menor for a procura, mais altas serão as taxas e vice-versa. Desta forma, os utilizadores são desencorajados de pedir emprestado um ativo não líquido, enquanto os credores são incentivados a depositar mais desse ativo no sistema para satisfazer a procura. Os mutuários podem também optar por pagar juros mais elevados, mas fixos, para atenuar a volatilidade. O problema é que o mutuário tem de garantir que o valor em dólares da sua garantia é sempre superior ao dos fundos emprestados. Caso contrário, a parte excedente do seu empréstimo será automaticamente liquidada através dos contratos inteligentes da rede para garantir a estabilidade de todo o sistema.

A sua própria DAO governa o ecossistema através do token AAVE. Os utilizadores podem apostar o seu AAVE e ganhar uma parte das taxas do sistema. Isto garante que o protocolo é sempre solvente, independentemente da volatilidade do mercado.

O recente lançamento da AAVE V3 permitirá aos utilizadores contrair empréstimos de maior dimensão, aumentando a liquidez e a eficiência do capital. O seu modo de isolamento também significa que ainda mais activos novos, incluindo activos mais arriscados e de cauda longa, também podem ser suportados pela AAVE. Além disso, os bancos de Singapura acabaram de realizar o seu primeiro teste de aplicação real utilizando a AAVE para concluir transacções de divisas e de obrigações do Estado. Há também razões para esperar uma stablecoin da Aave em breve, o que irá cimentar a sua reputação como um dos principais projectos no espaço.

Uniswap

O Uniswap é provavelmente o mais antigo projeto DeFi de topo e é um protocolo descentralizado para troca (swapping) de activos na blockchain Ethereum. Por outras palavras, é uma bolsa descentralizada (DEX). Atualmente, existem vários DEX dignos de nota, mas foi o Uniswap que deu início a todo o género. Lançada por Hayden Adams em 2017, foi pioneira no modelo de criador de mercado automatizado (AMM). Nela, os livros de ordens tradicionais são substituídos por pools de liquidez orientados para a comunidade. Os utilizadores podem trocar activos instantaneamente através de contratos inteligentes.

Para além da troca de activos, os utilizadores também podem ganhar juros sobre a sua liquidez. Qualquer pessoa pode tornar-se um criador de mercado e criar o seu próprio conjunto de liquidez no Uniswap. Para isso, deposita uma quantidade equivalente de ETH e tokens no sistema. O criador de mercado fixa a taxa de câmbio, ajustada no decurso da negociação. Quando há menos activos de um lado e mais activos do outro, o preço muda para manter o equilíbrio. Para além da troca de activos criptográficos, a Uniswap também oferece um mercado NFT.

O token UNI alimenta todo o ecossistema e manteve-se no topo da classificação de acordo com a CoinMarketCap e a CoinGecko.

Composto

Compound está entre os melhores protocolos de empréstimo DeFi que podem ser encontrados no Ethereum. Permite-te contrair empréstimos garantidos ou ganhar dinheiro com juros depositando fundos, tudo isto sem qualquer autorização. Os juros começam a acumular-se imediatamente após os fundos serem depositados e as taxas mudam a cada 15 segundos com base no que o mercado está a fazer. Todas as entregas de liquidez são feitas sob a forma de cTokens e os utilizadores podem pedir emprestado até 75% do valor total de cTokens.

Podes depositar ou levantar criptomoedas a qualquer momento. A advertência é que deves manter sempre um montante suficiente de garantias para evitar a liquidação. O Compound é gerido pela comunidade através do COMP, o token de governação do projeto. 10% dos juros pagos vão diretamente para as reservas e o restante é pago aos fornecedores de liquidez sob a forma de CMO (emitidos em maio de 2020).

CriadorDAO

A MakerDAO é a casa da stablecoin DAI descentralizada e indexada ao USD. A plataforma permite aos utilizadores pedir emprestado e emprestar criptomoedas, e depositar garantias para cunhar novas DAI.

Podes pedir um empréstimo até 66% do valor do depósito em DAI (ou seja, um rácio de 150%). Se o valor for inferior a este nível, corre o risco de ser multado e até mesmo de ser liquidada a posição.

A moeda estável DAI

Qualquer utilizador deste projeto DeFi pode abrir um cofre, bloquear a sua moeda criptográfica como garantia e cunhar uma quantidade equivalente de DAI. Depois disso, podes fazer o que quiseres com o teu novo DAI.

A taxa de estabilidade é expressa sob a forma de juros continuamente acumulados sobre a criptomoeda investida. Quando a dívida é paga, os juros são reembolsados.

Ao contrário das maiores stablecoins, como a USDT e a USDC, o projeto DeFi que é a DAI tem a vantagem de ser mais descentralizado do que a sua concorrência. Nenhuma parte central controla a sua emissão e goza de uma ampla utilização numa infinidade de projectos DeFi, plataformas centralizadas e até DApps.

A ficha MKR

A base do ecossistema MakerDAO é o MKR. O seu principal objetivo é estabilizar a DAI com posições de dívida colateralizadas (CDP). Os utilizadores do Maker depositam os seus MKR nos contratos inteligentes do sistema. Os seus titulares contribuem para a manutenção de todo o ecossistema Maker, como a governação da comunidade e a votação.

A desvantagem atual é que a DAI é garantida em grande medida por stablecoins centralizadas, como a USDC. Por exemplo, a MakerDAO votou recentemente a favor da custódia de 1,6 mil milhões de dólares das suas garantias em USDC na Coinbase, através do seu serviço de nível institucional, que obteria uma taxa de juro de até 1,5%. Estão em curso desenvolvimentos para tornar este projeto DeFi ainda mais flexível, o que permitiria uma descentralização quase total da stablecoin.

Curve Finance

Tal como o Uniswap, o Curve é uma bolsa descentralizada (swap). Ao contrário da Uniswap, que se dedica a todos os tipos de tokens DeFi, a Curve negoceia especificamente em stablecoins. Isto é frequentemente referido como um swap estável - ou seja, activos que são transaccionados 1:1 entre si.

Ao negociar stablecoins no Curve, os utilizadores têm menos slippage e taxas de câmbio do que em qualquer outro lugar. Além disso, os detentores de CRV e os fornecedores de liquidez podem obter rendimentos adicionais no âmbito do próspero ecossistema de protocolos construídos sobre ele, incluindo o Convex e o Redacted Protocol.

Como ganhar prémios no Curve

Também podes optar por fornecer liquidez para ganhar o token nativo da Curve, CRV, bem como uma parte das taxas de negociação. No entanto, a interface de utilizador do Curve pode ser difícil de navegar para os novos utilizadores e as "Guerras Curve" e o ecossistema são bastante difíceis de compreender. Tal como a Aave, a Curve também tem uma stablecoin em curso e, tal como outros dos melhores projectos DeFi, procurará lançar-se em mais cadeias em breve.

Finanças Convexas

O Convex permite que os fornecedores de liquidez do Curve obtenham rendimentos adicionais dos seus activos.

Foi construído com base no protocolo Curve. Essencialmente, trata-se de uma plataforma para "impulsionar" o staking de tokens no Curve. Inicialmente construído apenas em torno do Curve, adicionou mais tarde o suporte para o protocolo Frax.

O staking convexo destina-se principalmente aos LPs no protocolo Curve, que te permite aumentar o rendimento através do fornecimento de liquidez. Para isso, tens o boosting. Podes ainda bloquear o CRV recebido por fornecer liquidez, aumentando os lucros da pool em 1,5-2,5 vezes.

O Convex permite-te contornar este mecanismo. Os lucros provêm das taxas pagas à bolsa Curve e permitem aumentar o CRV sem bloquear os activos na bolsa. Em vez disso, as recompensas são possíveis através da aposta dos tokens LP da Curve LP (cCRV ou tCRV). Leva apenas alguns minutos para depositar activos na pool e começar a ganhar uma parte das comissões da bolsa, para além de aumentar os rendimentos.

Convex suporta todas as redes disponíveis no Curve: Ethereum, Polygon, Fantom e xDai Network.

O protocolo de serviço é regido pela utilização do token CVX. É distribuído como uma recompensa através da plataforma Curve e pode até ser apostado para obteres um rendimento adicional.

O que a Convex Finance tem a seu favor é a ausência de comissões de levantamento. Além disso, a plataforma não tem um limite de staking, o que pode reduzir os custos de gás quando a rede não está em carga. A principal desvantagem do Convex e do Curve é o seu sistema de recompensas bastante complicado. Por este motivo, ambas as plataformas podem ser bastante confusas para os principiantes.

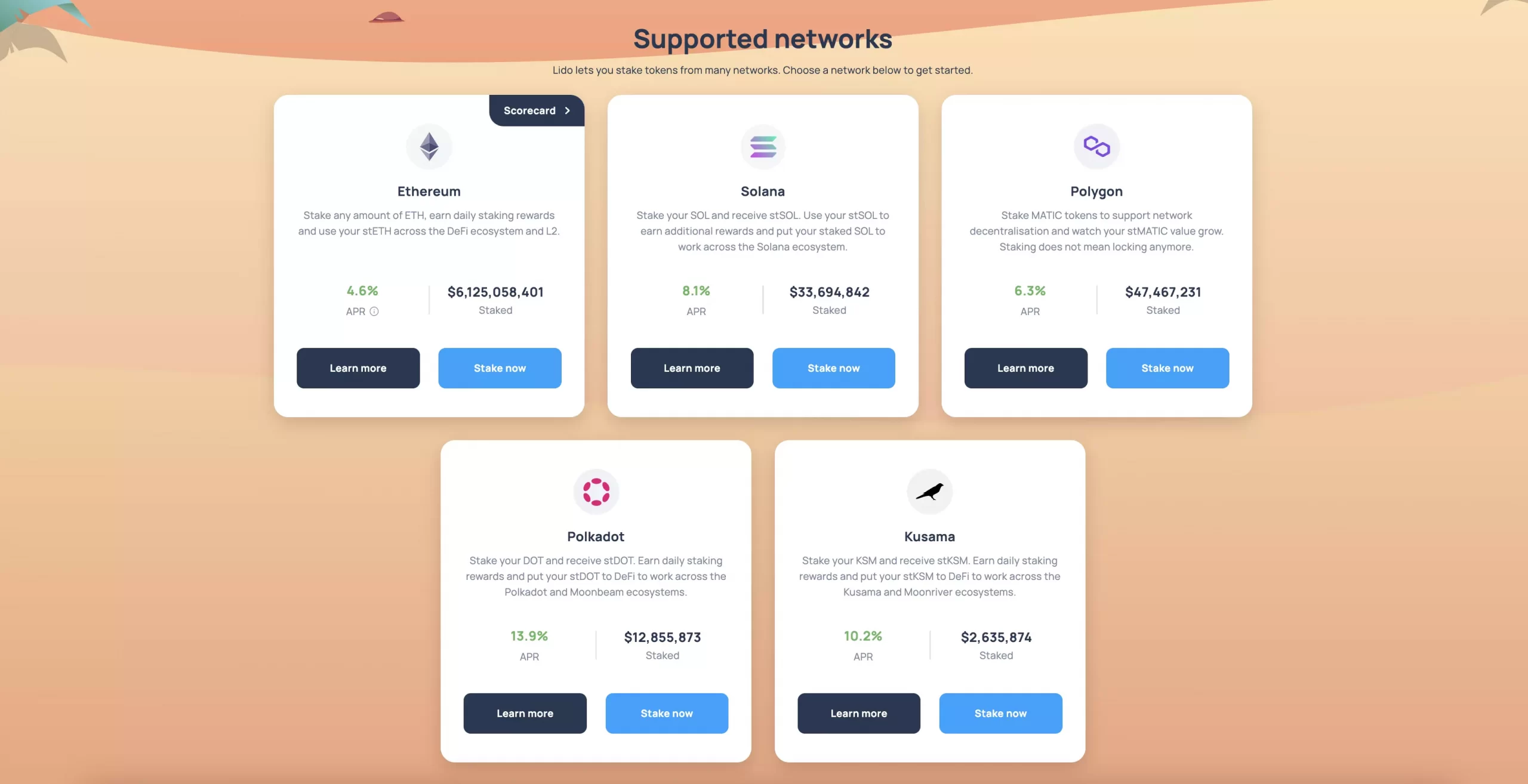

Lido

Lido é um protocolo de staking líquido recente, mas já de topo. Desde a sua criação, cresceu tanto que, em meados de 2022, 1/3 de todos os ETH apostados na Beacon Chain provinham apenas do Lido. No momento em que escrevemos este artigo, Lido ocupa o primeiro lugar em termos de valor total bloqueado (TVL) no DefiLlama, com uma margem de 17%. Dada a sua engenhosa tokenomics, poderia ter enormes implicações não só para o Ethereum, mas para todas as criptomoedas de prova de participação no mercado.

Em vez de bloquear os seus activos como é feito no staking, os utilizadores podem bloquear os seus activos no Lido e levantar a qualquer momento.

Como funciona a aposta no Lido

O Lido permite-te apostar em criptomoedas PoS sem teres de as trancar. Podes trocar as tuas moedas livremente enquanto as tens apostadas no protocolo. Quando bloqueias as tuas criptomoedas, o protocolo fornece-te um ativo criptográfico negociável que funciona como prova de depósito. Por exemplo, quando fazes uma aposta em ETH, recebes em troca um token chamado "staked ETH" ou stETH, que está indexado ao preço do Ethereum e pode ser negociado como tal. A stETH mantém a sua ligação ao Ether através de uma combinação de arbitragem, incentivos de mineração de liquidez e necessidade orgânica.

No entanto, o facto de o stETH ganhar recompensas de staking em tempo real significa que o seu valor também muda. Infelizmente, isto torna o Lido incompatível com uma série de protocolos DeFi, nomeadamente trocas descentralizadas como o Uniswap. Para isso, existe ainda um outro ativo derivado chamado WstETH ou Wrapped stETH. Permite que o teu stETH continue a valorizar-se enquanto mantém uma posição para uma negociação DEX conveniente.

A principal razão pela qual o Lido é muito procurado pelos projectos DeFi é o facto de permitir contornar os requisitos "oficiais" para o staking de Ether - 32 ETH - que é incomportável para a maioria das pessoas. Além disso, o staking de ETH através de um nó requer um conhecimento técnico profundo e uma monitorização e manutenção 24/7 por parte do utilizador, o que não é um bom negócio para a maioria. A Lido Finance permite-lhe contornar todas estas restrições e apresentar todos os activos que desejar. Só tens de reclamar as tuas recompensas depois de as teres acumulado.

Para além do Ethereum, o Lido suporta staking líquido para Polygon, Solana, Polkadot e Kusama. Os activos depositados para estas redes são stMATIC, stDOT, stKSM e stSOL.

Assim, para além da liberdade de levantares as apostas a qualquer momento, a tua posição é tokenizada, que também pode ser utilizada para outras actividades, juntamente com o acesso a um processo de staking fácil e intuitivo. Até ao momento, o único inconveniente é a taxa de 10% cobrada pelo Lido sobre os prémios de aposta, que pode ser considerada demasiado elevada para alguns.

Frax Finance

A Frax, como o nome sugere, oferece ao mundo criptográfico uma stablecoin fraccionada, algo que poucos projectos DeFi conseguiram fazer bem. Essencialmente, é uma stablecoin algorítmica com mecanismos parciais de colateralização e estabilização.

O que o Frax pretende alcançar

Atualmente, existem três tipos de stablecoins: stablecoins garantidas por um ativo de valor, stablecoins não garantidas mantidas por um sistema algorítmico de oferta/procura e stablecoins híbridas que utilizam ambos os mecanismos. A Frax é a última: utiliza uma abordagem dupla, recorrendo a algoritmos criptográficos matemáticos e à garantia de activos. Não tem permissões, é de código aberto e funciona com a Ethereum, para além de uma série de outras cadeias de blocos.

A sua proposta de valor consiste em fornecer um sistema escalável com dinheiro algorítmico e descentralizado em vez de uma simples reserva de dinheiro digital como a Bitcoin. O protocolo Frax é construído em torno da moeda estável FRAX e das chamadas acções Frax (FXS), que é um símbolo de governação. A Frax está programada para manter uma ligação ao dólar americano, com ajustamentos do rácio de garantia que respondem a qualquer situação do mercado. Isto ajuda a manter o FRAX a um dólar, em vez de manter um rácio fixo. Quando o FRAX ultrapassa a sua paridade pretendida de 1 para 1, o sistema reduz o rácio de depósito em 0,25%. Quando desce abaixo da cavilha, o rácio é aumentado em 0,25%.

Olha para a FRAX e a FXS

Com as stablecoins apoiadas por fiat e os seus projectos DeFi relacionados a reinarem supremos no mercado de criptomoedas, a FRAX apresenta-se como uma alternativa promissora e potencialmente revolucionária ao status quo. Com uma capitalização de mercado de cerca de US $ 1 bilhão, o token FRAX ocupa o 51º lugar na lista das maiores moedas de acordo com CoinGecko (no momento da imprensa).

dYdX

Lançado em 2019, o dYdX é considerado o líder em negociação de margem descentralizada devido à sua combinação de tecnologia de ponta e acessibilidade. Pode ser considerada a primeira alternativa viável às trocas perpétuas centralizadas como Bitmex, ByBit e Bitfinex.

As bolsas centralizadas exigem KYC para aceder a derivados. Sendo uma bolsa descentralizada, a dYdX não requer nada, exceto ligar a tua carteira de criptomoedas. Para isso, aproveita todo o escopo das inovações do blockchain, como descentralização, pools de liquidez, colateralização e empréstimos.

A plataforma é apoiada pelos maiores business angels e fundos de investimento, como Andreessen Horowitz, a16zcrypto, Paradigm, Polychain, entre outros.

O que faz com que o dYdx se destaque

O dYdX é baseado no protocolo StarkEx de camada 2, que permite a negociação sem taxas de gás. Os comerciantes pagam pelo gás apenas quando transferem criptomoedas para uma conta de futuros dYdX, fazem levantamentos e permitem que a bolsa trabalhe com uma moeda.

Sendo uma DEX, a dYdX é completamente descentralizada e não tem um nó de gestão comercial dedicado. Todas as transacções acontecem de forma peer-to-peer com a ajuda de contratos inteligentes. A liquidez é obtida a partir de fundos comunitários. Ao fazeres uma transação na dYdX, trabalhas com fundos fornecidos inteiramente por outros utilizadores.

A plataforma é gerida através do seu próprio DAO com o seu utility token dYdX. A negociação na dYdX é completamente anónima e segura graças ao sistema de provas de conhecimento zero.

A dYdX também oferece margem cruzada, ou seja, negocia vários mercados de contratos perpétuos ao mesmo tempo através de uma conta. Isto simplifica o trabalho com vários pares.

As taxas são cobradas de acordo com um modelo "maker-taker", muito semelhante às trocas de criptomoedas tradicionais. Outras taxas dependem da carga da rede Ethereum.