partilha

Ao longo da última década, o financiamento peer-to-peer tornou-se uma alternativa viável ao financiamento bancário e das cooperativas de crédito. O financiamento peer-to-peer permite que as pessoas emprestem dinheiro. Os empréstimos entre pares aumentaram. O financiamento peer-to-peer envolve a ajuda de uma pessoa a outra. As redes simplificam o processo de obtenção de dinheiro para os mutuantes peer-to-peer (P2P). Crowdsourcing também descreve este método de angariação de fundos. Isto permite que os credores ganhem juros sobre os seus activos e que os mutuários obtenham empréstimos a melhores taxas do que as instituições financeiras convencionais.

O financiamento P2P (peer-to-peer) permite que os consumidores e os devedores concluam negócios financeiros em linha e em tempo real. As redes que simplificam e aceleram o processo aumentam este potencial. Este prestamista em linha fornece fundos. O peer-to-peer permite transferências mais pequenas, maior flexibilidade e operações mais rápidas. Estas vantagens ultrapassam os bancos tradicionais e as cooperativas de crédito Fair.

Iniciar sistemas de ajuda monetária entre pares

A Zopa foi o primeiro prestamista peer-to-peer do Reino Unido, em 2005. Os empréstimos peer-to-peer são feitos entre pessoas. Os empréstimos "peer-to-peer" envolvem pessoas que emprestam dinheiro umas às outras. O financiamento peer-to-peer é quando as pessoas trocam dinheiro diretamente. O financiamento entre pares ocorre online. O termo "empréstimo entre pares" refere-se a isto.

A primeira plataforma de empréstimos peer-to-peer dos EUA, Prosper, foi lançada em 2006. Esta rede permitiu transferências de dinheiro. Este evento é considerado o início do financiamento entre pares. O financiamento peer-to-peer envolve empréstimos pela Internet. Na última década, o financiamento peer-to-peer (P2P) disparou, tornando sites como o LendingClub e o Funding Circle extremamente famosos entre financiadores e clientes. O financiamento peer-to-peer (P2P) disparou na última década devido a este atrativo. Ao longo da última década, o financiamento peer-to-peer (P2P) aumentou exponencialmente o seu interesse devido a este sucesso.

Princípios de financiamento e negociação entre pares

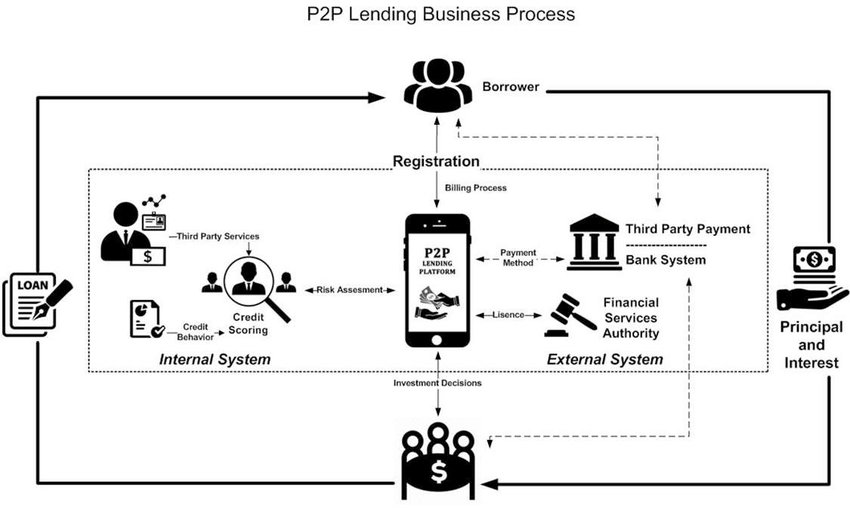

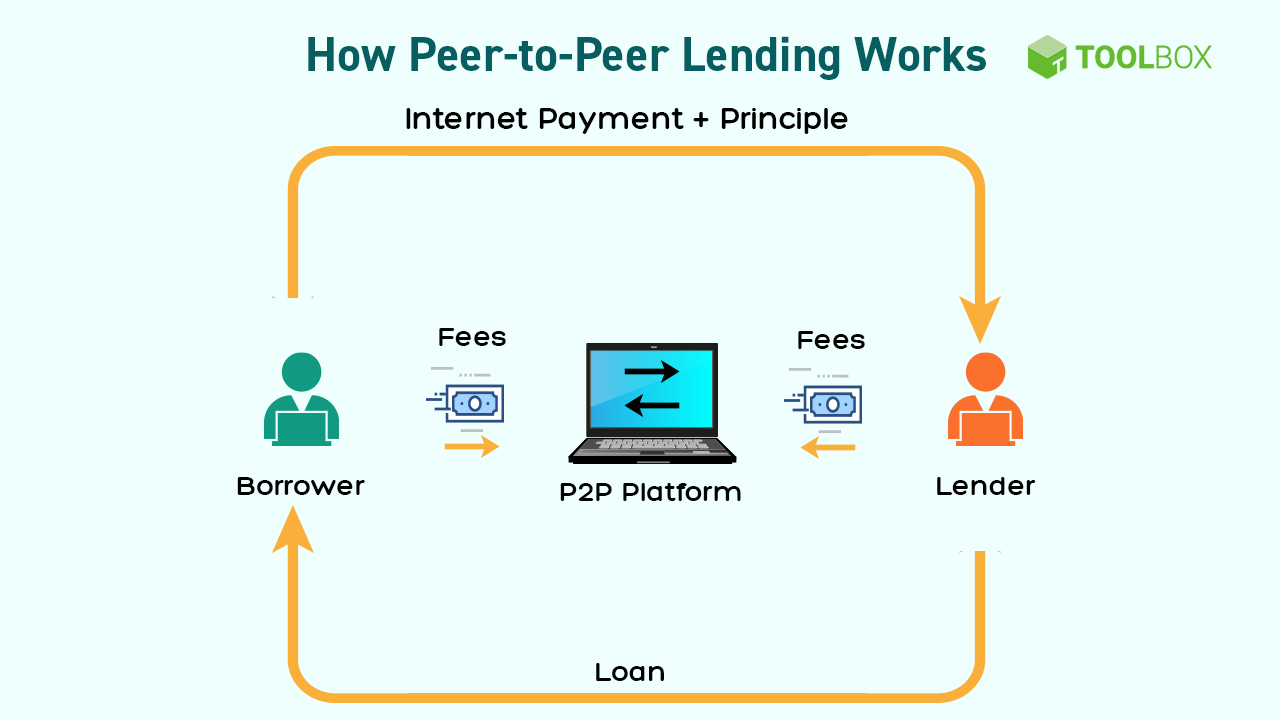

Os mutuantes peer-to-peer fazem corresponder os devedores aos mutuantes com base no nível de risco e no objetivo do empréstimo. Um empréstimo direto é um empréstimo entre pares. As empresas de financiamento peer-to-peer avaliam a razão pela qual um indivíduo necessita de crédito pessoal. Algumas comunidades chamam a esta forma de financiamento "empréstimo direto". Depois de os investidores escolherem os seus investimentos e obrigações, o sítio Web actua como intermediário para ajudar os investidores e os devedores a transferir fundos. Depois de os participantes escolherem os seus deveres e bens. Depois de todos escolherem as suas despesas e deveres, esta etapa está concluída. Esta etapa ocorre depois de os membros escolherem as suas funções e orçamentos.

Depois de pagares o empréstimo, o mutuário começa a pagar à empresa. Depois de efectuares estes pagamentos, inicia-se o processo de agregação da consolidação da dívida e a plataforma distribui a mesma quantia de dinheiro por cada participante no empréstimo. Os sítios de financiamento peer-to-peer cobram preços mais baixos do que as empresas de crédito típicas, que cobram preços mais elevados. As redes peer-to-peer cobram taxas muito mais baixas do que os credores típicos.

Vantagens do Mentor Financing para clientes privados

Empréstimo simples e rápido

Um empréstimo peer-to-peer através de um website pode ser aceite mesmo que um empréstimo de um banco/união de crédito seja recusado. Os particulares pagam dívidas entre pares. Os empréstimos peer-to-peer são dívidas entre indivíduos. Os empréstimos peer-to-peer são empréstimos directos entre indivíduos. Os empréstimos peer-to-peer são pagos pelos próprios mutuários em vez de uma entidade financeira, ao contrário dos credores tradicionais. Quer atinjam ou não uma pontuação mínima de crédito, os candidatos são avaliados para obterem benefícios. Isto só se aplica se o requerente não tiver garantias e não tiver custos de aquisição.

A gestão do crédito deve ser simples e eficaz

Os sítios que permitem às pessoas pedir empréstimos umas às outras são mais eficientes em termos de tempo e mais simples do que a banca tradicional. O plano de consumo colaborativo é uma opção financeira comum. Os consumidores têm uma escolha única de crédito pessoal. Os algoritmos são utilizados pelas plataformas para avaliar a fiabilidade dos clientes e a automatização é utilizada nas comissões de concessão de crédito.

Condições favoráveis ao investidor

Crescimento excecional do ROI

As redes de financiamento peer-to-peer oferecem melhores rendimentos do que outros produtos de base. As redes bancárias peer-to-peer são autónomas. As redes bancárias peer-to-peer são autónomas. As redes financeiras peer-to-peer são descentralizadas e exigem fé dos seus membros. O financiamento peer-to-peer (P2P) oferece taxas de juro mais elevadas do que os activos privados e obrigacionistas. Estas taxas são comparáveis às taxas de investimento em acções e obrigações.

Variedade de actividades fáceis

O financiamento P2P simplifica a dispersão do risco financeiro, facilitando a gestão do risco. O financiamento entre pares também alarga a participação na tomada de riscos. Isto dá ao acionista mais poder de gestão sobre a ação, o que aumenta os lucros. O financiamento peer-to-peer (P2P) permite aos utilizadores adaptarem o risco e o rendimento aos seus objectivos financeiros. Isto dá-lhes uma vantagem sobre os bancos. Estes sistemas permitem que os credores emprestem uns aos outros e dão aos consumidores muitas opções de empréstimo. Estes métodos permitem que os mutuantes se inspirem uns nos outros.

Tenta reduzir ao mínimo os juros sobre pagamentos não efectuados.

Os sítios Web de empréstimos entre pares podem ajudar os mutuários a baixar as taxas de juro dos empréstimos e a poupar dinheiro durante o período de pagamento da dívida. O utilizador pode gastar menos no pagamento da dívida. Os serviços de financiamento entre pares podem ajudar a atingir este objetivo. Os sítios Web de empréstimos peer-to-peer podem cobrar taxas de crédito mais baixas do que os mutuantes típicos, porque têm menos custos administrativos. Isto ajuda os serviços de empréstimo peer-to-peer a oferecer taxas de crédito mais acessíveis. Isto permite que os sites de financiamento peer-to-peer cobrem taxas de empréstimo justas.

Finanças

Os sistemas de financiamento peer-to-peer permitem aos investidores escolher os empréstimos a financiar. Os proprietários têm mais controlo sobre os seus bens. Os consumidores têm muitas opções de dinheiro. A personalização das opções pode incluir a tolerância ao risco e os objectivos financeiros de um investidor.

Riscos do financiamento peer-to-peer

Os riscos dos empréstimos "peer-to-peer" incluem o não pagamento do comprador

O maior risco das redes de financiamento peer-to-peer é que os utilizadores não consigam pagar os seus empréstimos. Os sites de financiamento peer-to-peer permitem que os utilizadores dêem dinheiro uns aos outros em vez de a um banco. Os sistemas de financiamento peer-to-peer permitem que os utilizadores enviem dinheiro uns aos outros em vez de a uma instituição financeira. Os investidores correm o risco de ver o seu dinheiro roubado se o vendedor não efetuar os pagamentos.

Perigos da plataforma

As doações individuais podem deparar-se com problemas de rede. Isto é inevitável. Se um site de financiamento peer-to-peer fechar, os investidores arriscam-se a perder todo o seu dinheiro.

Monitorização e acompanhamento deficientes

Os sítios de empréstimos entre pares devem seguir um padrão de supervisão mais baixo do que as instituições financeiras tradicionais. Os utilizadores da rede podem ser mais propensos a adotar comportamentos imorais ou desonestos. Quem não trabalha em rede pode fazer isso. Uma vez que o governo e a FDIC não apoiam estes sítios Web, é menos provável que as redes sejam examinadas. O governo não promove estes serviços. Isto reduz diretamente a possibilidade de investigação da rede.

Financiamento sem garantias

A maior parte das dívidas pessoais não são garantidas. A maioria dos credores peer-to-peer não regulamentados não exige garantias. Os empréstimos pessoais sem garantia dominam o mercado por muitos factores, incluindo o risco de os investidores sem garantia perderem o seu dinheiro se o credor falir. Isto deixa o comerciante vulnerável a perder dinheiro.

Como escolher uma rede de empréstimos peer-to-peer para as tuas necessidades

Antes de obteres dinheiro de estranhos, utiliza um site que conheças e em que confies. Assim, terás a certeza de que não entrarás em incumprimento da dívida. A LendingClub, a Prosper e a FundingCircle são três empresas de empréstimos peer-to-peer de sucesso. Três empresas têm sítios Web específicos para cada marca.

Os formulários de inscrição na Internet exigem que os participantes forneçam informações pessoais. Estas podem incluir nomes, profissões e números da Segurança Social. A participação exige-o. Depois de escolheres uma base, os jogadores avançam (SSN).

Depois disso, o utilizador pode analisar os empréstimos no sítio Web antes de se comprometer. Antes de o comprador se comprometer financeiramente, isto acontece antes de o cliente investir qualquer dinheiro. Isto acontece antes de o cliente se comprometer financeiramente. Antes de o cliente investir dinheiro, isto acontece. Diversifica os teus activos financeiros e controla os riscos. Se não o fizeres, podes causar perdas substanciais. Se não o fizeres, arriscas-te a sofrer danos graves.

Os compradores em redes de empréstimos entre pares devem estabelecer um calendário para a avaliação de activos e cumpri-lo. Assim, poderão verificar se os seus recursos financeiros estão a ser utilizados de acordo com as suas previsões. Isto torna a atividade da rede eficaz e eficiente. Se um empréstimo não for cumprido, o credor pode exigir que os compradores desistam dos seus bens. Podem ser incluídos terrenos, automóveis e outros objectos.

O financiamento P2P pode ser entendido de várias formas

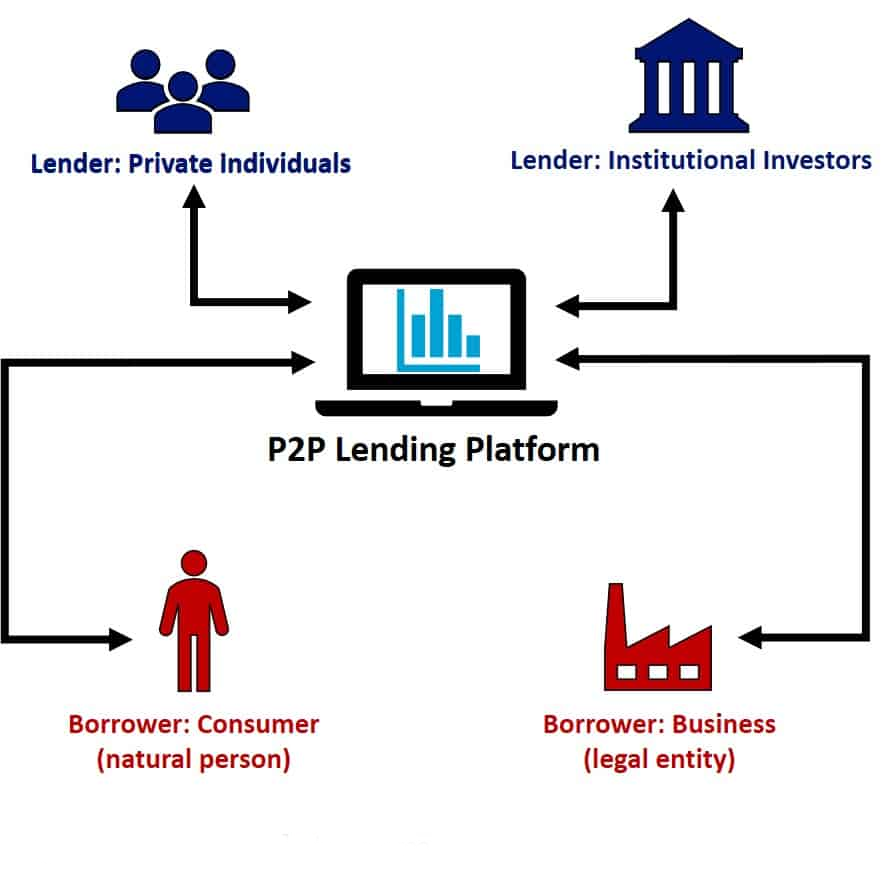

Cada plano de financiamento peer-to-peer visa um cliente ou investidor distinto. Os empréstimos entre pares têm vindo a ganhar popularidade. O financiamento entre pares tem vindo a aumentar recentemente. Os grupos seguintes descrevem os vários tipos de financiamento peer-to-peer:

Financiamento de clientes

Utilizando a infraestrutura de rede peer-to-peer, os mercados P2P online são a forma mais comum de os consumidores utilizarem o financiamento peer-to-peer. É a ferramenta de financiamento entre pares mais simples. Esta é a utilização mais comum do financiamento peer-to-peer. É assim que as pessoas obtêm dinheiro para despesas pessoais, como o pagamento de empréstimos, renovações de casas e casamentos. Utilizações pessoais do dinheiro: As utilizações do dinheiro incluem: Financiamento "peer-to-peer", que se refere a empréstimos directos entre pessoas. Este método de financiamento permite normalmente montantes de crédito mais baixos, períodos de reembolso mais rápidos e nenhuma garantia. Além disso, estes empréstimos cobram juros mais elevados. A solvabilidade e a tolerância ao risco do investidor determinam a taxa de juro. A solvabilidade do requerente influencia a taxa de juro.

Empréstimos peer-to-peer para a tua empresa (P2P)

As empresas podem pedir dinheiro emprestado diretamente a particulares através de empréstimos peer-to-peer para empresas (também conhecidos como "empréstimos P2P para empresas"). O financiamento entre empresas (peer-to-peer) é outro termo. Este financiamento alternativo ou não convencional é ideal para as pequenas e médias empresas (PME) que têm dificuldade em obter empréstimos comerciais. Este financiamento alternativo ou não convencional é ótimo para as pequenas e médias empresas.

Os empréstimos podem ser utilizados para comprar maquinaria, fazer crescer a empresa ou financiar actividades, entre outras coisas. As empresas podem exigir taxas de juro mais elevadas para os empréstimos peer-to-peer do que as pessoas e aceitar pagamentos mensais. As empresas exigem taxas de juro mais elevadas do que as pessoas. Isto deve-se ao facto de as empresas cobrarem juros mais elevados do que as pessoas. O financiamento de uma empresa envolve mais riscos.

Empréstimos peer-to-peer para imóveis

Os participantes no financiamento imobiliário peer-to-peer emprestam dinheiro uns aos outros para vários projectos de desenvolvimento imobiliário. Esta ajuda pode financiar, entre outras coisas, empreendimentos de crescimento imobiliário extra. Esta ajuda tem muitas utilizações, incluindo as seguintes: Uma vez que o credor espera que o beneficiário utilize a propriedade como garantia, este tipo de empréstimo peer-to-peer produz geralmente melhores retornos.

As redes peer-to-peer permitem a realização de negócios imobiliários. Existem acordos baseados na obrigação e na propriedade. As redes peer-to-peer permitem estas transferências. O financiamento peer-to-peer dá crédito a negócios imobiliários baseados em dívida em vez de dinheiro. O beneficiário recebe dinheiro em fundos normais. O comprador de um financiamento imobiliário peer-to-peer baseado em acções torna-se um acionista da empresa. O capital próprio está na base dos empréstimos imobiliários entre pares.

De estudante para estudante

O "empréstimo entre pares para estudantes" - também conhecido como "empréstimo P2P para estudantes" - é quando os estudantes dão dinheiro uns aos outros para financiar os seus estudos. Empréstimos P2P para estudantes e empréstimos peer-to-peer são sinónimos. Este financiamento alternativo pode substituir os empréstimos tradicionais a estudantes, que têm taxas de juro mais elevadas e requisitos de candidatura mais rigorosos. As dívidas universitárias tradicionais são antigas. Os empréstimos peer-to-peer não estão normalmente cobertos por seguros, têm taxas de juro fixas e várias opções de reembolso. Este financiamento destina-se à escolarização. O financiamento comercial peer-to-peer envolve normalmente a propriedade de activos.

Segunda-feira Empréstimos P2P

Os empréstimos peer-to-peer podem ser utilizados para pagar dívidas nocturnas e têm taxas de juro elevadas. Estes empréstimos destinam-se a ser reembolsados com o salário seguinte do mutuário, pelo que as condições de reembolso são normalmente simples e rápidas. O financiamento entre pares para uma única noite de estadia tem sido cada vez mais apelativo. Porque este sistema bancário permite que as pessoas dêem e recebam dinheiro diretamente. Os empréstimos a curto prazo com taxas de juro elevadas são designados por payday peer-to-peer funding. Estas pequenas dívidas duram menos de uma semana. A maioria das notas é inferior a 100 dólares.

Dívida com base em recibos

O financiamento P2P, ou empréstimo peer-to-peer, inclui o financiamento de facturas. Os empréstimos P2P permitem que as empresas vendam os seus créditos a compradores privados a troco de dinheiro. Este financiamento é designado por alavancagem de facturas. A banca P2P pode assumir muitas formas. O financiamento de facturas é uma delas. Reorganizar os dados para um método de autenticação diferente é outro termo para isso. Esta pode ser uma boa opção aos empréstimos bancários ou linhas de crédito para uma empresa que precisa de dinheiro rapidamente, mas não tem o historial de crédito ou os títulos para um financiamento convencional.

Esta escolha pode beneficiar estas empresas. Neste grupo incluem-se as empresas que necessitam de financiamento mas não têm historial de crédito ou instrumentos. Devido ao financiamento de facturas, os prazos de reembolso e as taxas de juro são geralmente muito rápidos e dispendiosos. Como o financiamento de facturas é um factoring, a empresa recebe o dinheiro instantaneamente. A empresa pode utilizar os fundos instantaneamente.

Ajuda ambiental ou de sustentabilidade entre pares

O "Green peer-to-peer lending" (empréstimo P2P) permite que as pessoas doem dinheiro a projectos ecológicos, como as energias renováveis, os edifícios energeticamente eficientes e a agroindústria. Trata-se de "empréstimos verdes P2P". Esta opção de financiamento é ideal para empresas com consciência ambiental que pretendem evitar o financiamento convencional. Se estas empresas obtiverem este financiamento, é provável que paguem mais a curto prazo. No entanto, a sua capacidade de limitar os danos ambientais acabará por ajudar o ecossistema.

Este grupo inclui reciclagem, construção ecológica e esforços de eficiência energética. Este grupo inclui muitos tipos de tarefas. O financiamento peer-to-peer verde oferece pagamentos mensais ou anuais e taxas de juro mais baixas do que outros empréstimos P2P. Devido à ideia generalizada de que as acções amigas do ambiente são mais seguras, surgiu o cenário atual. Segue este ponto de vista.

Observação final

Os empréstimos peer-to-peer (financiamento P2P) oferecem aos devedores uma opção aos empréstimos bancários e de cooperativas de crédito. O financiamento peer-to-peer refere-se a empréstimos P2P. Este financiamento é designado por "peer-to-peer finance". O "Peer-to-peer finance" é outro termo para esta forma de financiamento. As redes que facilitam o processo bancário peer-to-peer (P2P) juntam mutuantes e consumidores, sejam eles amigos, familiares ou desconhecidos.

Isto permite que os credores obtenham rendimentos sobre os seus activos e que os clientes obtenham empréstimos a melhores taxas do que as empresas financeiras tradicionais. Os bancos convencionais cobram taxas de juro mais elevadas. Este acordo beneficia ambas as partes. Isto provoca estas vantagens. As redes P2P devem pagar os juros dos devedores porque estes estão sob a sua autoridade. As redes P2P passam a pagar estas taxas de juro.

"Pedir emprestado aos colegas" pode oferecer uma oportunidade financeira a uma pessoa. O "financiamento peer-to-peer" é isto (abreviadamente P2P). Os compradores devem avaliar os seus objectivos financeiros a curto e a longo prazo e a sua tolerância ao risco antes de investirem no financiamento peer-to-peer. Esta avaliação deve ser efectuada antes de qualquer compromisso de tesouraria. Depois disso, tem de ponderar se quer fazer uma compra. Investir numa série de empréstimos através de redes peer-to-peer reduz o risco. Isto permite-te obter mais resultados. Assim, podes distribuir os teus activos por mais resultados.

Isto dá-te mais liberdade para distribuíres o teu dinheiro por uma gama mais vasta de resultados possíveis. Isto permite-te distribuir o teu dinheiro financeiro por mais empréstimos pessoais. Esta abordagem reduzirá os efeitos que alteram a vida de possíveis perdas. Isto aplica-se independentemente de perderes ou não.