Condividi

L’ecosistema DeFi è stato molto richiesto negli ultimi anni perché permette agli utenti non solo di scambiare criptovalute ma anche di ottenere facilmente un reddito passivo prestando le proprie monete. In questo articolo parleremo del prestito di criptovalute, di dove e come trovare il miglior tasso di interesse e di come iniziare a prestare.

Entra in DeFi Lending

Nel mondo della finanza tradizionale, le persone scambiano tra loro attraverso gli ordini. Un trader inserisce un ordine e, affinché la transazione avvenga, un altro trader deve accettarlo. Le persone tengono i loro soldi nei conti di risparmio, dai quali la banca o un altro istituto finanziario preleva il denaro per utilizzarlo per i propri scopi.

I fondi che le persone scambiano in questo modo sono tenuti in custodia da una banca o da una società di intermediazione, nota in questo caso come Market Maker: la società permette di fare trading fornendo fondi (noti anche come liquidità) con cui le persone possono fare trading. Nell’attività bancaria tradizionale, così come nel CeFi (Finanza Centralizzata), l’apertura di un conto bancario è spesso accompagnata dalla comunicazione della propria identità (KYC).

La finanza decentralizzata si basa interamente sui contratti intelligenti, ovvero algoritmi automatizzati che eseguono un insieme definito di operazioni (ad esempio, il trasferimento di una determinata quantità di una determinata moneta all’indirizzo di un determinato portafoglio) dopo che sono state soddisfatte alcune condizioni predefinite. I contratti intelligenti non hanno bisogno di "persone", ma di risorse, condizioni e fattori scatenanti. Nella DeFi, solo tu puoi decidere che fine faranno i tuoi beni rimanendo completamente anonimo.

Come la DeFi è diversa

A differenza delle banche tradizionali e dei CeFi, i fondi della DeFi sono conservati direttamente nei pool di liquidità, dove avviene anche il trading. I contratti intelligenti non hanno bisogno del permesso di una banca o di un broker per accedere ai fondi - hanno già i fondi a loro disposizione; ecco perché il trading DeFi è chiamato anche permissionless.

Nella DeFi, se vuoi commerciare con un’altra persona, hai bisogno di una terza persona che presti i fondi allo smart contract in anticipo, in modo che voi due possiate commerciare. Queste persone sono chiamate fornitori di liquidità, o LP. La DeFi permette loro di guadagnare interessi fornendo liquidità ai protocolli DeFi e addebitando le commissioni sulle operazioni effettuate con il tuo denaro. E la cosa migliore è che chiunque può diventare un fornitore di liquidità: basta avere una quantità approssimativamente uguale di criptovalute in una determinata coppia di formazione.

Che cos’è esattamente il prestito di criptovalute?

Il prestito di criptovalute è una pratica che consiste nel prestare le proprie monete a un protocollo DeFi, come uno swap, un DEX o altri servizi. Dal punto di vista dell’utente, è come depositare denaro nelle banche tradizionali, ma è molto più flessibile e porta molti più profitti.

Perché prendere in considerazione DeFi Lending?

Ci sono due motivi principali per cui qualcuno potrebbe prendere in considerazione il prestito di criptovalute come fonte di reddito passivo: i tassi di interesse e la convenienza.

Nella DeFi, i tassi di interesse offerti dalla maggior parte delle piattaforme di prestito di criptovalute sono molte volte superiori a quelli che potresti ottenere con le valute fiat utilizzando un conto di risparmio tradizionale. Ad esempio, mentre le banche fiat offrono ~0,5% APY (Annual Percentage Yield), i tassi di interesse annuali della DeFi possono raggiungere il 5-8% in un giorno di pioggia, e a volte anche il 90% e oltre. Ci sono persino alcuni protocolli che offrono il 300-400% di interesse annuo, ma è meglio approcciarli con cautela, se non addirittura con un po’ di fortuna.

La convenienza offerta dalle piattaforme di prestito di criptovalute è indubbia. Non dovrai più creare un conto bancario e sopportare tutta la burocrazia, i disagi e la mancanza di privacy che ne deriva. Tutto ciò che ti serve è un portafoglio di criptovalute, qualche moneta e sei pronto a partire: presta le tue monete alle piattaforme DeFi e guadagna da subito.

Una pratica utilizzata per garantire che i possessori di token ottengano il rimborso dei loro beni è la cosiddetta sovracollateralizzazione. L’idea è che prima di prendere in prestito qualsiasi attività, l’utente dovrà depositare un importo superiore a quello che desidera prendere in prestito; questo per mitigare la volatilità o altre circostanze sfavorevoli e garantire che i fondi vengano restituiti al prestatore iniziale.

Prestito di criptovalute in Cefi vs DeFi: Qual è il migliore?

Mentre la finanza decentralizzata si basa sui contratti intelligenti, ci sono alcuni exchange di criptovalute che hanno una struttura "ibrida": offrono le stesse funzionalità di trading e prestito di qualsiasi altro DEX, ma rispettano anche le normative, tengono in custodia i tuoi fondi e richiedono il KYC. Questo campo si chiama CeFi, Finanza Centralizzata. Non c’è una risposta definitiva su quale sia "migliore" - il prestito CeFi o DeFi - ma ci sono alcune differenze fondamentali.

Custodia

Il primo è il sistema di custodia. Come già detto, la DeFi è uno spazio in cui i fondi sono conservati interamente in pool di liquidità e gli utenti si affidano ad algoritmi informatici per effettuare le loro transazioni.

Il CeFi, invece, pur facendo parte del mondo delle criptovalute, è il regno delle società di intermediazione - società a cui ti affidi per la custodia e l’utilizzo dei tuoi asset digitali per tuo conto. Mentre il mondo della DeFi rimane il luogo dei fanatici della criptovaluta, anche le piattaforme CeFi hanno qualcosa di interessante da offrire: in particolare, il supporto di più blockchain e una serie di opzioni per la valuta fiat.

Tassi di prestito

Per quanto riguarda i tassi di prestito, i protocolli DeFi spesso presentano un rapporto rischio/rendimento più basso; inoltre, i tassi di interesse possono variare a seconda della richiesta di prestito. Di solito sono le stablecoin a offrire i migliori rendimenti nella DeFi, perché è quello che normalmente si cerca come fonte di liquidità. Nel frattempo, le principali criptovalute come il Bitcoin offrono ricompense piuttosto basse sulla DeFi.

Le piattaforme di prestito CeFi (ad esempio Nexo e Celsius) sono note per offrire tassi di interesse più elevati: possono variare dal 10% al 50-60% a seconda della moneta. A differenza della DeFi, i protocolli di prestito centralizzati offrono dal 25% in su di Bitcoin e altre monete importanti. Inoltre, i loro rendimenti sono più costanti e offrono un livello di sicurezza più elevato. Tuttavia, i prestiti CeFi sono soggetti a limiti di tasso e tali piattaforme sono regolamentate e centralizzate.

Quale sia la soluzione migliore dipende da te: devi decidere se sei pronto a confermare la tua identità e ad affidare i tuoi beni digitali a una piattaforma (ritenendo la piattaforma responsabile per qualsiasi uso improprio dei fondi non imputabile a te) o se vuoi mantenere il pieno controllo dei tuoi token assumendoti anche la piena responsabilità dei rischi in cui potresti incorrere, come nel caso dell’ecosistema DeFi.

I rischi del prestito DeFi

I rischi dei prestiti DeFi riguardano tre aspetti principali:

Perdite impermanenti

Dopo aver prestato le tue monete per un determinato periodo, il mercato può salire o scendere, influenzando il loro valore. Alla fine del periodo, il numero di criptovalute che riscatterai potrebbe essere maggiore di quello che avevi depositato inizialmente, ma il suo valore potrebbe essere sceso. Per mitigare questo rischio, devi fare delle ricerche sul mercato delle monete che vuoi prestare e avere fiducia nella direzione di crescita della moneta.

Vulnerabilità dei contratti smart

Tutto ciò che è online può essere (e sarà) violato - i contratti intelligenti non fanno eccezione. Se un bug o un exploit viene scoperto, il tuo accesso ai fondi potrebbe essere gravemente compromesso o addirittura perso. Per evitare che ciò accada, assicurati di fidarti della piattaforma che stai utilizzando.

Frode

Come qualsiasi altro strumento finanziario, le piattaforme di prestito possono essere utilizzate per scopi fraudolenti. Assicurati di sapere come riconoscere una truffa e che la piattaforma che stai pensando di utilizzare non lo sia.

I migliori protocolli di prestito CeFi

Al giorno d’oggi esistono numerose piattaforme di prestito decentralizzate e centralizzate che offrono tassi d’interesse competitivi e una serie di funzioni aggiuntive. Vediamone alcuni.

Le migliori piattaforme di prestito CeFi

Celsius

Celsius è una famosa piattaforma di prestito centralizzata. Il suo obiettivo principale sono i prestiti in valuta fiat garantiti da criptovalute (anche se gli utenti possono prendere in prestito solo USD e stablecoin).

Nexo

Nexo è una piattaforma CeFi molto affidabile che permette agli utenti di guadagnare interessi prestando una serie di criptovalute cross-chain. Tra i suoi servizi, offre anche il prestito di USD e di stablecoin.

BlockFi

Con sede negli Stati Uniti, BlockFi ti permette di guadagnare interessi sui conti di risparmio in criptovalute. Offre anche prestiti in valuta fiat garantiti da criptovalute.

Ricorda che solo gli USD o le monete stabili sono disponibili per il prestito.

Gemelli Guadagna

Gemini Earn è una piattaforma di prestito di criptovalute di Gemini, una delle principali borse centralizzate di criptovalute al mondo.

Un modo in cui Gemini Earn si differenzia dalle altre piattaforme è che offre fondi in prestito solo a istituzioni accreditate. Gli utenti abituali non possono contrarre prestiti con le loro criptovalute utilizzando Gemini. Un’altra differenza notevole è che Gemini Earn opera nello stato di New York, il che è più di quanto si possa dire della maggior parte delle altre piattaforme di prestito di criptovalute.

I migliori protocolli di prestito DeFi

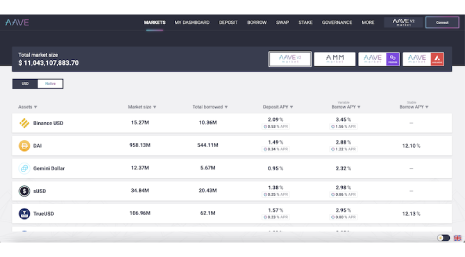

Aave

Quando si parla di prestiti di criptovalute DeFi, Aave è spesso considerata il luogo dove andare. Si tratta del più grande protocollo di prestito finora esistente, che offre prestiti multi-asset e prestiti di asset basati su Ethereum. Inoltre, assicura le criptovalute dei suoi utenti con AAVE, la sua moneta nativa.

Precedentemente nota come ETHLend, Aave sfrutta un token nativo - AAVE - che viene utilizzato per la governance e che viene puntato come assicurazione contro eventi di carenza in cambio di ricompense. Tra le sue caratteristiche aggiuntive, offre anche il mercato AMM e i prestiti lampo.

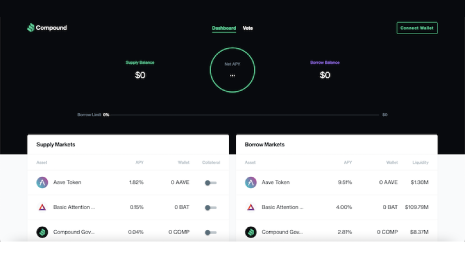

Composto

Compound Finance è stata la pioniera dei prestiti DeFi così come li conosciamo, ed è ancora una delle piattaforme principali. È anche conosciuto come il primo protocollo di prestito con un proprio token di governance, COMP. Qui puoi guadagnare interessi su una moltitudine di asset basati su Ethereum, oltre a prendere in prestito criptovalute grazie alla sovracollateralizzazione.

Gli algoritmi composti regolano continuamente i tassi di interesse in base alla domanda di prestito per ogni attività.

Creatore

La Maker Foundation è la sede di DAI, la più popolare stablecoin decentralizzata con valore in USD. La piattaforma prevede anche una piattaforma di prestito senza permesso costruita intorno al token. Utilizzando il pool di liquidità interno basato su Ethereum chiamato Oasis, gli utenti possono coniare e prendere in prestito DAI direttamente sul protocollo. Il prestito richiederà di sovra-collateralizzare la posizione con una delle ~20 criptovalute selezionate sulla blockchain di Ethereum.

Il protocollo Maker ha anche una componente fruttifera che paga un tasso ai depositanti DAI - questo è chiamato tasso di risparmio DAI, o "DSR".