Aktie

Blockchain-Transaktionen mit Kryptowährungen scheinen der Weg der Zukunft zu sein.

Da es sich um eine aufstrebende Technologie handelt, müssen Unternehmen, die Transaktionen über Kryptowährungsbörsen durchführen, sicherstellen, dass diese nicht zur Wäsche illegaler Gelder oder zur Finanzierung terroristischer Organisationen genutzt werden. Diese privaten Einrichtungen sind gesetzlich dazu verpflichtet, die notwendigen KYC-Standards (Know Your Customer) zu erfüllen und gleichzeitig die Kundendaten zu schützen.

In diesem Artikel erklären wir alles, was ein Unternehmen über Krypto-Börsen (zentralisiert und dezentralisiert), KYC-Compliance und Krypto-Unternehmen wissen muss.

Lassen Sie uns gleich eintauchen.

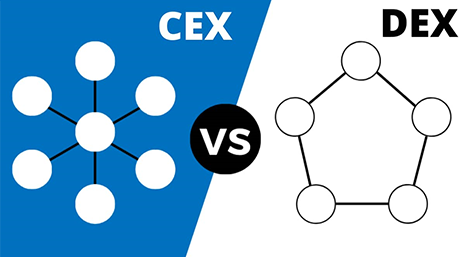

Cryptocurrency-Transaktionen: Dezentralisierte und zentralisierte Exchanges

Zentralisierte Kryptowährungsbörsen (CEX) sind derzeit die vorherrschende Form des Austauschs im Bereich der Kryptowährungen. Der Grund dafür ist einfach: Sie sind einfach zu bedienen, haben benutzerfreundliche Schnittstellen und bieten eine vertrauenswürdige Sicherheit (Versicherung).

Der Teil, der die Kunden der meisten Organisationen beunruhigt, ist jedoch - die meisten zentralisierten Börsen verlangen von ihren Nutzern, dass sie die Verwahrung ihrer privaten Schlüssel aufgeben (d.h. sie speichern die Token der Nutzer nicht in deren Namen), was im Wesentlichen bedeutet, dass die Nutzer diese Token nicht direkt kontrollieren oder verwalten können, ohne die Hilfe der Börse selbst. Außerdem haben sie strenge KYC-Verfahren, die Nutzer (und Unternehmen), die über sie Transaktionen abwickeln möchten, einhalten müssen.

Im Gegensatz dazu sind DEXes Websites für den Handel mit Krypto-Token, die sich nicht auf eine dritte Partei für Transaktions- oder Vermögensverwaltungsdienste verlassen.

Werfen wir einen genaueren Blick darauf, warum sich Unternehmen für die eine oder andere Art von Börse entscheiden könnten.

Die Vor- und Nachteile dezentraler und zentraler Exchanges

Eine zentralisierte Krypto-Börse stützt sich auf einen einzigen Server oder eine Gruppe von Servern, die von einem Unternehmen für die Verwaltung von Vermögenswerten und Transaktionen kontrolliert werden. Die Transaktionen sind in der Regel langsamer und kosten mehr.

Hier glänzen die dezentralen Börsen, die auf einer Peer-to-Peer-Netzwerkarchitektur ohne einen einzigen Ausfallpunkt aufgebaut sind. Die Benutzer behalten die Kontrolle über ihre Token und privaten Schlüssel. Alle Transaktionen finden direkt zwischen den Peers statt, ohne dass eine dritte Partei eingeschaltet werden muss. Das bedeutet niedrigere Kosten und mehr Effizienz für Unternehmen.

Während zentralisierte Börsen für junge Unternehmen einfach zu bedienen sind, Händlern den Kauf von Krypto-Token mit Fiat-Geld ermöglichen und ihnen aufgrund ihrer Einfachheit und Verfügbarkeit helfen, ein breiteres Publikum zu erreichen, kann das Gleiche nicht von DEXs gesagt werden, da sie dazu neigen, etwas technischer zu sein und einen Spezialisten mit technischer Erfahrung auf diesem Gebiet erfordern. Sie sind (noch) nicht einfach, entsprechen nicht den lokalen Gesetzen und sind nicht so weit verbreitet wie zentralisierte Börsen.

Ein allgemeiner Irrglaube war, dass CEX anfälliger für Cyberangriffe sei als DEX. Im Gegenteil, die Angriffe auf beliebte DEXs in den letzten Jahren haben bewiesen, dass es in der Tat Schwachstellen gibt, die ausgenutzt werden können, so dass die Benutzer lieber bei dem Teufel bleiben, den sie kennen - CEX.

Zentralisierte Exchanges: die beliebte Wahl für Unternehmen

Unternehmen entscheiden sich in der Regel für zentralisierte Börsen, da sie transparenter sind und kein Fachmann auf dem Gebiet erforderlich ist, um Transaktionen mit Kryptowährungen durchzuführen.

Eine zentrale Börse bleibt für sie die beste Krypto-Firma, vor allem, wenn sie keine Lust haben, einen Haufen komplizierter Artikel über Kryptowährungs-Wallets und Sicherheitspraktiken zu lesen. Sobald ihre Kunden die KYC-Prüfungen abgeschlossen haben, können sie jede beliebige Münze an einer zentralen Börse kaufen. Und je nachdem, wie vertrauenswürdig der betreffende CEX ist, können seine Kunden darauf vertrauen, dass ihr Vermögen auch im Falle eines Hacks sicher sein wird. Oftmals haben sie in diesem Fall Anspruch auf eine Entschädigung durch die Börse.

Abgesehen davon, dass zentralisierte Börsen einfach zu bedienen, sicher und zuverlässig sind, gibt es KYC-Maßnahmen, die sicherstellen, dass Unternehmen und ihre Kunden ihre Token nicht dauerhaft verlieren. Die größten Banken haben die digitale Währung bisher als zu lukrativ empfunden, um sie sich entgehen zu lassen. Nur wenige Firmen wünschen sich das Schicksal von James Howells, der den Bitcoin auf einer Festplatte vergaß, als er sie 2013 während einer Entrümpelung wegwarf. Dadurch verlor er geschätzte 180 Millionen USD (Stand August 2022). Hätte er den Bitcoin auf einer zentralen Börse gehabt, hätte James nur beweisen müssen, dass er der Besitzer ist, vorausgesetzt, er hat sich angemeldet und die KYC durchgeführt. Auf der anderen Seite wurden Banken wie die Deutsche Bank AG und Skandinaviska Enskilda Banken zu Geldstrafen von 588 Millionen Dollar bzw. 107,3 Millionen Dollar verurteilt, weil sie die KYC-Maßnahmen zur Bekämpfung der Geldwäsche nicht eingehalten haben. Lesen Sie unseren separaten Artikel, um mehr über die Beziehung zwischen digitalen Vermögenswerten und Banken zu erfahren.

Jetzt haben wir KYC mehr als dreimal erwähnt.

Was genau ist das?

KYC verstehen: Das Innenleben des Krypto-KYC-Prozesses

Neben der oben beschriebenen allgemeinen Beschreibung gibt es einige Besonderheiten, die Krypto-Börsen in ihren robusten KYC-Richtlinien vorschreiben, und es ist ein Muss zu wissen, warum und wie sie dies tun.

Der KYC-Prozess umfasst die Erfassung grundlegender Informationen zur Überprüfung der Kundenidentität wie Namen, Adressen, Telefonnummern, Art der Kundenidentität und andere Details. Die Art der Kundenidentität wird in zwei Typen unterteilt. Die erste ist die "Real-Life Identities" (RLI), zu der Informationen wie Sozialversicherungsnummern, Führerschein(e), Reisepass(e) und andere Dokumente gehören.

Die zweite Art sind "selbst geschaffene Identitäten" (SCI), wie E-Mail-Adressen, Benutzernamen und andere eindeutige Identifikatoren, die nicht von Regierungen vergeben werden. Ein weiterer wichtiger Faktor ist der Zweck und die Behörde: Die KYC-Standards können je nach dem Zweck der Transaktion, der Gerichtsbarkeit und der Behörde, die die Überprüfung durchführt, variieren. Dies gibt Krypto-Börsen die Flexibilität, die lokalen AML-Vorschriften einzuhalten und Kunden leicht zu identifizieren und zu kennzeichnen, wenn etwas Verdächtiges passiert.

Zentralisierte Börsen und KYC-Anforderungen

Wenn Organisationen beabsichtigen, neben Fiatgeld auch Zahlungen mit Kryptowährungen zuzulassen, müssen sie ein KYC-Verfahren durchlaufen. In der Kryptowährung bedeutet Know Your Customer, dass eine zentrale Börse von Ihnen bestimmte persönliche Informationen (wie die Adresse Ihres Firmensitzes, Lizenzinformationen, Steuer-ID usw.) und den Nachweis verlangt, dass Sie derjenige sind, für den Sie sich ausgeben, und dass Sie tatsächlich befugt sind, das Unternehmen zu vertreten (z. B. ein Scan der Geschäftslizenz, eine Vollmacht oder ein Eigentumsnachweis).

Zentralisierte Börsen führen die KYC-Prozesse durch, weil sie regulierte Finanzinstitute sind, die der staatlichen Aufsicht unterliegen. Sie sind für die Verhinderung von Geldwäsche und anderen illegalen Aktivitäten verantwortlich und müssen Kunden überwachen, um sicherzustellen, dass diese nicht in illegale Aktivitäten verwickelt sind.

KYC und Unternehmenshaftung

Da Kryptobörsen ein Ziel für eine Vielzahl von Cyberkriminellen sind, ist die Einhaltung der KYC-Bestimmungen von entscheidender Bedeutung, wenn es darum geht, dass Finanzinstitute ihre Kunden verifizieren, Risiken identifizieren und diese abmildern. Es ist auch wichtig, die KYC- und AML-Vorschriften einzuhalten.

Ohne diese Standards kann eine Börse, wie jedes traditionelle Unternehmen, ihre Betriebslizenz verlieren, mit Strafen belegt und verklagt werden. Die Länder arbeiten an der Entwicklung von AML-Standards und -Vorschriften für Krypto-Börsen. Aus diesem Grund müssen Kryptofirmen (und Kryptobörsen) in Betracht ziehen, grundlegende KYC-Prozesse zu implementieren, bevor die Vorschriften in Kraft sind.

KYC bei Finanztransaktionen im Internet verstehen

Es besteht der Irrglaube, dass alle Finanzinstitute KYC-Daten von ihren Kunden anfordern müssen, um sie zu schützen. Das Gegenteil ist der Fall - Banken und ähnliche Organisationen stehen unter dem Druck der Aufsichtsbehörden, Geldwäsche und Betrug besser zu bekämpfen. Daher fordern sie ihre Kunden auf, die Informationen bereitzustellen und eventuelle Streitigkeiten schnell beizulegen. Der Grund dafür ist, dass es sehr lange dauert, bis die Ermittlungen zu Betrug und Geldwäsche abgeschlossen sind. Während die Behörden verdächtigen Aktivitäten nachgehen, haften die Banken für die Gelder. Als Unternehmen kümmern sie sich also um ihre Interessen. Deshalb sind sie sehr daran interessiert, Informationen von Kunden zu erhalten, um den Prozess zu beschleunigen.

In diesem Sinne.

Cybersicherheit ist in der Kryptowelt wichtiger denn je, da eine große Anzahl von Nutzern - sowohl normale Menschen als auch Kryptowährungsspekulanten - Zugang zu diesen Plattformen erhalten haben.

Nachteile der KYC-Prozesse für Exchanges

Der KYC-Prozess und die AML-Bemühungen zur Verhinderung von Betrügereien sind zwar für die Sicherheit von Börsenplattformen von entscheidender Bedeutung, aber sie sind nicht ohne Einschränkungen. Mehrere Aspekte können dies beeinträchtigen und die AML-Standards gefährden. Einige dieser Themen sind die folgenden:

- Deckung: Nicht alle neuen Kunden werden bereit sein, ihre PII zur Verfügung zu stellen. Die Börse sollte klar festlegen, welche Informationen erforderlich und welche optional sind. Der Austausch sollte auch sicherstellen, dass die Informationen obligatorisch sind.

- Korrektheit: Die während des KYC-Prozesses erfassten Daten müssen genau sein. Andernfalls könnte die Risikobewertung ungenau sein, und die Kunden könnten durch eine unangemessene Prüfung verärgert werden.

- Vollständig: Der KYC-Prozess sollte für alle Kunden abgeschlossen sein, für die die Standards gelten. Auch wenn es für bestimmte Segmente Ausnahmen gibt, sollten alle Kunden eines Unternehmens eine klare Erklärung für den Grund der Ausnahme erhalten.

- Datenschutz und Sicherheit: Kunden werden eine Börse nicht nutzen, wenn sie sich nicht sicher fühlen, wenn sie Informationen über sich preisgeben. Dies kann zu schlechten Bindungsquoten, Imageschäden und finanziellen Verlusten führen.

Social Engineering & KYC für Krypto

Eine der größten Bedrohungen für KYC in Börsen, Web 3.0 ist Social Engineering.

Den Daten zufolge war Social Engineering an 47% der Finanzbetrugsversuche beteiligt, die zwischen dem 2. Quartal 2021 und dem 2. Quartal 2020 in Europa entdeckt wurden, was einem Anstieg von 37% entspricht.

Beim Social Engineering nutzen Kriminelle Investitionsrenditen als Anreiz, um Opfer dazu zu zwingen, Kryptowährungen in ihre Geldbörsen einzuzahlen oder ihre Anmeldedaten zu übermitteln.

Ein Schneeballsystem, auch bekannt als ein sogenanntes High-Yield-Investmentprogramm oder HYIP, ist die typischste Form des Social Engineering. Diese Betrüger verlangen, dass ihre Opfer ihre Kryptowährungen in einen "Fonds" einzahlen, der jeden Monat einen bestimmten Prozentsatz auszahlt. Wenn nicht genug Geld von neuen Kunden hereinkommt, um die bisherigen Nutzer zu bezahlen, läuft der Betrug wie behauptet weiter.

Kostenlose Geschenke von Kryptowährungsbörsen sind eine typische Form von Social Engineering-Angriffen. Die Angreifer geben sich als Unternehmen oder berühmte Persönlichkeiten aus und bieten ein verlockendes Werbegeschenk an, für das jedoch ein kleiner Beitrag erforderlich ist, um die Transaktion zu ermöglichen.

Heutzutage gehört es zu den KYC-Verfahren (Know Your Customer), den PII-Snapshot eines Kunden während der Onboarding-Phase des Programms zu überprüfen.

Angesichts der neuesten Social-Engineering-Techniken ist eine völlig neue, kontinuierliche Strategie erforderlich. Sobald der Passagier eingestiegen ist und die Genehmigung erhalten hat, benötigen sie eine konstante, "filmähnliche" Methode zur Überprüfung des Kunden. Diese fortlaufende KYC-Strategie wird als "Identitätsüberwachung" bezeichnet.

Kundenerfahrung und KYC

Da KYC die Komplexität des Onboarding-Prozesses erhöht, da die Verbraucher die erforderlichen Schritte zur Identitätsüberprüfung durchlaufen, sind neue Technologien zur Online-Identitätsüberprüfung unerlässlich. Den Banken entstehen Kosten durch lange Wartezeiten, und Verbraucher, die schnelle Antworten erwarten, empfinden dies als ärgerlich. Jüngste Studien haben ergeben, dass Kunden den Versuch, neue Finanzdienstleistungen zu abonnieren, aufgegeben haben. Der Hauptgrund? Es dauerte einfach zu lange und war zu schwierig.

Jedes Unternehmen muss daher herausfinden, wie es einen Kompromiss zwischen den KYC-Anforderungen und dem Bedarf an schnellen, effektiven Onboarding-Verfahren finden kann, die ein zufriedenstellendes Kundenerlebnis bieten.

Ist die Kunden-KYC-Authentifizierung sicher?

KYC basiert auf den biometrischen Daten eines Unternehmens und den biometrischen Verifizierungsprozessen, so dass es keinen Raum für Täuschung gibt. Unternehmensdaten werden nicht zwischen Servern übertragen. Die Daten werden verschlüsselt, und das Unternehmen erhält einen eigenen Speicherplatz. Echte KYC-Infrastrukturen verletzen nicht die Privatsphäre der Kunden.

Der Hauptzweck der Krypto-KYC-Vorschriften

Die Verringerung des Risikos von Identitätsdiebstahl, Geldwäsche, Finanzbetrug und der Finanzierung krimineller Gruppen sind die Hauptziele der KYC. Die Umsetzung solider KYC-Richtlinien hilft beim Risikomanagement und trägt dazu bei, das Kundenverhalten zu verstehen. Aufgrund der Bedeutung des KYC-Prozesses sind die Börsen verpflichtet, bestimmte Informationen über die Kunden der Unternehmen zu sammeln und zu überprüfen. Dazu gehören deren Namen und autorisierte Unterschriften, der rechtliche Status des Unternehmens, die Identifizierung der Kontoinhaber und andere Details, die auf der Risikostrategie basieren. Unternehmen, die KYC in naher Zukunft verpflichtend vorschreiben, fügen eine Ebene der notwendigen Sicherheit hinzu und schützen sich vor rechtlichen Problemen.

Fazit

Die KYC-Vorschriften sollten für jedes Unternehmen, das die bestehenden Vorschriften einhalten und seine Kunden vor Betrug und Geldwäsche an einer Krypto-Börse schützen möchte, zur Standardpraxis gehören. Der Prozess hat zwar seine Grenzen, ist aber ein wesentlicher Bestandteil eines Geschäfts, das Transaktionen über eine Krypto-Börse erlaubt, die den Handel wesentlich erleichtert. Die großen Börsen sind je nach Region unterschiedlich reguliert, was den Krypto-Verifizierungsprozess, Ihre Kryptowährungs-Brieftasche und Kryptowährungstransaktionen angeht. Aus diesem Grund haben wir hier eine Liste nach Regionen geordnet.