シェア

過去2年間、暗号保有者や一般の人々から暗号市場への高い関心が示された。その理由は、追加利益を得るチャンスがあるからだ。特に、預金で高金利が得られるイールドファーミングが人気となっている。株式市場や銀行では0.05%ですが、暗号市場では3%から100%の収入が得られます。通常の収入は約20%です。

ステーブルコインを始めるべき理由

Stablecoinイールドファーミングは低リスクの戦略です。暗号価格の追跡やトレンドの予測に精通していない初心者投資家にとっては、より安全な選択肢である。しかし、経験豊富な投資家もステーブルコインに投資しており、他のコインに投資するための資金を常に確保できるという安心感のために、より高い収益を犠牲にしている。

暗号通貨の年間価格推移を見れば、その変動幅の大きさがわかるだろう。その良い例がビットコインだ。

イーサリアムの価格も常に高騰し、数百ドル単位で下落している。

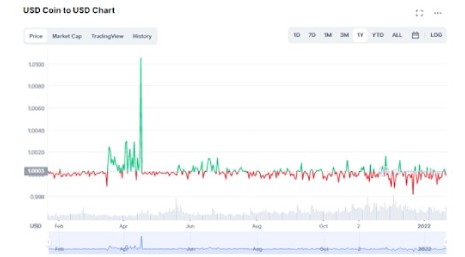

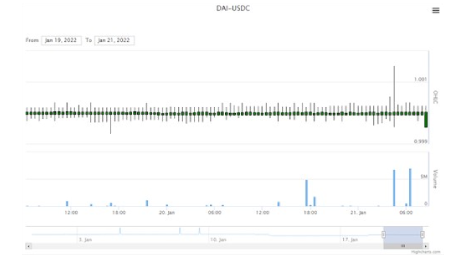

ステーブルコインは違う。ほとんどの場合、その価格は不換紙幣である米ドルと連動している。その価格変動は1000分の1セントと推定され、これがステーブルコインのイールドファーミングが低リスクの選択肢である理由だ。

どのように機能するのか?

イールドファーミングは、取引やビジネスのために暗号を必要とする企業に、保有する暗号を貸し出すプラットフォームを提供する。コインを借りることは、利ざやが金利手数料をカバーするため、古くから行われている慣習です。

ローンはイールドファーム(一般ユーザーが資産を投資し、お金を稼ぐことができるプラットフォーム)を通じて提供される。より多くのユーザーがプラットフォームに参加すればするほど、流動性プール(借り入れ可能な暗号の量)は大きくなる。

ユーザーは任意の金額を投資できる。報酬は、ガバナンス・トークンとして知られるプラットフォームのトークンで支払われる。レートは投資オプションの説明に明記されているが、投資家はトークンのボラティリティにも注意を払い、結果として得られる資産が投資時の初期コイン以下の価値にならないようにする必要がある。

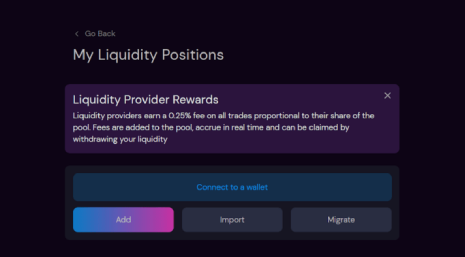

資産は一定期間プラットフォームによって固定され、リターンを生み出す。報酬は借り手の取引中に発生する指定された金利で構成される。この手順は流動性マイニングとして知られており、十分な流動性プールを提供し、分散型取引所が安定しており、詐欺から保護されていることを示すのに役立ちます。資産を投資するユーザーは流動性の提供者となる。

ファームの一般的な安定性は、TVL(Total Value Locked)によって評価することができます。これは、ファームに入金された暗号の総額を反映しています。これは不換紙幣(主に米ドル)で計算されます。この指標は、コインの数に現在の価値を掛けたものです。

受動的な収入源には基本的に2つある。

流動性プール

資産はロックアップされ、プラットフォーム全体の流動性プールが形成される。

収量農業

ユーザーは2つのコイン(ガバナンストークンとステイブルコイン)のペアを50/50の価値比で購入する。簡単に言えばユーザーはトークンの値動きに賭ける。

様々なプラットフォームが、ボーナスや高金利でネイティブトークンを投資する機会など、特定の追加機能を提供している。

イールド・ファーミングが投資家にもたらすリスクとは?

最も重大なハイリスクは、無常的な損失です。これは、投資した暗号資産のボラティリティによって決まります。ペアの資産の1つの価格が変更された場合、2番目の資産の量は比例して増減し、価格に応じて株式が割り当てられます。投資家は、安い方の暗号通貨の量が増加し、販売価格が初期費用よりも低いことに気づくかもしれません。

このリスクは、価格が不換紙幣にペッグされているステーブルコインでは著しく低い。ボラティリティは低く、無常的な損失のリスクはほぼ完全に排除される。しかし、金利も安定性の低い通貨に比べて低い。

イールドファーミングの2つ目のリスクは、スマートコントラクトのリスクである。暗号が流動性プールに賭けられるたびに、暗号はスマートコントラクトにロックされる。それはスマート契約にロックされる。この契約は、参加者間の利益の配分を指定します。顧客を引き付けるために、分散型プラットフォームは参加手続きやボーナス分配のアルゴリズムをより洗練されたものに開発し続けています。このため、スマートコントラクト(契約条件を記述するコンピューターコード)にエラーが生じる可能性がある。

トークンのボラティリティにより、多くの収量農家が損失を出している。これらのトークンは、取引所が追加の報酬やボーナスを提供するために使用される。このようなトークンを不換紙幣に換算すると、価格が急激に下落していることがわかる。このチャートでは、BNB(Binanceスマートチェーンのトークン)の過去1年間の価格履歴を見ることができる。

このように、投資家は常に売却のタイミングを見計らう必要がある。

イールド・ファーミングが借り手にもたらす不愉快なサプライズとは?

これらのリスクは、利回り農家に担保を提供する必要性によって引き起こされる。DeFiイールドファーミングの暗号市場は、貸し手が決して損をしないように設計されている。取引を進める前に、同じ暗号通貨を使うにせよ、他の資産を使うにせよ、借り手は将来の融資額の2倍を担保として預ける必要がある。流動性比率が低下した場合、スマートコントラクトは自動的に借り手の口座を清算することができる。

時には、このような事態が急速に発生し、借り手がローンを返済する時間がなくなることもある。流動性リスクは、担保の価格が下落し、融資額が増加した場合に発生する。これは価格変動リスクと呼ばれる。

融資可能額は、LTV(Loan to Value Ratio)によって決定される。これは、資産価値に対するローンの比率として個別に計算される。

デフィ、ステーブルコイン・イールド・ファーミングのための取引所を設立

受動的な収入源を探すとき、将来の暗号ファーマーは無数の選択肢に直面します。私たちは独自の調査を行い、詐欺リスクが非常に低く、Total Value Lockedが高く、スマートコントラクトのリスクが低い分散型プラットフォームを選びました。

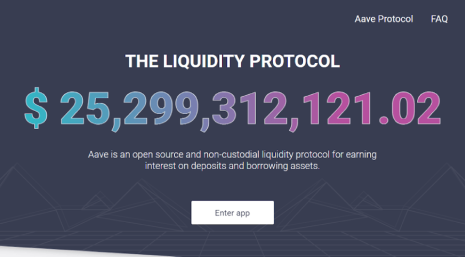

AAVE

この記事が書かれた時点で、ロックされている総額は約230億ドルであった。この金額は常に変動しており、プラットフォームのウェブサイトで確認できる。

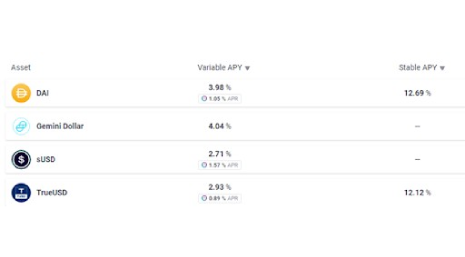

この取引所の市場量は数十億コインと推定される。DAI(イーサリアムの安定コイン)、sUSD、USDT、その他多くのコインをサポートしています。

一般的に、リターンは3%を超えない。伝統的な収量農業と比べると、低いように思える。しかし、より低いリスクのおかげで、長期的な利益はより積極的な農業の場合と同じくらい高くなる可能性がある。

コインを賭ける前に、プラットフォームのウェブサイトにある詳細な文書をチェックしてください。金利の計算、リスク、その他の問題についての情報が記載されています。

このプラットフォームのネイティブトークンは、180ドルから240ドルの間で活発に取引されている。

また、AAVEトークンをプールにロックしてステークすることでお金を稼ぐこともできる。リターンは10日間で6.69%です。

このDeFiイールドファーミングのプラットフォームは、イールドファーミングを安全なものにし、安全なスマートコントラクトを提供することに成功している。

寿司

Uniswapを使ってフォークされた分散型プラットフォーム。ロックされた総額は23億6000万ドル。ステイブルコインのイールドファーミングの場合、ステイブルコインはガバナンストークンとペアになっている。金利はかなり高く、約35%に達する。

イールド・ファーミングとは別に、流動性プールに参加することもできる。流動性プロバイダーはプールでのシェアに応じて0.25%の手数料を得る。

貸し出しは様々な安定したコインを使用して提供されます:DAI、USDC、USDTなど。

ガバナンス・トークン・スシの値段は10ドル程度まで幅がある。

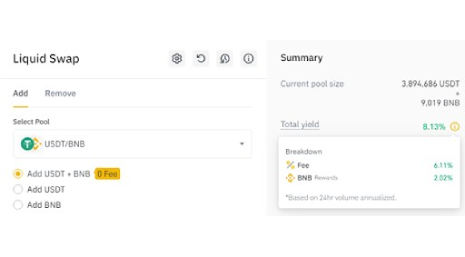

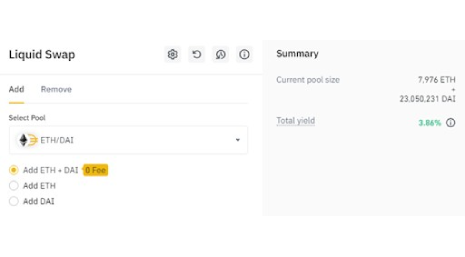

バイナンス・リキッド・スワップ

バイナンスが提供するイールドファーミング用のプラットフォーム。多くのスワップペアを提供しており、その中にはステーブルコインも含まれている。リターンは十分だ。例えば、BNB/USDTペアのリターンは約8%で、2%のBNB報酬を含む。

その割合はペアによって異なるので、考慮する必要がある。

このプラットフォームでは、ユーザーが暗号通貨を交換することもできる。

ロックされた価値の合計は明記されていないが、暗号通貨ごとに個別に表示されている。

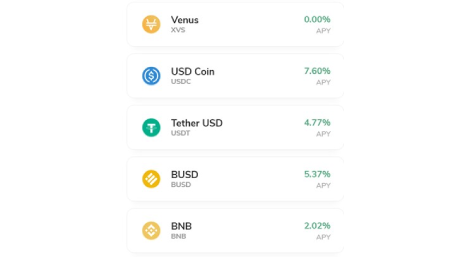

ヴィーナス

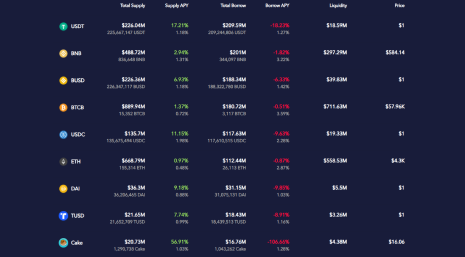

これは、安定したコインを貸し借りするための分散型取引所である。

Total Value Lockedも計算されませんが、選択したコインの合計価格を見ることができます。

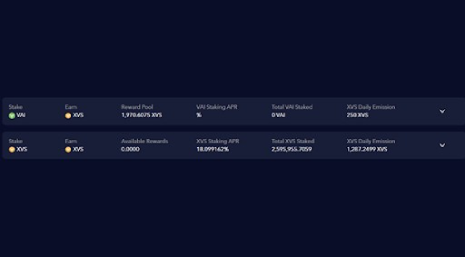

このプラットフォームはバイナンス・スマートチェーンに基づいており、BEP-20プロトコルをサポートしている。ネイティブの合成ステーブルコインVAIは、金利を決定するイールドカーブを持っていません。このコインは米ドルにペッグされている。ガバナンス・トークンはXVSである。

XVSは流動性マイニングに基づいて分配され、1日の報酬の35%が借り手とトークン保有者、35%が流動性プロバイダー、30%がステーブルコインのマイナーに分配される。

投資家は資産に対して利息を得る。

ユーザーはお金を賭けたり、投票によって利子を得ることができる。従来のイールドファーミングと同様に、報酬はプラットフォームのネイティブ・トークンであるXVSで提供される。ステーキングはVAIで可能で、プールサイズに依存する高金利である。

stablecoinだけでなく、他の様々なトークンでも運営されている。

これは、それ自体でイールドファーミングを行うプラットフォームというよりは、暗号銀行のようなものだ。伝統的な金融とは異なり、預金口座は存在しない。ヴィーナスは投資した資産を保管せず、スマートコントラクトを利用して流通させる。このため、投資家のデジタル資産は他人に奪われることがなく、保護される。

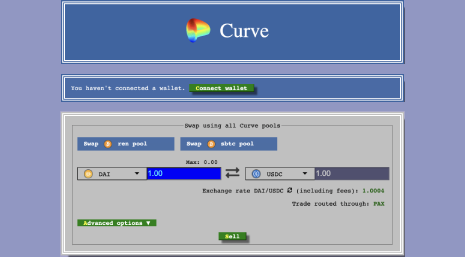

カーブ

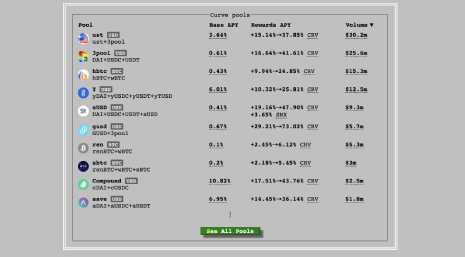

ロックされた総額は90億ドル以上。これはステーブルコインの分散型取引所である。流動性プロバイダーは各取引からそのシェアに応じて報酬を受け取る。取引手数料は取引量に依存するため、金利は非常に迅速に変化する。

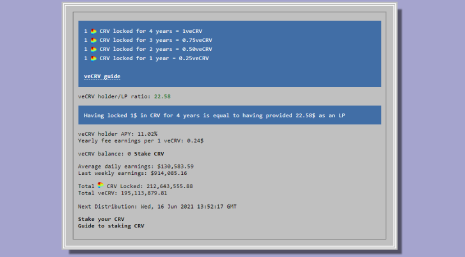

カーブ・プールには追加利息が発生する。

取引情報は有益なチャートの形で提示される。

興味深いことに、UIはウィンドウズ3.11のスタイルでデザインされており、新規ユーザーを混乱させる可能性がある。

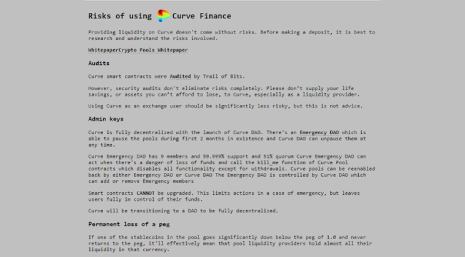

リスクに特化したセクションがある。

また、潜在的なリターンの詳細な計算もご覧いただけます。

このウェブサイトには、プラットフォームの運営原則に関する詳細な説明を含むセクションがある。

ガバナンス・トークンCRVは最高5ドルで取引されている。

同プラットフォームのスマートコントラクトは障害なく動作し、トレイル・オブ・ビッツ、クオンツスタンプ、ミックスドバイトによって監修されている。

収穫

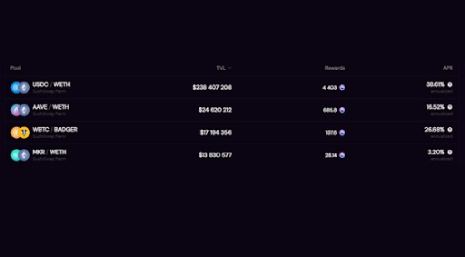

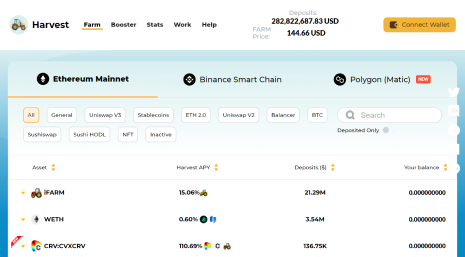

この利回り農業プラットフォームは新しいため、高金利を提供している。例えば、USDC-ETHペアに投資することで、農家は43.51%の利益を得ることができる。

預金額は2億米ドル以上。ネイティブ暗号通貨はHarvest Finance (Farm)である。このプラットフォームは、競合他社よりもロックされた総価値が低く、これまでのところ、3億米ドルを超えていない。

このプラットフォームは、流動性プールを形成し、イールドファーミングを行うことで利息を得るために設計された。

2020年10月26日、この取引所はハッキングされたが、ユーザーには損失が補償された。しかし、詐欺の可能性はないとはいえ、この問題はセキュリティ・リスクであることに変わりはない。

結論

ボラティリティの高い暗号通貨のイールドファーミングと比較して、ステーブルコインのイールドファーミングには2つの主な違いがある。

- コインの価格は不換紙幣の価値に連動しているため、リスクは低い。

- 金利がそれほど高くないため、利益は低くなる。

しかし、いずれにせよ、投資家は注意と配慮を払う必要がある。