ブロックチェーンと市場分散型金融は、その環境において伝統的な経済手段の実行可能性をすでに証明している:取引、融資、デリバティブ、その他多くのものが利用者に提供されている。また、農業やNFTのような新しい現象も出現している。VCファンドが暗号通貨空間に登場した。

暗号化企業が初めて市場に参入するとき、数百万ドルの初期資本とビジネス経験を持つ創業者はほとんどいない。多くの場合、ブロックチェーン技術のアイデアは、経済的現実からかけ離れた開発者によって生み出される。彼ら自身が実現し、暗号市場で一人前のプレーヤーになるには、多くの支援が必要だ。そんな時こそ、投資会社の出番だ。

暗号産業の主流への採用

人々は暗号通貨を購入する - これはすでに議論の余地のない事実であり、多くの研究によって証明されている。分散レジストリにおける暗号企業の資本金は継続的に増加している。暗号通貨業界には常に新しいプレーヤーが登場している。大企業や公的管理機関は、金融レベルだけでなく、暗号を積極的に導入している。データの安全性と公平なアルゴリズムが、ブロックチェーン・ネットワークの主な利点であり、ユーザーを魅了しています。

未来はブロックチェーン技術に属し、取引を行い、データを保存し、プロセスを整理するためのプラットフォームとなる。多くの暗号化企業のビジネスモデルは、再び新しい技術に焦点を当てている。最初はインターネットだった。今は暗号空間だ。

なぜベンチャーキャピタルは暗号空間で成功を収めたのか?

資金調達には多くの代替手段がある。数年前、ブロックチェーンの新興企業はイニシャル・コイン・オファリング(ICO)を通じて初期資金を集めた。一般のコミュニティ・ユーザーや個人投資家がこの活動に参加した。しかし、詐欺的なオファーの割合が高いことから、この方法は信用されなくなった。両者は大きなリスクに直面した:

- スタートアップの創業者たちは、必ずしも必要な金額を集めているとは限らず、集めたとしても、資金を適切に分配するだけの十分な経験がなかった、

- 個人投資家は、失敗や詐欺によって資金を失い、その本当の理由を必ずしも理解していなかった。

この事実は開発者の評判を落とし、ブロックチェーンの経験不足のために最も有望なアイデアさえも台無しにした。

ベンチャー・キャピタル・ファンドはより慎重に行動している。投資申請を受け入れる前に、申請者の徹底的なチェックが行われる。機関投資家を惹きつけることで、スタートアップは暗号コミュニティで語られる限りにおいて正当な地位を得る。

VCファンドは、高いリスクを取る用意があり、分散投資も可能なため、ほとんどの場合、純収益でプラスになる。投資家はビジネスとテクノロジーに精通した人々で、ビジネスの発展を追跡するあらゆる機会があり、必要に応じて介入することができる。実際、現在では、開発のどの段階においても、暗号のプロジェクトに資金を提供する理想的な方法となっている。

投資を得るための別の方法

プライベート・エクイティ

小規模なブロックチェーン・プロジェクトや、株式公開やICOを宣言する準備ができていないプロジェクトは、プライベート投資を利用することができる。2021年、このような取引の数は世界で8%増加し、その額は6000億ドルに近づいた。

プライベート・エクイティの最大の特徴は直接投資である。融資を受けたり株式市場に株式を持ち込んだりすることが不可能で、暗号空間でデジタルトークンを配布する意欲もない場合、開発者はPEファンドを運用するPE会社を探す。リミテッド・パートナーは資金をファンドに投資するが、経営権は持たない。彼らは投資額に応じて利益の一定割合を得る。

会社は支配的株式を取得し、会社の発展に参加したり、より成功した事業との合併を組織する。利益は、通常約2%の水準で、経営プロセスにおける利権を受け取ることにある。このような投資は、多くの場合、問題を抱え、リスクをカバーする必要がある企業によって利用される。通常、プライベート・エクイティ・ファームには、リストラや危機からの回復のプロセスを管理できる専門家がいる。

ヘッジファンド

これらは収益性が高く、分散投資が可能なファンドであり、機関投資家を惹きつけている。オフショアでは10万ドルから、米国では500万ドルあれば個人投資家が参入できる。会社の構造はプライベート・エクイティやベンチャー・ファームと同じで、ヘッジファンド・マネージャーが責任者となり、投資対象の選定を行う。

ベンチャーキャピタルとの大きな違いは、パートナーに対してオープンであることです。いつでも売却できる流動性の高いデジタル資産が選ばれているため、いつでも参入・撤退が可能だ。実際、新興企業への投資は非常にまれであり、ヘッジファンドはほとんどの場合、拡大・発展が必要なすでに有名な企業を犠牲にして利益を上げるために利用される。

伝統的なベンチャーキャピタルの構造

ベンチャー・キャピタル・ファンドは、常にベンチャー・キャピタル会社によって所有されている。ベンチャー・キャピタルは、プロジェクト(多くは技術的なもの)への投資を通じて巨額の利益を得ようとする企業であれば、誰でもなることができる。ベンチャー・キャピタルは、いくつかの主要な役割を担うメンバーの存在を意味する。

ヘッジファンド・マネージャー

以下のような重要なポジションです:

- 投資家の誘致、

- 投資を必要とするプロジェクトの選定、

- スタートアップの開発プロセスを監視する、

- VCファンドの運営。

複数のゼネラル・パートナー(マネージング・ディレクターと呼ばれることもある)が存在することもある。

法的責任のないパートナー

無議決権パートナーは、特定のプロジェクトに投資する意思のある一般投資家である。参加資格は10万ドルから。これらの投資家は、富裕層である場合もあれば、民間企業や国営企業などの法人である場合もある。

従業員

ベンチャーキャピタルは、事業開発、資金投下先、従業員、あるいは第三者の金融サービス会社などに関心を持ち、資金以外にも様々なサービスを新興企業に提供する。投資するプロジェクトを選ぶ段階では、アナリストが重要な役割を果たし、申請した企業に関するあらゆるデータを収集する。さらに、新規事業のプレーヤーには、経済、金融、経営、マーケティング、広告などの専門家がアドバイスを提供する。

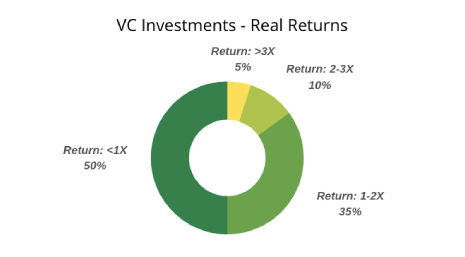

ファンドのリスクと利益

ベンチャーキャピタルファンドはリスクの高い企業である。そのため、投資家の資金はさまざまなブロックチェーン・プロジェクトに分配されるが、リスクは高いままだ。通常、利益の出るプロジェクトは30%以下である。残りの3分の1で投資家は収支を合わせることができる。残りは資金の損失につながる。

長い間市場で成功を収めているベンチャー企業は、主にIT関連のテクノロジー・プロジェクトやアーリーステージの企業に投資している。90年代には、投資を受けるにはウェブサイトを提示すれば十分だったが、現在では条件が高くなっている。しかし、潜在的な利益も大きくなっている。例えば、小さな学生ネットワーク、TheFacebookに投資したアクセル・パートナーズとファウンダーズ・ファンドのジェネラル・パートナーは、フォーブスによると、世界で最も成功した投資家のリストの1位を占めている。

暗号企業とベンチャー投資

次の論理的ステップは、ブロックチェーン技術に関連する技術的ソリューションへの投資を拡大することだった。まず、金融商品が発展する。DeFiがその証拠だ。DeXは、伝統的な金融商品を実装し、独自の金融商品を追加することで、暗号通貨スペースを単純に吹き飛ばした。

すべての新興企業は初期資金を必要とする。シード資金調達の段階では、アイデアの実現可能性を示す最低限の製品しか登場しない。そして将来的には、事業開発のために数百万ドルが必要となる。このプロジェクトを最適化するために、ベンチャーキャピタルが発明された。ベンチャー・キャピタルは、最も変わったアイデアに慣れており、超高収益のためにリスクを取る準備ができている。

暗号産業はますます多くのユーザーを惹きつけている。すでに2億人以上が暗号通貨を保有している。一流の専門家が、暗号ポートフォリオを構築し、リスクを最小限に抑える方法をお伝えします。ブロックチェーンに1,000ドル投資すれば、官僚主義や仲介業者を避けながら、年間100%以上の利回りを得ることができます。デジタル資産は人気があり、人々はアナリストに変身し、特定の企業の成功を予測しようとする。ベンチャー・キャピタル・ファンドが暗号スタートアップを支援することは、将来の成功の可能性が高いことを確認することであり、そのようなプロジェクトはより多くの支持者を惹きつける。

大手の暗号化企業自身が投資家となり、初期段階のプロジェクトに資金を提供する。時には、アイデアを練るだけで十分であり、すでに実装のための最初の投資を得ることができる。このように、Electric Capital社は、デジタルトークンを管理する流通のための新しい原則に基づいて構築された10億ドル相当のベンチャーファンドを設立したことで有名になった。彼らはコミュニティに重点を置いている。つまり、世界のグレートではなく、顧客のニーズに焦点を当て、分散型金融市場を発展させる用意があるということだ。

投資の方法

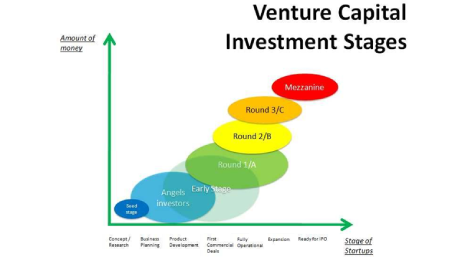

プロジェクトがベンチャー・キャピタルのファンド・マネージャーによって承認されると、資金は段階的に配分される。通常、4つの段階を経て、そのうち3つがVCファンドによって管理される。

シード・ファンディング

通常、投資家はスタートアップ創業者の親族や友人である。時には自己資金が使われ、いわゆるエンジェルと呼ばれる投資家が集まることもある。これらは十分な資本を持つ個人投資家である。ベンチャー企業がアイデア段階でスタートアップに参入することは稀である。多くの場合、その実現可能性について結論を出すには、機能する製品が必要だ。

シリーズA.

ベンチャー企業がゲームに参入する。彼らはVCファンドからの初期資金を企業の成長と発展のために充てる。ここで、プロジェクトチームの構築や拡大、マーケティングやブランディングが行われる。この段階で、投資家は投資から最初の収入を得ることを期待する。

アイデアが成功すれば、プロジェクトは市場を獲得する。優先株は分配される。株式総数の約30%を占める。資金調達は最高1,000万ドルの投資を意味する。この段階は半年から2年続く。リスクが高く、若いビジネスにはまだ必要ないため、この段階では大規模な投資は集まらない。アナリストは積極的にプロジェクトに取り組み、ビジネスモデルや将来の発展を定義している。

シリーズB:初期段階プロジェクト

これは事業運営の初期段階と定義され、最初の利益が回収される段階である。規模を拡大し、成長するためには投資が必要である。アーリーステージの企業では、投資の大部分は新規ユーザーの獲得、マーケティング、製品の改善、チームの成長に費やされる。

シリーズC 成長ステージ

拡張段階は、確立され、成功裏に運営されているビジネスでのみ実施される。これはもはや新興企業ではなく、製品はブロックチェーン・コミュニティで実績を上げている。新しい市場に参入し、製品ラインを拡大している。このステージの特徴は、リスクが最も低いことです。会社がこのステージに到達していれば、投資家に対して安定した利益を得ることができます。

そして、収益は初期の段階ですでに受け取っていたが、そこから成長し始める。ビジネスモデルは変革のプロセスを経ており、新しい技術が使われ、新たなアイデアが生み出されている。

ベンチャー融資を受けるには

アーリーステージのプロジェクトは、ベンチャーキャピタルファンドに申請する。専門的なビジネスプランを持ち、ポートフォリオを提示する必要がある。ブロックチェーン企業で成功を収めるのはわずか1%程度なので、これは重要なことだ。投資額は数百万ドルと推定される。

アイデアだけでなく、その作者や、すでにチームが結成されている場合は、そのチームについても詳細にチェックされることを覚悟する必要がある。これはファンドの標準的なアプローチだが、申請を検討する際に詐欺師や詐欺師が排除されるため、結果的に投資が注ぎ込まれる会社の評判を形成することになる。

投資家の見つけ方

自分のビジネスプランを持ってベンチャーキャピタルに来るだけではうまくいかない。暗号スタートアップはたくさんあり、資金獲得競争は非常に激しい。注目されるための方法をいくつか紹介しよう。

暗号企業のウェブサイト

分散型台帳技術と分散型金融の特徴により、暗号スタートアップから発展した多くの暗号業界プレーヤーは、フォロワーを支援する準備ができている。これは、基盤となるブロックチェーン技術(プロトコル)の発展に良い影響を与えます。ウェブサイト上であなたのアイデアを発表するための招待を検討してください - フォームに記入し、ビジネスプランを提出する必要があります。

投資家ブログ

多くの投資家がネットワーク上にブログを開設しており、そこで経験を共有している。フィードバック・フォームを使って彼らにコンタクトすれば、もしかしたらあなたの目に留まるかもしれない。

ソーシャルネットワーク

ソーシャル・ネットワークを真剣なビジネスを行うためのプラットフォームと考える人はほとんどいないため、ここでは本当にユニークなアイデアだけがチャンスを得ることができる。

これは、ビジネスコンタクトの確立をターゲットとした数少ないソーシャルネットワークのひとつである。ネットワークでの活動が活発であればあるほど、投資家と直接コンタクトを取れる可能性が高くなる。

業界イベント

ここでは、産業や技術の分野で発展する人たちには、より多くのチャンスがある。業界のワークショップは頻繁に開催されている。それらに参加し、他の人たちとネットワークを作ることを検討すべきです。そうすることで、自分のアイデアを発表する経験を増やすことができる。

エンジェルリスト

スタートアップ企業のためのプラットフォームです。仕事探し、投資、プロジェクト探しの応募ができます。他のベンチャーファンドや投資家のメンバーも募集しています。

ブロックチェーン企業が暗号産業のプロジェクトに融資を提案

これらは暗号資産市場のパイオニアとして発展し、取引だけでなく、暗号ポートフォリオの構築支援を含むその他のサービスも提供している。通常、分散型金融はブロックチェーンのエコシステムで成長する。そこでより多くのプロジェクトが実施されればされるほど、クリプトワールドのメンバーの収入も高くなります。

HUOBIキャピタル

これは同名のブロックチェーンの投資ファンドである。暗号産業のみに投資することを提案している。その声明によると、インフラ・ネットワークを開発する準備ができている、勇気とカリスマ性のあるリーダーからの申し込みを受け付けている。

BitForexキャピタル

ここは、同名の取引所の投資部門であり、保証された資産を持ち、有望な暗号プロジェクトに資金を提供することができる。

ポリゴン

イーサリアム上に構築された有名なプロトコルは、開発者に暗号投資、マーケティング、投資家探しの支援など、あらゆる支援策を提供している。主な条件は、Polygon上での暗号スタートアップの展開です。

ポルカドット

Parachainは、エコシステムにおける開発のための暗号投資を提供している。助成金はデジタル資産として支払われる。

コンパウンド

これもまた、COMPトークンとして発行される開発用の暗号投資を提供する企業である。プロジェクトが初期開発を受ければ、将来的に投資家を見つけるのは難しくないだろう。

ベンチャーキャピタルのリーダーたち

本稿執筆時点で、世界には400を超える強力な暗号ベンチャー・ファンドが存在する。そのほとんどは、ウェブサイトから直接申し込むことができるが、長い時間待たなければならない。最も積極的な市場参加者は、マネージャーに直接コンタクトを取ろうとしている。

Coinmarketcap.comで、これらの企業の暗号ポートフォリオの全選択リストを見ることができる。

パンテーラ

2013年に設立された、世界初の暗号に特化したベンチャー・ファンドである。

a16z 暗号

シリコンバレー(サンフランシスコ)最大の投資会社も暗号プロジェクトや新興企業に再注目している。OpenSea、Maker、Compoundなどに投資している。暗号を扱う3つのファンドがあり、総資本は30億ドルを超える。ウェブサイトでは、スタートアップのためのビデオチュートリアルやインストラクションを見ることができる。

ユニオン・スクエア・ベンチャーズ

2003年以来、同社はインターネット企業に投資しており、最近では暗号市場に注目している。2013年にはCoinbaseのシリーズAを実施した。ウェブサイトにはメールアドレスと電話番号が掲載されている。

ポリチェーン・キャピタル

元Coinbase社員が2016年に設立したプラットフォーム。求職者のみがウェブサイトを通じてコンタクトを取ることができる。ここには応募ツールはない。資本金は約20億ドル。

FBGキャピタル

暗号通貨を証券取引所で取引する新しいベンチャーキャピタルだ。同時に、暗号スタートアップにも投資している。コミュニケーションはEメールのみ。1年間で資本金を10倍、2億ドルにまで増やしたことで知られている。

1確認

Polkadot、Ethereum、OpenSeaなどに投資している。現在までの暗号ポートフォリオには9つの項目がある。

デジタル通貨グループ

その使命は、ブロックチェーン技術の成長を加速させることである。Twitter、LinkedIn、AngelListのほか、ウェブサイト上のフォームからもコミュニケーションが可能。

ベンチマーク・キャピタル

これらの投資家は、ウェブサイトの内容にはあまり関心がなかった。投資を求める人がすべての連絡先を見つけることができる1つのページがある。すべての活動はツイッターを通じて管理されている。

1kx

暗号ベンチャー・キャピタル・ファンド。連絡先はすべてツイッターで確認できる。このベンチャー・ファンドは、アイデア・レベルの新興企業を対象とした「エンジェル」ファンドと位置づけられている。合計29件の投資が行われている。

セコイア・キャピタル

ベンチャーキャピタルとして1972年に設立され、市場、特にサンフランシスコでは最大手のひとつである。オラクル、シスコ、ヤフー、グーグル、リンクトインなど、IT開発の初期から成功したプロジェクトのほとんどすべてに投資してきた。現在は、ブロックチェーンのインフラやプロトコルに積極的に投資している。