comparte

Hoy vamos a echar un vistazo a los mejores proyectos DeFi de los últimos tiempos. Consideraremos algunos de los nombres clave que alimentan todo el ecosistema, así como algunos inconvenientes importantes que no son evidentes a primera vista.

DeFi: ¿Cuál es su lugar en las criptomonedas?

DeFi es el acrónimo común de Finanzas Descentralizadas. Es el lugar donde las finanzas se encuentran con la cadena de bloques.

El objetivo del espacio DeFi es ofrecer servicios financieros independientes de las entidades centralizadas y dar al usuario final pleno control sobre sus criptoactivos, algo difícil de imaginar en un sistema financiero tradicional. Los usuarios deben poder disfrutar de todos los servicios que ofrecen las instituciones financieras tradicionales, pero también beneficiarse de flexibilidad y control total.

Dónde empezó la financiación descentralizada

Ethereum es donde nació el espacio DeFi. Fue pionera en muchos de los conceptos que ahora damos por sentados. Aunque la idea misma de dinero criptográficamente programado es un mérito de Bitcoin, el cripto mercado tal y como lo conocemos hoy en día ha sido moldeado por Ethereum de muchas más formas que Bitcoin. Ethereum aportó muchas innovaciones técnicas, como los contratos inteligentes y las DApps (aplicaciones descentralizadas). Éstos, a su vez, permitieron una plétora de otros conceptos que hoy conocemos, como DAO (Organización Autónoma Descentralizada), NFT (Token no fungible), Liquidity Pool, ICO (Oferta Inicial de Monedas) y juegos Blockchain (también conocidos como GameFi).

Hoy en día, la mayoría de los proyectos DeFi, y sus respectivos tokens DeFi, encuentran su hogar en Ethereum. Sin embargo, en esta parte del mundo de las criptomonedas surgen constantemente alternativas viables y competitivas. Entre ellas están Binance Smart Chain, Avalanche, Polygon, Arbitrum, Optimism, Phantom, Harmony y otras redes blockchain. La principal desventaja de Ethereum son sus elevadas (a veces, absurdamente elevadas) comisiones de gas. Incluso se podría argumentar que las comisiones del gas Ethereum pueden haber sido la razón por la que surgieron otras soluciones.

¿Qué puedes hacer con las finanzas descentralizadas?

El abanico de posibles casos de uso de los proyectos DeFi es infinito. Podrían ser cualquier cosa, desde simples widgets analíticos hasta instrumentos financieros totalmente únicos, incluidos los que van mucho más allá de lo que pueden ofrecer los contratos inteligentes. Entre los casos de uso más populares están el intercambio, el préstamo y el préstamo de criptomonedas. Con los fondos de liquidez impulsados por la comunidad, los usuarios pueden intercambiar activos y obtener un rendimiento de su participación con sólo unos clics. Todo lo que hace falta es conectar tu monedero de criptomonedas y listo.

Teniendo esto en cuenta, echemos un vistazo a algunos de los mejores proyectos DeFi 2023.

Aave

Aave es un proyecto DeFi de primer nivel que ofrece servicios de préstamo. Creado en 2017, desde entonces ha visto dos actualizaciones importantes - Aave V2 y V3 - y ha sido considerado uno de los mejores proyectos de criptomonedas del momento. Se encuentra entre los 5 primeros proyectos DeFi por valor total bloqueado (TVL) según DeFiLama. Aave es compatible con más de una docena de blockchains, como la red Avalanche, Polygon, Artbitrum, Optimism, Phantom y Harmony. Ofrece una amplia gama de productos, desde depósitos, préstamos, apuestas e incluso un juego afiliado llamado Aavegotchi, además de intercambios instantáneos y préstamos flash.

Permite a los usuarios pedir prestado y prestar criptomoneda sin KYC o incluso una puntuación de crédito. Asimismo, tampoco plantea límites temporales a los préstamos o depósitos. Esto es posible gracias a una combinación de economía, incentivos a los usuarios y sobrecolateralización. Para pedir un préstamo de criptomonedas en Aave, tienes que depositar una cantidad en dólares superior a la cantidad del préstamo deseado.

Cómo calcula Aave los tipos de interés

El tipo de interés de los préstamos se rige por la oferta y la demanda de la ficha de proyecto DeFi prestada. Cuanta más oferta y menos demanda, más suben los tipos, y viceversa. De este modo, se disuade a los usuarios de tomar prestado un activo no líquido, mientras que se incentiva a los prestamistas a depositar más cantidad del mismo en el sistema para satisfacer la demanda. Los prestatarios también pueden elegir pagar un interés más alto, pero fijo, para mitigar la volatilidad. La pega es que el prestatario tiene que asegurarse de que el valor en dólares de su garantía es siempre superior al de los fondos prestados. De lo contrario, la parte sobrante de su préstamo se liquidará automáticamente a través de los contratos inteligentes de la red para garantizar la estabilidad de todo el sistema.

Su propio DAO gobierna el ecosistema a través del token AAVE. Los usuarios pueden apostar su AAVE y ganar una parte de las comisiones del sistema. Esto garantiza que el protocolo sea solvente en todo momento, independientemente de la volatilidad del mercado.

El reciente lanzamiento de AAVE V3 permitirá a los usuarios tomar préstamos más grandes, aumentando la liquidez y la eficiencia del capital. Su modo de aislamiento también significa que más activos nuevos, incluidos los de mayor riesgo y de cola larga, también pueden admitirse en AAVE. Además, los bancos de Singapur acaban de realizar su primera prueba de aplicación real utilizando AAVE para realizar operaciones con divisas y bonos del Estado. También hay motivos para esperar pronto una stablecoin de Aave, que consolidará su reputación como uno de los mejores proyectos del espacio.

Uniswap

Uniswap es probablemente el proyecto DeFi más antiguo y es un protocolo descentralizado para intercambiar (swapping) activos en la blockchain de Ethereum. En otras palabras, es una bolsa descentralizada (DEX). Hoy en día, hay varias DEX notables en el campo, pero Uniswap es la que inició todo el género. Lanzada por Hayden Adams en 2017, fue pionera en el modelo de creador de mercado automatizado (AMM). En él, los libros de órdenes tradicionales se sustituyen por pools de liquidez impulsados por la comunidad. Los usuarios pueden intercambiar activos instantáneamente mediante contratos inteligentes.

Además de intercambiar activos, los usuarios también pueden ganar intereses por su liquidez. Cualquiera puede convertirse en creador de mercado y crear su propio pool de liquidez en Uniswap. Esto se hace depositando una cantidad equivalente de ETH y tokens en el sistema. El creador de mercado fija el tipo de cambio, ajustado en el curso de la negociación. Cuando hay menos activos en un lado y más activos en el otro, el precio cambia para mantener el equilibrio. Además de intercambiar criptoactivos, Uniswap también ofrece un mercado de NFT.

El token UNI impulsa todo el ecosistema y se ha mantenido en los primeros puestos según CoinMarketCap y CoinGecko.

Compuesto

Compound es uno de los mejores protocolos de préstamo DeFi que se pueden encontrar en Ethereum. Te permite pedir préstamos garantizados o ganar dinero con intereses depositando fondos, todo ello sin ningún tipo de permiso. Los intereses empiezan a acumularse al instante de depositar los fondos, y los tipos cambian cada 15 segundos en función de lo que haga el mercado. Todas las entregas de liquidez se realizan en forma de cTokens y los usuarios pueden pedir prestado hasta el 75% del valor total de los cTokens.

Puedes depositar o retirar criptomonedas en cualquier momento. La advertencia es mantener siempre un volumen suficiente de garantías para evitar la liquidación. Compound está gobernado por la comunidad a través de COMP, el token de gobernanza del proyecto. El 10% de los intereses pagados va directamente a las reservas, y el resto se paga a los proveedores de liquidez en forma de COMP (emitido en mayo de 2020).

MakerDAO

MakerDAO es la sede de la moneda estacionaria descentralizada DAI, con paridad en USD. La plataforma permite a los usuarios pedir y prestar criptomonedas, y depositar garantías para acuñar nuevos DAI.

Puedes pedir prestado hasta el 66% del valor del depósito en AID (es decir, un ratio del 150%). Si el valor cae por debajo de este nivel, existe el riesgo de multa e incluso de liquidación de la posición.

La DAI Stablecoin

Cualquier usuario de este proyecto DeFi puede abrir una cámara acorazada, guardar su criptomoneda como garantía y acuñar una cantidad equivalente de DAI. Después, son libres de hacer con su nuevo DAI lo que quieran.

La comisión de estabilidad se expresa en forma de intereses devengados continuamente sobre la criptomoneda invertida. Una vez pagada la deuda, se devuelven los intereses.

A diferencia de las mayores stablecoins como USDT y USDC, el proyecto DeFi que es DAI tiene la ventaja de estar más descentralizado que su competencia. Ninguna parte central controla su emisión, y goza de un amplio uso en una plétora de proyectos DeFi, plataformas centralizadas e incluso DApps.

La Ficha MKR

El elemento básico del ecosistema MakerDAO es MKR. Su objetivo principal es estabilizar el IAD con posiciones de deuda colateralizada (PDC). Los usuarios creadores depositan sus MKR en los contratos inteligentes del sistema. Sus titulares contribuyen a mantener todo el ecosistema Maker, como la gobernanza de la comunidad y las votaciones.

El inconveniente actual es que el DAI está garantizado en gran medida por stablecoins centralizadas como el USDC. Por ejemplo, MakerDAO votó recientemente a favor de custodiar 1.600 millones de dólares de su garantía USDC en Coinbase a través de su servicio de grado institucional, que devengaría un tipo de interés de hasta el 1,5%. Se está trabajando para que este proyecto DeFi sea aún más flexible, lo que permitiría una descentralización casi total de la stablecoin.

Curva Finanzas

Al igual que Uniswap, Curve es un intercambio descentralizado (swap). A diferencia de Uniswap, que atiende a todo tipo de tokens DeFi, Curve trata específicamente con stablecoins. A menudo se denomina swap estable, es decir, activos que cotizan 1:1 entre sí.

Al negociar stablecoins en Curve, los usuarios tienen menos deslizamiento y comisiones de cambio que en otros sitios. Además, los titulares de CRV y los proveedores de liquidez pueden obtener un rendimiento adicional dentro del próspero ecosistema de protocolos construidos sobre él, incluidos el Convex y el Redacted Protocol.

Cómo ganar premios en Curve

También puedes optar por suministrar liquidez para ganar el token nativo de Curve, CRV, así como una parte de las comisiones de negociación. Sin embargo, la interfaz de usuario de Curve puede ser difícil de navegar para los nuevos usuarios, y las "Guerras Curve" y el ecosistema son bastante difíciles de entender. Al igual que Aave, Curve también está trabajando en una stablecoin y, como otros de los mejores proyectos DeFi, intentará lanzarse pronto en más cadenas.

Finanzas convexas

Convex permite a los proveedores de liquidez de la Curva obtener ingresos adicionales de sus activos.

Se construyó sobre el protocolo Curve. Esencialmente, es una plataforma para apostar fichas "potenciadas" en Curve. Inicialmente se construyó únicamente en torno a Curve, pero más tarde añadió compatibilidad con el protocolo Frax.

La estaca convexa está pensada principalmente para los LP del protocolo Curva, que te permite aumentar los ingresos por proporcionar liquidez. Para eso, está el refuerzo. Puedes bloquear aún más el CRV recibido por proporcionar liquidez, aumentando los beneficios del pool entre 1,5 y 2,5 veces.

Convex te permite eludir este mecanismo. Los beneficios proceden de las comisiones pagadas a la Bolsa de la Curva y permiten aumentar el VCR sin bloquear los activos en el fondo común. En su lugar, las recompensas se obtienen apostando fichas LP de Curve LP (cCRV o tCRV). Sólo se tarda unos minutos en depositar activos en el fondo común y empezar a ganar una parte de las comisiones de la bolsa, además de aumentar los ingresos.

Convex es compatible con todas las redes disponibles en Curve: Ethereum, Polygon, Fantom y Red xDai.

El protocolo de servicio se rige mediante el uso del testigo CVX. Se distribuye como recompensa a través de la plataforma Curve, e incluso puede apostarse para obtener ingresos adicionales.

Lo que Convex Finance tiene a su favor es que no cobra comisiones por retirada de fondos. Además, la plataforma no tiene un umbral de estacionamiento, lo que puede reducir los costes de gas cuando la red no está bajo carga. La principal desventaja de Convex y Curve es su sistema de recompensas bastante enrevesado. Por ello, ambas plataformas pueden resultar bastante confusas para los principiantes.

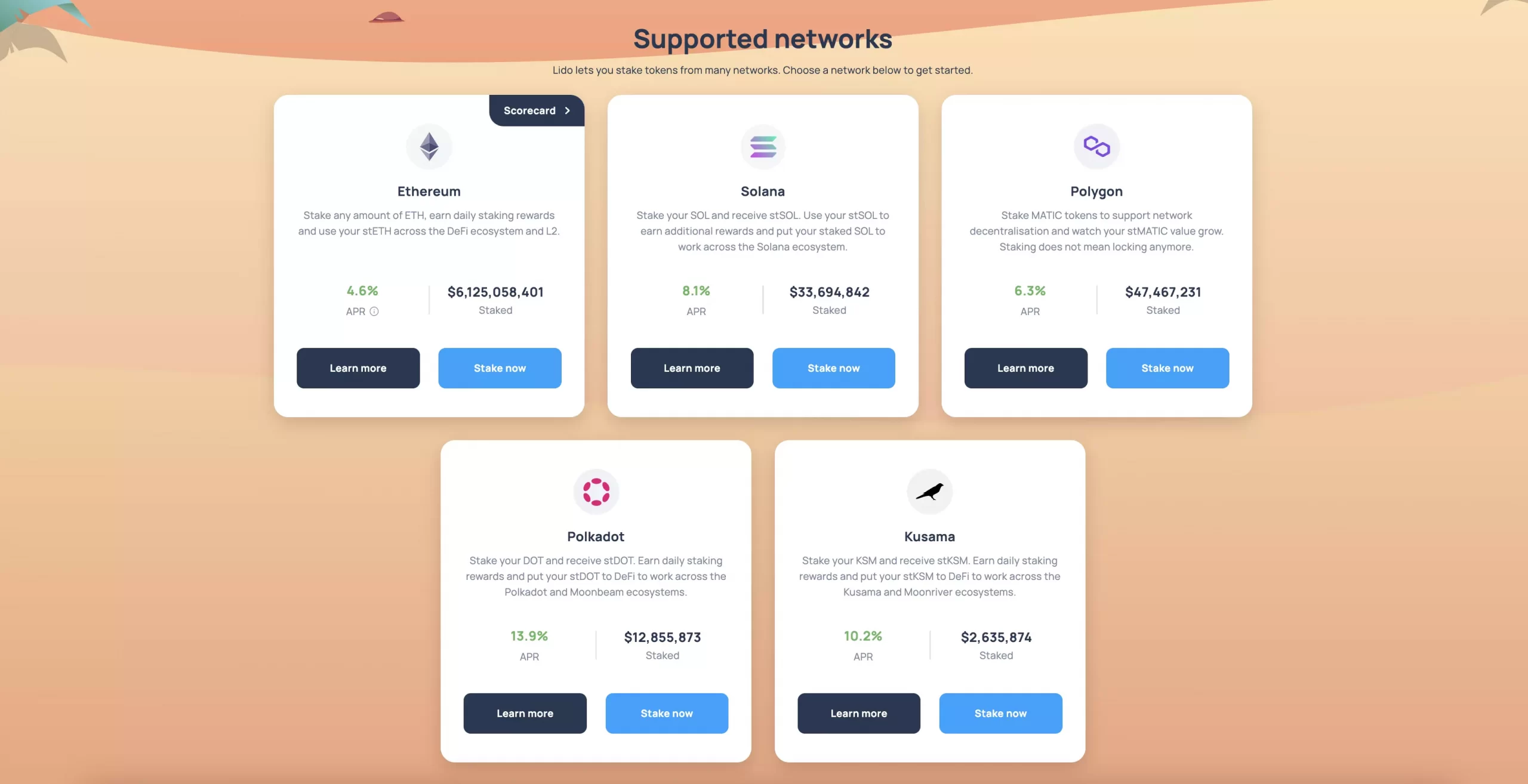

Lido

Lido es un protocolo de apuestas líquidas reciente, pero ya de primera línea. Desde su creación, creció tanto que, a mediados de 2022, 1/3 de todo el ETH apostado en la Cadena Beacon procedía sólo de Lido. En el momento de escribir este artículo, Lido ocupa el primer puesto por valor total bloqueado (TVL) en DefiLlama, con un margen del 17%. Dada su ingeniosa tokenómica, podría tener enormes implicaciones no sólo para Ethereum, sino para todas las criptomonedas con prueba de apuesta del mercado.

En lugar de bloquear sus activos como se hace en el staking, los usuarios pueden bloquear sus activos en Lido y retirarlos en cualquier momento.

Cómo funcionan las apuestas en Lido

Lido te permite apostar criptomonedas PoS sin tener que bloquearlas. Puedes intercambiar tus monedas libremente mientras las tienes estacadas en el protocolo. Cuando bloqueas tu cripto, el protocolo te proporciona un criptoactivo negociable que funciona como prueba de depósito. Por ejemplo, cuando apuestas ETH, obtienes a cambio un token llamado "staked ETH" o stETH, que está vinculado al precio de Ethereum y puede negociarse como tal. stETH mantiene su vinculación a Ether mediante una combinación de arbitraje, incentivos de minería de liquidez y necesidad orgánica de la misma.

Sin embargo, el hecho de que stETH obtenga recompensas de apuestas en tiempo real significa que su valor también cambia. Lamentablemente, esto hace que Lido sea incompatible con una serie de protocolos DeFi, concretamente con intercambios descentralizados como Uniswap. Para ello, existe otro activo derivado llamado WstETH o Wrapped stETH. Permite que tu stETH siga revalorizándose al tiempo que mantiene una clavija para operar cómodamente en DEX.

La principal razón por la que Lido tiene una gran demanda entre los proyectos DeFi es que permite eludir los requisitos "oficiales" para apostar Ether -32 ETH-, que son inasequibles para la mayoría de la gente. Además, apostar ETH a través de un nodo requiere profundos conocimientos técnicos y una supervisión y mantenimiento 24/7 por parte del usuario, lo que no es un buen negocio para la mayoría. Lido Finance te permite saltarte todas estas restricciones y presentar tantos activos como quieras. Sólo tienes que reclamar tus recompensas una vez acumuladas.

Además de Ethereum, Lido admite estacas líquidas para Polygon, Solana, Polkadot y Kusama. Los activos depositados para estas redes son stMATIC, stDOT, stKSM y stSOL.

Así que, aparte de la libertad de retirar apuestas en cualquier momento, tu posición está tokenizada, que también se puede utilizar para otras actividades, junto con el acceso a un proceso de apuestas fácil y sencillo. El único inconveniente hasta ahora es la comisión de Lido sobre las recompensas de apuestas -10%-, que podría considerarse demasiado alta para algunos.

Frax Finanzas

Frax, como su nombre indica, ofrece al mundo de las criptomonedas una stablecoin fraccional, algo que pocos proyectos DeFi han conseguido hacer bien. Esencialmente, es una stablecoin algorítmica con mecanismos parciales de colateralización y estabilización.

Qué pretende conseguir Frax

En la actualidad, existen tres tipos de stablecoins: las stablecoins colateralizadas respaldadas por un activo de valor, las no colateralizadas mantenidas por un sistema algorítmico de oferta/demanda, y las monedas estables híbridas que hacen uso de ambos mecanismos. Frax es esto último: emplea el doble enfoque de utilizar tanto algoritmos criptográficos matemáticos como la colateralización de activos. No necesita permisos, es de código abierto y funciona con Ethereum, además de con otras cadenas de bloques.

Su propuesta de valor radica en proporcionar un sistema escalable con dinero algorítmico y descentralizado, en lugar de un simple almacén de dinero digital de valor como Bitcoin. El protocolo Frax se construye en torno a la stablecoin FRAX y a las denominadas acciones Frax (FXS), que es un token de gobernanza. El Frax está programado para mantener una paridad con el dólar estadounidense, con ajustes del coeficiente de garantía que responden a cualquiera que sea la situación del mercado. Esto ayuda a mantener el FRAX a un dólar en lugar de utilizar una proporción fija. Cuando el FRAX va más allá del 1 a 1 previsto, el sistema reduce el coeficiente de depósito en un 0,25%. Cuando cae por debajo de la clavija, el coeficiente aumenta un 0,25%.

Una mirada al FRAX y al FXS

Con las stablecoins respaldadas por fiat y sus proyectos DeFi relacionados reinando actualmente en el mercado de criptomonedas, FRAX se presenta como una alternativa prometedora y potencialmente revolucionaria al statu quo. Con una capitalización de mercado de unos 1.000 millones de dólares, el token FRAX ocupa el puesto 51 en la lista de las monedas más grandes según CoinGecko (al cierre de esta edición).

dYdX

Lanzado en 2019, dYdX está considerado el líder en negociación descentralizada de márgenes debido a su combinación de tecnología punta y accesibilidad. Se puede decir que es la primera alternativa viable a las bolsas perpetuas centralizadas como Bitmex, ByBit y Bitfinex.

Las bolsas centralizadas exigen CSC para acceder a los derivados. Como bolsa descentralizada, dYdX no requiere nada excepto conectar tu monedero de criptomonedas. Para ello, aprovecha todo el alcance de las innovaciones de la cadena de bloques, como la descentralización, los pools de liquidez, la colateralización y los préstamos.

La plataforma está respaldada por los mayores business angels y fondos de inversión, como Andreessen Horowitz, a16zcrypto, Paradigm, Polychain y otros.

Lo que distingue a dYdx

dYdX se basa en el protocolo StarkEx de capa 2, que permite negociar sin comisiones de gas. Los operadores sólo pagan por el gas cuando transfieren cripto a una cuenta de futuros dYdX, retiran y permiten que la bolsa trabaje con una moneda.

Al ser un DEX, dYdX está completamente descentralizado y no tiene un nodo dedicado a la gestión de las operaciones. Todas las operaciones se realizan de igual a igual con la ayuda de contratos inteligentes. La liquidez procede de fondos comunes comunitarios. Cuando realizas una operación en dYdX, trabajas con fondos suministrados íntegramente por otros usuarios.

La plataforma se rige a través de su propia DAO con su token de utilidad dYdX. Operar en dYdX es totalmente anónimo y seguro gracias al sistema de pruebas de conocimiento cero.

dYdX también ofrece márgenes cruzados, es decir, negociar varios mercados de contratos perpetuos a la vez a través de una sola cuenta. Esto simplifica el trabajo con varias parejas.

Las comisiones se cobran según un modelo de creador-aceptante, muy parecido al de las bolsas de criptomonedas tradicionales. Otras comisiones dependen de la carga de la red Ethereum.