المشاركة

سنلقي اليوم نظرة فاحصة على أفضل مشاريع DeFi في الآونة الأخيرة. سننظر في بعض الأسماء الرئيسية التي تغذي النظام البيئي بأكمله، بالإضافة إلى بعض العيوب الرئيسية التي لا تكون واضحة على الفور.

DeFi: ما هو مكانها في العملات المشفرة؟

DeFi هو الاختصار الشائع للتمويل اللامركزي. إنه المكان الذي يلتقي فيه التمويل مع البلوك تشين.

إن الهدف من فضاء DeFi هو تقديم خدمات مالية مستقلة عن الكيانات المركزية ومنح المستخدم النهائي التحكم الكامل في أصوله المشفرة - وهو أمر يصعب تخيله في النظام المالي التقليدي. يجب أن يكون المستخدمون قادرين على الاستمتاع بكل الخدمات التي تقدمها المؤسسات المالية التقليدية، ولكن يجب أن يستفيدوا أيضًا من المرونة والتحكم الكامل.

من أين بدأ التمويل اللامركزي

الإيثيريوم هو المكان الذي وُلدت فيه مساحة DeFi. فقد كانت رائدة في الكثير من المفاهيم التي نعتبرها الآن من المسلمات. في حين أن فكرة النقود المبرمجة تشفيريًا هي ميزة للبيتكوين، إلا أن سوق العملات الرقمية كما نعرفها اليوم قد تشكلت من خلال الإيثيريوم بطرق أكثر بكثير من البيتكوين. فقد جلبت الإيثيريوم الكثير من الابتكارات التقنية، وهي العقود الذكية وDApps (التطبيقات اللامركزية). وهذه بدورها مكّنت بدورها عددًا كبيرًا من المفاهيم الأخرى التي نعرفها اليوم، بما في ذلك DAO (منظمة مستقلة لامركزية)، و NFT (رمز غير قابل للاستبدال)، ومجمع السيولة، والعرض الأولي للعملة (ICO)، وألعاب البلوكشين (المعروفة أيضًا باسم GameFi).

اليوم، تجد معظم مشاريع DeFi، ورموز DeFi الخاصة بها، موطنها على Ethereum. ومع ذلك، تظهر باستمرار بدائل قابلة للتطبيق وتنافسية في هذا الجزء من عالم العملات المشفرة. وتشمل هذه البدائل Binance Smart Chain و Avalanche و Polygon و Arbitrum و Optimism و Phantom و Harmony وشبكات البلوكشين الأخرى. العيب الرئيسي في الإيثيريوم هو رسوم الغاز المرتفعة (وأحيانًا مرتفعة بشكل سخيف). بل يمكن للمرء أن يجادل بأن رسوم غاز الإيثيريوم ربما كانت السبب في ظهور حلول أخرى.

ما الذي يمكنك فعله بالتمويل اللامركزي؟

مجموعة حالات الاستخدام المحتملة لمشاريع DeFi لا حصر لها. يمكن أن تكون هذه أي شيء بدءًا من الأدوات التحليلية البسيطة إلى الأدوات المالية الفريدة الكاملة، بما في ذلك تلك التي تتجاوز ما يمكن أن تقدمه العقود الذكية. من بين حالات الاستخدام الشائعة تبادل العملات الرقمية وإقراضها واقتراضها. من خلال مجمعات السيولة التي يحركها المجتمع، يمكن للمستخدمين تداول الأصول وكسب عائد على ممتلكاتهم ببضع نقرات فقط. كل ما يتطلبه الأمر هو توصيل محفظة التشفير الخاصة بك، وستكون جاهزًا للانطلاق.

مع وضع ذلك في الاعتبار، دعنا نلقي نظرة على بعض أفضل مشاريع DeFi 2023 التي يقدمها عام 2023.

عافيه

Aave هو مشروع DeFi رفيع المستوى يقدم خدمات الإقراض. تم تأسيسه في عام 2017، وقد شهد منذ ذلك الحين تحديثين رئيسيين - Aave V2 و V3 - ويعتبر أحد أفضل مشاريع العملات الرقمية. وهو من بين أفضل 5 مشاريع DeFi من حيث إجمالي القيمة المقفلة (TVL) وفقًا لـ DeFiLama. تدعم Aave أكثر من اثنتي عشرة سلسلة من سلاسل الكتل، بما في ذلك شبكة Avalanche، وPolygon، وArtbitrum، وOptimism، وVantom، وHarmony. وهي تقدم عرضًا واسعًا من المنتجات، بدءًا من الإيداع والقروض والرهان وحتى لعبة تابعة لها تُدعى Aavegotchi، بالإضافة إلى المقايضات الفورية والقروض السريعة.

فهي تتيح للمستخدمين اقتراض وإقراض العملات الرقمية دون الحاجة إلى "اعرف عميلك" أو حتى درجة ائتمان. وبالمثل، لا تفرض أيضًا أي حدود زمنية على القروض أو الودائع. وقد أصبح ذلك ممكناً من خلال مزيج من الاقتصاد، وحوافز المستخدمين، والضمانات الزائدة. لاقتراض عملة رقمية على Aave، تحتاج إلى إيداع مبلغ بالدولار أعلى من مبلغ القرض المطلوب.

كيف تحسب Aave أسعار الفائدة

يخضع سعر الفائدة على القروض للعرض والطلب على رمز مشروع DeFi الذي يتم اقتراضه. كلما زاد العرض وقل الطلب - كلما ارتفع سعر الفائدة والعكس صحيح. وبهذه الطريقة، يتم تثبيط المستخدمين عن اقتراض أصل غير سائل، بينما يتم تحفيز المقرضين على إيداع المزيد منه في النظام لتلبية الطلب. يمكن للمقترضين أيضًا اختيار دفع فائدة أعلى ولكن ثابتة للتخفيف من التقلبات. وتكمن المشكلة في أنه يتعين على المقترض أن يضمن أن تكون القيمة الدولارية لضمانه أعلى دائمًا من قيمة الأموال المُقرضة. وإلا فسيتم تصفية الجزء الزائد من قرضه تلقائيًا من خلال العقود الذكية للشبكة لضمان استقرار النظام بأكمله.

يحكم DAO الخاص بها النظام البيئي من خلال الرمز المميز AAVE. يمكن للمستخدمين المشاركة في AAVE وكسب حصة من رسوم النظام. وهذا يضمن أن يكون البروتوكول مذيبًا في جميع الأوقات، بغض النظر عن تقلبات السوق.

سيسمح الإطلاق الأخير لـ AAVE V3 للمستخدمين بالحصول على قروض أكبر، مما يزيد من السيولة وكفاءة رأس المال. كما يعني وضع العزل الخاص به أيضًا أنه يمكن دعم المزيد من الأصول الجديدة، بما في ذلك الأصول طويلة الأجل والأكثر خطورة، على AAVE أيضًا. وعلاوة على ذلك، أجرت بنوك سنغافورة للتو أول اختبار تطبيقي على أرض الواقع باستخدام AAVE لإتمام معاملات الصرف الأجنبي والسندات الحكومية. هناك أيضًا سبب لتوقع إصدار عملة مستقرة من Aave قريبًا، مما سيعزز سمعتها كواحدة من أفضل المشاريع في هذا المجال.

Uniswap

Uniswap هو على الأرجح أقدم مشروع DeFi الأعلى تصنيفًا وهو بروتوكول لامركزي لتبادل (مبادلة) الأصول على بلوكشين الإيثيريوم. بعبارة أخرى، إنه بورصة لامركزية (DEX). واليوم، هناك العديد من البورصات اللامركزية الجديرة بالملاحظة في هذا المجال، ولكن Uniswap هو ما بدأ هذا النوع من البورصات. أطلقتها هايدن آدمز في عام 2017، وكانت رائدة في نموذج صانع السوق الآلي (AMM). وفي هذا النموذج، يتم استبدال دفاتر الطلبات التقليدية بمجمعات سيولة يحركها المجتمع. يمكن للمستخدمين تبادل الأصول على الفور عبر العقود الذكية.

بصرف النظر عن تبادل الأصول، يمكن للمستخدمين أيضًا كسب الفائدة على سيولتهم. يمكن لأي شخص أن يصبح صانع سوق وإنشاء مجمع السيولة الخاص به على Uniswap. ويتم ذلك عن طريق إيداع مبلغ مكافئ من الإيثيريوم والرموز المميزة في النظام. يقوم صانع السوق بتحديد سعر الصرف، ويتم تعديله أثناء التداول. عندما يكون هناك عدد أقل من الأصول على جانب واحد والمزيد من الأصول على الجانب الآخر، يتغير السعر للحفاظ على التوازن. بصرف النظر عن مبادلة الأصول المشفرة، تقدم Uniswap أيضًا سوق NFT.

يعمل رمز UNI على تشغيل النظام البيئي بأكمله وظل في المراتب الأولى وفقًا ل CoinMarketCap و CoinGecko.

مركب

تُعد Compound من بين أفضل بروتوكولات الإقراض DeFi التي يمكن العثور عليها على الإيثيريوم. فهو يسمح لك بالحصول على قروض مضمونة أو جني الأموال من الفوائد عن طريق إيداع الأموال، كل ذلك بطريقة غير مصرح بها تمامًا. تبدأ الفائدة في التراكم على الفور بعد إيداع الأموال، وتتغير الأسعار كل 15 ثانية بناءً على ما يقوم به السوق. تأتي جميع عمليات تسليم السيولة في شكل cTokens ويمكن للمستخدمين اقتراض ما يصل إلى 75% من إجمالي قيمة cTokens.

يمكنك إيداع أو سحب العملات الرقمية في أي وقت. التحذير هو الاحتفاظ دائمًا بحجم كافٍ من الضمانات لتجنب التصفية. تُدار Compound من قبل المجتمع عبر COMP، رمز حوكمة المشروع. 10% من الفائدة المدفوعة تذهب مباشرة إلى الاحتياطيات، والباقي يُدفع لمزودي السيولة في شكل COMP (تم إصدارها في مايو 2020).

ميكرداو

MakerDAO هي موطن العملة المستقرة اللامركزية المربوطة بالدولار الأمريكي DAI. تُمكِّن المنصة المستخدمين من اقتراض العملات الرقمية وإقراضها، وإيداع الضمانات من أجل صك عملة DAI جديدة.

يمكنك اقتراض ما يصل إلى 66% من قيمة الوديعة في DAI (أي بنسبة 150%). إذا انخفضت القيمة عن هذا المستوى، فهناك خطر فرض غرامة وحتى تصفية المركز.

عملة DAI المستقرة

يمكن لأي مستخدم لمشروع DeFi هذا أن يفتح خزينة، ويحبس عملته المشفرة كضمان، ويسك كمية مكافئة من DAI. بعد ذلك، يكون لهم حرية التصرف في DAI الجديد كما يحلو لهم.

يتم التعبير عن رسوم الاستقرار في شكل فائدة متراكمة باستمرار على العملة الرقمية المُستثمرة. بمجرد سداد الدين، يتم سداد الفائدة.

على عكس أكبر العملات المستقرة مثل USDT و USDC، فإن مشروع DeFi الذي يمثل DAI يتمتع بميزة كونه أكثر لامركزية من منافسيه. لا يتحكم أي طرف مركزي في إصدارها، وهي تتمتع باستخدام واسع النطاق في عدد كبير من مشاريع DeFi والمنصات المركزية وحتى تطبيقات DApps.

رمز MKR المميز

العنصر الأساسي في نظام MakerDAO هو MKR. والغرض الأساسي منه هو تحقيق الاستقرار في DAI من خلال مراكز الديون المضمونة (CDPs اختصارًا). يقوم مستخدمو MKR بإيداع MKR في العقود الذكية للنظام. يساهم حاملوها في الحفاظ على نظام Maker البيئي بأكمله، مثل حوكمة المجتمع والتصويت.

ويتمثل العيب الحالي في أن DAI يتم ضمانها إلى حد كبير من خلال عملات مستقرة مركزية مثل USDC. على سبيل المثال، صوتت MakerDAO مؤخرًا على إيداع 1.6 مليار دولار من ضمانات USDC على Coinbase عبر خدمتها ذات الدرجة المؤسسية، والتي ستكسب معدل فائدة يصل إلى 1.5%. هناك تطورات جارية لجعل مشروع DeFi هذا أكثر مرونة، مما سيسمح باللامركزية شبه الكاملة للعملة المستقرة.

تمويل المنحنى

مثل Uniswap، فإن Curve عبارة عن بورصة لامركزية (مبادلة). على عكس Uniswap، الذي يلبي جميع أنواع عملات DeFi المميزة، يتعامل Curve على وجه التحديد في العملات المستقرة. غالبًا ما يشار إلى هذا على أنه مقايضة مستقرة - أي الأصول التي يتم تداولها بنسبة 1: 1 مع بعضها البعض.

عند تداول العملات المستقرة على Curve، يحصل المستخدمون على انزلاق ورسوم صرف أقل من أي مكان آخر. وعلاوة على ذلك، يمكن لحاملي CRV ومزودي السيولة كسب عائد إضافي داخل النظام البيئي المزدهر للبروتوكولات المبنية على رأسه، بما في ذلك بروتوكول Convex وRedacted Protocol.

كيفية كسب المكافآت على المنحنى

يمكنك أيضًا اختيار توفير السيولة لكسب رمز Curve الأصلي، CRV، بالإضافة إلى حصة من رسوم التداول. ومع ذلك، يمكن أن تكون واجهة مستخدم Curve صعبة التنقل للمستخدمين الجدد، كما أن "حروب Curve" والنظام البيئي صعب الفهم. مثل Aave، لدى Curve أيضًا عملة مستقرة قيد الإعداد، ومثل أفضل مشاريع DeFi الأخرى، ستتطلع إلى الإطلاق على المزيد من السلاسل قريبًا.

التمويل المحدب

تسمح شركة Convex لمزودي السيولة المنحنية بكسب دخل إضافي من أصولهم.

تم بناؤه على رأس بروتوكول Curve. وهي في الأساس منصة للرهان بالرموز "المعززة" على Curve. بُنيت في البداية حول Curve فقط، ثم أضافت لاحقًا دعمًا لبروتوكول Frax.

إن الرهان المحدب مخصص في المقام الأول لمزودي السيولة على بروتوكول المنحنى، والذي يسمح لك بزيادة الدخل من توفير السيولة. لذلك، هناك التعزيز. يمكنك أيضًا تأمين CRV الذي تتلقاه مقابل توفير السيولة، مما يزيد من أرباح المجمع بمقدار 1.5-2.5 مرة.

يتيح لك Convex تجاوز هذه الآلية. تأتي الأرباح من الرسوم المدفوعة لبورصة Curve وتتيح تعزيز CRV دون حبس الأصول في المجمع. وبدلاً من ذلك، تتم المكافآت من خلال رهان رموز Curve LP الخاصة بـ Curve LP (cCRV أو tCRV). لا يستغرق الأمر سوى دقائق لإيداع الأصول في المجمع والبدء في كسب جزء من رسوم البورصة، بالإضافة إلى تعزيز الدخل.

تدعم Convex جميع الشبكات المتاحة على Curve: الإيثيريوم، والبوليغون، والفانتوم، وشبكة xDai.

يخضع بروتوكول الخدمة من خلال استخدام رمز CVX المميز. يتم توزيعها كمكافأة من خلال منصة Curve، ويمكن حتى الرهان عليها للحصول على دخل إضافي.

ما يميز Convex Finance هو عدم وجود رسوم سحب. أيضًا، لا تحتوي المنصة على حد أدنى للرهانات، وهو ما يمكن أن يقلل من تكاليف الغاز عندما لا تكون الشبكة تحت التحميل. العيب الرئيسي لمنصتي Convex و Curve هو نظام المكافآت المعقد إلى حد ما. وبسبب ذلك، يمكن أن تكون كلتا المنصتين مربكة للغاية بالنسبة للمبتدئين.

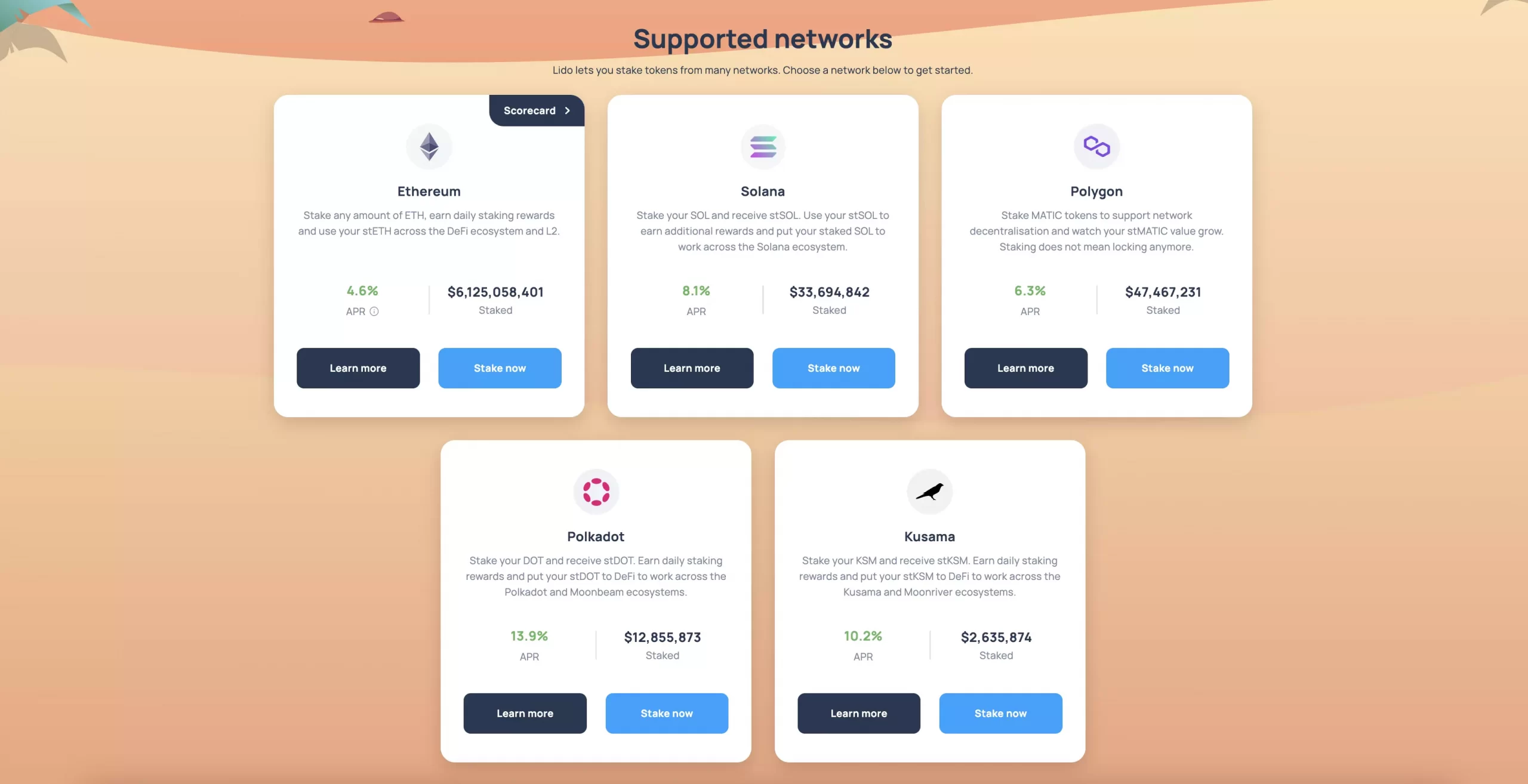

ليدو

Lido هو بروتوكول مراهنة سائل حديث ولكنه بالفعل يحتل المرتبة الأولى. منذ إنشائه، نما بشكل كبير لدرجة أنه، اعتبارًا من منتصف عام 2022، جاء ثلث جميع الإيثريوم المكدس على سلسلة Beacon Chain من ليدو وحدها. حتى كتابة هذه السطور، تحتل ليدو المرتبة الأولى من حيث القيمة الإجمالية المقفلة (TVL) على DefiLama، بهامش 17%. وبالنظر إلى رمزيتها المبتكرة، يمكن أن يكون لها آثار هائلة ليس فقط على الإيثيريوم، ولكن على كل عملة رقمية لإثبات الحصة في السوق.

بدلاً من حجز أصولهم كما هو الحال في الرهانات، يمكن للمستخدمين حجز أصولهم على Lido والسحب في أي وقت.

كيف يعمل الرهان على ليدو

تسمح لك Lido بمراهنة العملات الرقمية PoS دون الحاجة إلى قفلها. يمكنك تداول عملاتك بحريّة بينما تقوم برهنها في البروتوكول. عندما تقوم بإغلاق عملاتك الرقمية، يوفر لك البروتوكول أصل عملة رقمية قابلة للتداول تعمل كإثبات للإيداع. على سبيل المثال، عندما تُراهن على الإيثيريوم، تحصل في المقابل على عملة رمزية تُسمى "Staked ETH" أو stETH، وهي مرتبطة بسعر الإيثيريوم ويمكن تداولها على هذا النحو. تحافظ stETH على ارتباطها بالإيثر من خلال مزيج من المراجحة وحوافز تعدين السيولة والحاجة العضوية إليها.

ومع ذلك، فإن حقيقة أن StETH تكسب مكافآت الرهان في الوقت الفعلي تعني أن قيمتها تتغير أيضًا. للأسف، هذا يجعل Lido غير متوافق مع عدد من بروتوكولات DeFi، أي التبادلات اللامركزية مثل Uniswap. تحقيقًا لهذه الغاية، هناك أصل مشتق آخر يسمى WstETH أو WstETH ملفوف stETH. إنه يمكّن stETH الخاص بك من الحفاظ على ارتفاع قيمته مع الحفاظ على الربط لتداول DEX المريح.

السبب الرئيسي وراء ارتفاع الطلب على Lido بين مشاريع DeFi هو أنه يسمح بتجاوز المتطلبات "الرسمية" لتخزين الإيثر - 32 إيثريوم - وهو أمر لا يمكن لمعظم الناس تحمله. إلى جانب ذلك، يتطلب تخزين الإيثيريوم عبر عقدة معرفة تقنية عميقة ومراقبة وصيانة على مدار الساعة طوال أيام الأسبوع من قبل المستخدم، وهي ليست صفقة جيدة لمعظم الناس. تسمح لك Lido Finance بتجاوز كل هذه القيود وإرسال أي عدد تريده من الأصول. ما عليك سوى المطالبة بمكافآتك بمجرد استحقاقها.

بصرف النظر عن الإيثيريوم، تدعم ليدو الرهان السائل لشبكات Polygon وSolana وPolkadot وKusama. الأصول المودعة لهذه الشبكات هي stMATIC وstMATIC وstDOT وstKSM وstSOL.

لذا، وبصرف النظر عن حرية سحب الرهانات في أي وقت، فإن مركزك مرمز، والذي يمكن استخدامه أيضًا في أنشطة أخرى، إلى جانب إمكانية الوصول إلى عملية رهان سهلة وسهلة الاستخدام. العيب الوحيد حتى الآن هو رسوم Lido على مكافآت الرهان - 10٪ - والتي قد تعتبر مرتفعة للغاية بالنسبة للبعض.

فراكس للتمويل

تقدم Frax، كما يوحي الاسم، لعالم العملات الرقمية عملة مستقرة جزئية، وهو أمر لم تنجح سوى قلة من مشاريع DeFi في تحقيقه بشكل صحيح. إنها في الأساس عملة مستقرة خوارزمية مع ضمانات جزئية وآليات استقرار.

ما الذي يهدف فراكس إلى تحقيقه

في الوقت الحاضر، هناك ثلاثة أنواع من العملات المستقرة: العملات المستقرة المضمونة المدعومة بأصل ذي قيمة، والعملات غير المضمونة التي يتم الاحتفاظ بها بواسطة نظام العرض/الطلب الخوارزمي، والعملات المستقرة الهجينة التي تستخدم كلتا الآليتين. Frax هي الأخيرة: فهي تستخدم نهجًا ذا شقين لاستخدام كل من خوارزميات التشفير الرياضية وضمانات الأصول. وهي غير مرخصة، ومفتوحة المصدر، وتعمل مع الإيثيريوم بالإضافة إلى مجموعة من سلاسل الكتل الأخرى.

ويكمن عرض القيمة الخاص بها في توفير نظام قابل للتطوير مع نقود خوارزمية لامركزية بدلاً من مخزن بسيط للنقود الرقمية ذات القيمة مثل البيتكوين. تم بناء بروتوكول Frax حول عملة FRAX المستقرة وما يسمى بأسهم Frax (FXS)، وهو رمز حوكمة. تمت برمجة Frax للحفاظ على الربط بالدولار الأمريكي، مع تعديلات نسبة الضمانات التي تستجيب لأي وضع في السوق. يساعد ذلك على إبقاء FRAX عند دولار واحد بدلاً من تشغيل نسبة ثابتة. عندما يتجاوز نظام FRAX نسبة الربط المقصودة 1 إلى 1، يقلل النظام نسبة الإيداع بنسبة 0.25%. وعندما ينخفض إلى ما دون مستوى الربط، يتم زيادة النسبة بنسبة 0.25%.

نظرة على FRAX وFXS

في ظل سيطرة العملات المستقرة المدعومة بالعملات الورقية ومشاريع DeFi ذات الصلة بها على سوق العملات الرقمية حاليًا، فإن FRAX تمثل بديلًا واعدًا وثوريًا محتملًا للوضع الراهن. تبلغ القيمة السوقية لعملة FRAX حوالي 1 مليار دولار فقط، وتحتل العملة الرمزية FRAX المركز 51 في قائمة أكبر العملات وفقًا ل CoinGecko (في وقت النشر).

د ي د س

تم إطلاق dYdX في عام 2019، وتعتبر dYdX رائدة في التداول بالهامش اللامركزي نظرًا لمزجها بين التكنولوجيا المتطورة وسهولة الوصول إليها. ويمكن تسميتها بالبديل الأول القابل للتطبيق للبورصات المركزية الدائمة مثل Bitmex وByBit وBitfinex.

تتطلب البورصات المركزية "اعرف عميلك" للوصول إلى المشتقات. بصفتها بورصة لامركزية، لا تتطلب dYdX أي شيء باستثناء توصيل محفظة العملات الرقمية الخاصة بك. لذلك، فهي تستفيد من النطاق الكامل لابتكارات سلسلة الكتل، مثل اللامركزية ومجمعات السيولة والضمانات والإقراض.

المنصة مدعومة من قبل أكبر ملائكة الأعمال وصناديق الاستثمار، مثل أندريسن هورويتز، و a16zcrypto، و Paradigm، و Polychain، وغيرها.

ما الذي يجعل dYdx متميزاً

تعتمد dYdX على بروتوكول StarkEx الطبقة 2، الذي يسمح بالتداول بدون رسوم غاز. يدفع المتداولون مقابل الغاز فقط عند تحويل العملات الرقمية إلى حساب dYdX للعقود الآجلة والسحب والسماح للبورصة بالعمل بعملة ما.

نظرًا لكونها DEX، فإن dYdX لا مركزية تمامًا وليس لديها عقدة مخصصة لإدارة الصفقات. تتم جميع التداولات بطريقة الند للند بمساعدة العقود الذكية. يتم سحب السيولة من المجمعات التي يحركها المجتمع. عند إجراء عملية تداول على dYdX، فإنك تعمل بأموال مقدمة بالكامل من مستخدمين آخرين.

تُدار المنصة من خلال DAO الخاص بها من خلال رمزها المميز dYdX. التداول على dYdX مجهول الهوية وآمن تمامًا بفضل نظام إثباتات المعرفة الصفرية.

تقدم dYdX أيضًا التداول بالهامش المتقاطع، أي التداول في عدة أسواق عقود دائمة في وقت واحد من خلال حساب واحد. وهذا يبسط العمل مع أزواج متعددة.

تُفرض الرسوم وفقًا لنموذج صانع-آخذ، مثل بورصات العملات الرقمية التقليدية. تعتمد الرسوم الأخرى على حمولة شبكة الإيثيريوم.