поделиться

Рынок децентрализованных финансов показал огромный рост в течение 2021 года. То, что воспринималось пользователями как небольшая часть криптовалютного пространства, вдруг оказалось целым финансовым миром. Сейчас мы наблюдаем процесс становления децентрализованных бирж, их развитие и поиск новых инструментов.

Что такое децентрализованные финансы?

В сознании пользователей еще не окончательно сформировалось понимание децентрализации финансов. Можно заметить, что к этому рынку относят и самые популярные площадки для криптовалютных торгов, например, Binance или Coinbase. Однако последние являются централизованными.

Главным признаком децентрализации в финансах является схема хранения цифровых активов. Децентрализованные биржи не требуют от участников создавать собственный криптовалютный кошелек на их площадках. Пользователи сами хранят криптовалюту и распоряжаются ею на свое усмотрение. Чтобы начать торговать, достаточно просто подключить кошелек.

Какие риски несут централизованные биржи?

Централизованные биржи, как и не децентрализованные, находятся под юрисдикцией государства и подчиняются его законам. Но так как централизация означает хранение средств на площадке, это играет большую роль в безопасности. Если с точки зрения регулирующих и правоохранительных органов пользователь неблагонадежен, или история его криптовалютных активов вызывает подозрение (даже, если он просто случайно купил «серую» монету), центральный орган управления может заблокировать его кошелек.

В настоящее время в процесс вмешалась и политика. То есть по сути, регистрация на централизованной бирже лишает вас полноценного права на свои деньги.

Второй немаловажный риск – заинтересованность владельцев биржи в ходе торгов, и, главное, их способность на них повлиять. Манипулирование ценами – нормальное явление на централизованной бирже.

Безусловным плюсом CeX являются высокая защита от взлома и возможность вывести доходы в фиат.

Какие преимущества и недостатки имеют децентрализованные биржи?

Плюсами децентрализованных бирж без сомнения являются отсутствие органа управления, способного вмешиваться в торги и кошельки пользователей. Обычно эти площадки более безопасны, чем централизованные за счет размещения на распределенном хостинге. С такой биржи невозможно украсть деньги пользователей просто потому, что их там нет. В случае взлома добычей хакеров является ликвидность, но многие популярные децентрализованные биржи решают этот вопрос с технической точки зрения.

К недостаткам децентрализованных бирж относится проблема ликвидности. Многие небольшие площадки закрываются только потому, что не смогли привлечь достаточно средств в пулы ликвидности. Также биржи, построенные на блокчейне Эфириум, отличаются высокой платой за газ. В моменты нагрузки она может доходить до сотен долларов.

Из-за волатильности рынка монет также существует риск потери. При изменении цены одного актива в паре баланс нарушается, и инвестор рискует потерять часть дохода.

Немаловажный риск – несовершенные смарт-контракты. Если программист допускает ошибку, то это может привести к неприятным последствиям. Поэтому пользователи предпочитают выбирать проверенные площадки.

Как работает децентрализованная биржа?

Пользователи подключаются к сервису через свой кошелек, что позволяет оставаться абсолютно анонимными. При этом средства поступают в сервис только в момент торгов, в объеме, указанным владельцем.

Дальнейшие действия зависят от инструментов биржи. Чаще всего к ним относятся:

- Фарминг – возможность стать поставщиком ликвидности, заблокировав свои активы в пуле ликвидности. За это на заблокированные средства начисляется комиссия. Отличается высокими потерями.

- Стейкинг – блокировка криптовалюты с целью поддержания безопасности сети. Биржи взяли на себя техническую часть процесса, но проценты существенно меньше, чем в фарминге.

- Торговля – прямой обмен токенами между системой и участниками.

Технические основы DeFi платформ

Технически децентрализованные биржи представляют собой одноранговые сети, где пользователи обмениваются токенами напрямую. Выделяют три вида торговых площадок.

- Каждый ордер записывается в блокчейн. Так работали первые биржи. Это надежно, но медленно и дорого.

- Ордера хранятся за пределами блокчейна, у ретранслятора. Пользователи сохраняют контроль за активами.

- Смарт-контракты. Эта технология оказалась самой перспективной, так как дала возможность обмениваться токенами с внешними резервами, а формула и правила записаны в смарт-контракте в виде алгоритма.

Именно за счет введения смарт-контрактов и произошел взрыв развития DeX – биржи стали составлять реальную конкуренцию централизованным аналогам. В них были реализованы почти все традиционные трейдерские инструменты, включая маржинальную торговлю, деривативы и пр. А основой существования DeX является добыча ликвидности.

ТОП DeFi бирж с надежной репутацией

По итогам 2022 года можно выбрать трех лидеров, которые безусловно предоставляют наилучшие возможности для получения дохода и не несут риск скама. Информация актуальна на момент публикации.

Uniswap

Эта одноранговая децентрализованная биржа, основанная в 2018 году. Для криптомира это долгий срок. На этой площадке была проверена концепция автоматического маркет-мейкера (AMM), что позволило в принципе реализовать независимую от управляющего органа торговлю криптовалютами. То, что сейчас кажется само собой разумеющимся, появилось на UNISWAP:

- торговля на смарт-контрактах;

- пулы ликвидности, основанные на добавлении пар токенов;

- ценообразование, зависящее от объема пула ликвидности;

- отсутствие авторизации;

- быстрая привязка кошелька;

- управление концепциями развития биржи владельцами LP токенов.

Не смотря на растущую конкуренцию, децентрализованная биржа UNISWAP все еще остается ведущей площадкой для крипто трейдинга.

Автоматизация функций маркет-мейкера дала возможность полностью отказаться от присутствия посредников в торгах. Также были снижены комиссии.

Объем торговли приближается к полутора миллиардов долларов. В списке из 48 доступных к торговле токенов пользователи найдут все известные монеты и стейблкоины, включая USDT, USDC, а также можно выбрать WBTC – обернутый биткоин.

Управляющий токен UNI имеет рыночную капитализацию по текущей циркуляции $6,375,589,748 и стоит около 9 долларов.

Предложения по управлению создаются на специальном портале, голосуют все держатели UNI.

В третьей версии протокола появились лимитные ордера на торговлю, основанные на принципах автоматического маркет-мейкера. Их использование позволяет трейдеру дождаться наиболее выгодной цены для внесенной в пул пары токенов и получить максимальную прибыль.

Биржа предоставляет инструменты разработки для создания совместимых приложений. На протоколе Uniswap построено более 200 сервисов: кошельки, агрегаторы, аналитика, управление портфелем и конечно инструменты торговли. Например, известный маркетплейс NFT OpenSea тоже построен на протоколе Uniswap. Авторы самых интересный идей могут получить грант на разработку.

AAVE

Биржа работает с 2017 года. В Эфириум площадка переехала в 2020 году и с тех пор практически не снижает темпов развития. Основным преимуществом сами разработчики считают быстрые транзакции и низкие комиссии.

На платформе доступно более 30 токенов. Нативным токеном AAVE владеют более 100 000 пользователей, они и принимают участие в голосовании при управлении сервисом. Сам токен торгуется на всех ведущих биржах, в том числе и централизованных. Его рыночная капитализация составляет $2,010,896,150.

Принцип работы децентрализованной биржи тот же, что у остальных. Поставщики ликвидности зарабатывают, вкладывая активы в пул ликвидности. А трейдеры могут взять заем за проценты. Авторизация не требуется, достаточно подключить кошелек.

Пул ликвидности AAVE защищен модулем безопасности от неплатежеспособности. В системе заблокировано более полумиллиона нативных токенов. Кроме торговли доступен стейкинг и срочные кредиты, которые не требуют обеспечения, так как берутся на одну транзакцию.

На площадке доступно два вида дохода:

- плата за лендинг – проценты по займу делятся пропорционально между всеми поставщиками ликвидности;

- ставка за флэш-кредиты – 0.09% от суммы кредита.

Compound

DAO – децентрализованная автономная организация, создана в 2019 году на сети Эфириум. Лендинговый протокол Compound Finance предназначен для реализации кредитования. В смарт-контрактах заложены алгоритмы, формирующие процентные ставки «на лету», в зависимости от баланса рынка. Площадка была первым аналогом классического банка с реализацией децентрализации.

Токен COMP имеет капитализацию $739,394,044. APY (процент доходности) колеблется в пределах 5% в зависимости от криптовалюты.

1Inch

Протокол был запущен в 2019 году тоже на Эфириуме. Гибкость достигается путем агрегирования разных платформ в сети, за счет чего формируются оптимальные маршруты обмена токенами. Комиссии берутся в газе, что может увеличить их размер в моменты нагрузки.

Одноименный управляющий токен с капитализацией $636,808,006 торгуется на всех популярных биржах.

В сети доступна ликвидность более чем 55 миллиардов долларов, а всего в пуле заблокировано около 166 миллиардов. Сделки на бирже исчисляются миллионами. На платформе доступны сделки в других сетях: Polygon, Binance Smart Chain,Optimism и т.д.

DeFi криптобиржи с дополнительными возможностями

Первые децентрализованные биржи привлекают участников именем и репутацией. Новичкам, чтобы занять свое место на рынке, приходится изобретать новые способы привлечения пользователей.

PANCAKESWAP

Несомненным лидером в этом является PANCAKESWAP, основанный на протоколе Binance Smart Chain. Платформа привлекает внимание с первого момента – «вкусный» игровой дизайн и интуитивный пользовательский никого не оставит равнодушным.

Биржа основана в 2020 году и предназначена в том числе и для фарминга. Помимо этого, можно заблокировать нативный токен Cake в Syrop Pool, на который начисляются проценты. Также доступны лотерея и предсказания.

PANCAKE – это комфортная экосистема для пассивного заработка и активных торгов. Количество торговых пар превышает 4000.

Cake капитализируется $1,781,756,893, активно торгуется, что говорит об успехе проекта.

Общий TVL составляет почти 10 миллиардов долларов.

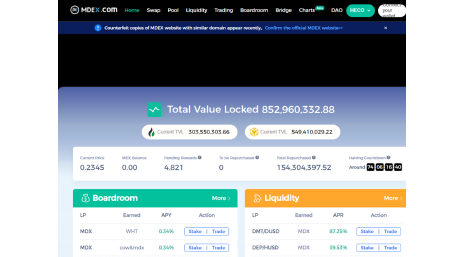

MDEX

Еще одна молодая интересная площадка функционирует сразу на двух блокчейнах: Эфириум и Huobi-Eco Chain. На втором крайне низкие комиссии, а на первом высокая ликвидность. Несмотря на то, что платформа была создана централизованным органом Huobi, она обладает всеми признаками децентрализации, при этом позиционирует себя как крупнейшая на рынке и считает своим основным конкурентом UNISWAP.

Очень радует информационный интерфейс, хотя и первый экран самой биржи сразу погружает пользователя в торги и заряжает деловым настроем.

В пуле ликвидности заявлен очень высокий процент, от 30 до 80. Доступны свопы, пул ликвидности, торговля.

Управляющий токен капитализируется внушительно, но по цене пока так и не пробил планку выше 10 долларов. За год его цена сильно снизилась.

BALANCER

Протокол Balancer основан на протоколе Uniswap. Главная особенность автоматического маркет-мейкера – возможность указать соотношение активов в паре. На других площадках можно поставить только 50/50, а Balancer изменил этот подход.

Также разработчики добавили функции управления инвестиционным портфелем.Пользователям доступны контролируемые (приватные) пулы и общие пулы.

Сам проект позиционирует себя больше как инструмент для создания сервисов AMM с низкими комиссиями. Идея заключается в создании n-мерных пулов – а пул ликвидности можно размещать не пару токенов, как везде, а больше.

Капитализация нативного токена BAL составляет $79,243,716.

На площадке торгуется впечатляющее количество токенов.

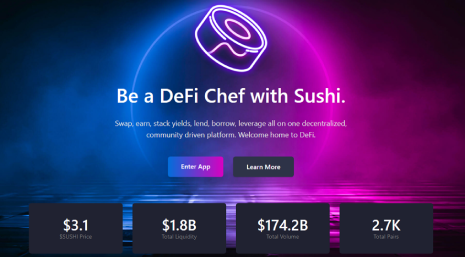

SUSHISWAP

Еще один проект с кулинарным уклоном был создан в 2020 году как форк UNISWAP. Привлекает пользователей тем, что дает хорошее вознаграждение даже тем, кто внес мало активов.

С первой же страницы делается акцент на кулинарную тематику, заявляя, что проект достоин мишленовской звезды. AMM является многоцепочечным, имеет возможность маржинальной торговли, стейкинга, кредитование. Большой выбор токенов. Доступен фарминг и дополнительные способы пассивного заработка, в том числе автоматические стратегии.

Капитализация токена SUSHI $402,083,491.

Лучшие приложения DeFi с низкими комиссиями

Снижение комиссий за сделки – едва ли не главная задача разработчиков. Какие бы высокие доходы они не заявляли, если большая часть уходит на оплату в блокчейне пользователи не пойдут на площадку.

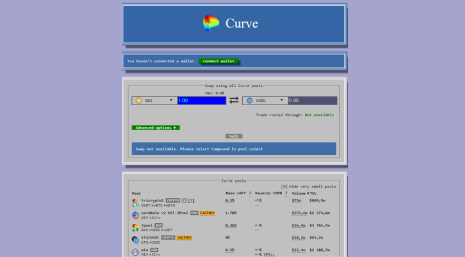

CURVE

Утилитарный дизайн в стиле первой Windows сразу привлекает внимание. Платформа считается сложной для новичков, но привлекает много внимания из-за торговли стейблкоинами. Это снижает риск потерь. В остальном никаких отличий от классических децентрализованных бирж нет.

Нативный токен CRV с капитализацией $992,866,203 также является управляющим.

BINANCE DEX

Binance по праву можно назвать самым развивающимся проектом в мире криптовалют. Централизованная биржа раздвинула рамки и вышла в мир DeFi, создав параллельную сеть Binance Smart Chain.

Интерфейс для профессиональных трейдеров немного пугает новичков, но низкие комиссии и репутация привлекают массу пользователей.

На централизованной версии доступны обмен, классическая, маржинальная и расширенная торговля, стратегии, фарминг, деривативы, кредитование и прямой обмен на одноранговой сети. Из децентрализованной версии доступны создание пары токенов, отслеживание рынка и отправка ордеров. Основная цель разработки – предоставить разработчикам комфортную и простую среду для развертывания собственных проектов.

Желающие попробовать себя в роли трейдера могут воспользоваться тестовым вариантом. При подключении кошелька на него кладется 1 нативный токен BNB.

Низкие сборы реализованы за счет консенсуса Proof of Staked Authority (PoSA).

INJECTIVE

Децентрализованная биржа второго уровня базируется на Cosmos SDK. Платформа позволяет торговать не только спотовыми, но и синтетическими активами. А особенности реализации снижают комиссии и увеличивают скорость.

Годовой калькулятор ставок поможет рассчитать доход. Нативный токен Inj, капитализация $260,336,808.

Самая перспективная биржа DeFi 2021

Среди бирж трудно выбрать самую лучшую, так как на каждой пользователи найдут для себя особенности и способ заработать. Однако есть один проект, который можно считать самым заметным в 2021 году.

Осенью 2020 года появился первый в DeFi агрегатор между децентрализованными и централизованными биржами – Open Ocean. Эта платформа относится к новому понятию – рынку CeDeFi.

По сути это мост между биржами, доступный трейдеру любого масштаба. Здесь всегда можно подобрать лучшие цены, а комиссии минимальны. Проект активно рекламируется BSC как отличная точка входа в экосистему Binance.

Количество токенов, торгуемых на бирже, огромно, и уже при входе пользователю предлагается лучшая цена по выбранной паре.

Доступна реферальная программа, размер вознаграждения – 10% от объема торгов привлеченного трейдера. Последний, в свою очередь тоже не остается в накладе – ему дают скидку 5% на торговые сборы.

Пользователи платят только блокчейнам, с которыми ведут торговлю, а также комиссию за сделки.

Впечатляют и перспективы развития: кроме свопов планируется запустить деривативы, кредитование, страховки, доходность. От себя разработчики Open Ocean планируют создать маржинальную торговлю и интеллектуальное управление капиталом.

Если этот проект развернется во всю мощь, то он обещает стать одним из ведущих игроков рынка DeFi.

DeFi биржи в цифрах

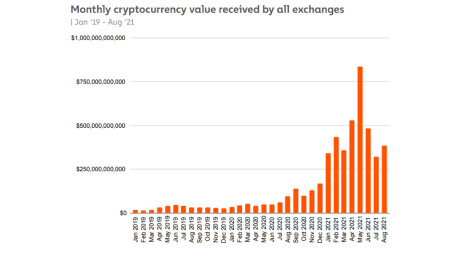

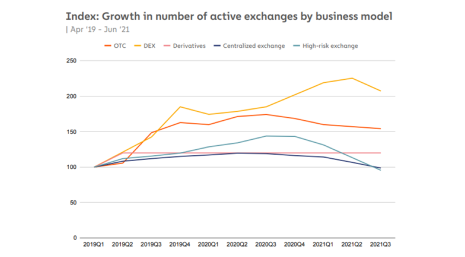

Увидеть состояние рынка DeFi в наглядных графиках позволяет отчет по исследованию ChainAnalisys, проведенному в конце 2021 года. Его результаты переубедят даже скептиков.

Летом 2021 года наблюдался рост рынка. Последовавший за ним спад говорит о повышении конкуренции и консолидации рынка.

Также наблюдается спад роста числа централизованных бирж, а количество децентрализованных проектов на порядок выше. Не все они выживают на рынке децентрализованных финансов, но их число существенно превышает CeX.

Из графика также можно видеть, что увеличивается число платформ торговли деривативами, что неудивительно при существующей волатильности криптовалюты.

Безусловно, децентрализованные финансы и криптовалюта находят все больше последователей и этот экономический феномен уже вряд ли уйдет в небытие.

Список DeFi бирж

Выбор децентрализованной биржи сложен. Главные факторы, на которые стоит обратить внимание:

Репутация и время присутствия на рынке

Крупные игроки защищают свои пулы специальными алгоритмами, поэтому даже уменьшение поставщиков ликвидности не станет фатальным. Кроме того, некоторые молодые проекты вызывают подозрение из-за возможности скама.

Объем заблокированных средств

Говорит о количестве пользователей, доверяющих площадке свои цифровые активы.

Наличие управляющего токена в списке других бирж

Если токен торгуется, значит биржа признана сообществом.

Размер комиссий

Высокие приведут к потере полученных вознаграждений.

APY и APR

Это процентные ставки по заблокированным в пуле средствам, ориентируясь на них вы узнаете размер своего потенциального дохода.

Список обмена биржи

Чем больше токенов и пар торгуется, тем больше выбор и возможности.

Для начинающих трейдеров важна простота входа на рынок и исчерпывающая документация.

Немаловажным показателем является маркетинг площадки. Если она рекламируется последовательно и постоянно, значит создатели заинтересованы в развитии, а не только в сборе денег.

Полный список присутствующих на рынке бирж можно посмотреть на ресурсе coinmarketcap.com/rankings/exchanges/dex/.

Здесь вы можете проанализировать важные показатели, такие как объем торгов, доля рынка, тип биржи и пр.

Заключение

С появлением смарт-контрактов финансовые рынки изменились до неузнаваемости. Такая простая идея позволила перейти на новую модель торгов, избавившись от посредников и ненужных дополнительных трат.

Децентрализация дает несомненные преимущества, делая рынок независимым от манипулирования процессами и активами пользователей. Пока мы наблюдаем только начало и у каждого есть возможность войти как трейдер или сервис.

Если вы выбрали второй путь, ICODA всегда поддержит и поможет. Мы запустим ваш проект, разработав его с нуля, обеспечим успешный маркетинг. И кто знает, может быть именно ваша платформа в скором времени возглавит список топовых децентрализованных бирж.