partilha

As esferas de negócio das finanças digitais e dos activos digitais têm vindo a ganhar cada vez mais força nos últimos anos. Milhares de negócios estão a ser realizados diariamente e, para que funcionem, são necessários pools de liquidez.

Os pools de liquidez permitem processos de verificação de transacções mais rápidos e aceleram todo o processo que envolve o comércio de activos digitais.

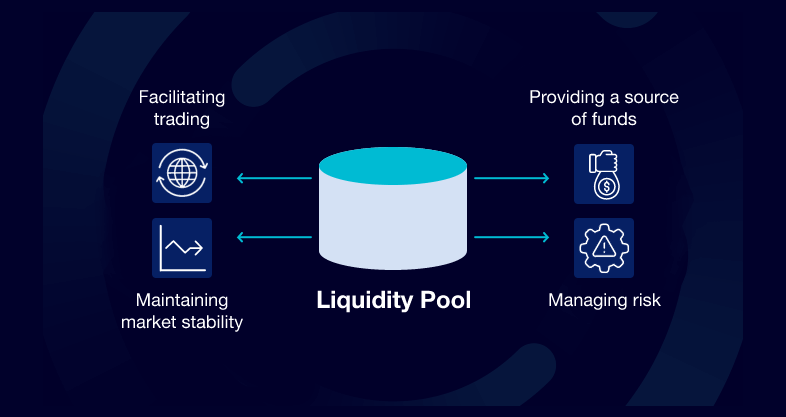

A importância de uma reserva de liquidez

A liquidez refere-se à rapidez e facilidade de conversão de um ativo específico em moeda convencional. Esta caraterística é especialmente relevante no caso das criptomoedas, uma vez que, muitas vezes, se uma criptomoeda tiver um fator de liquidez baixo, isso significa que não é especificamente viável para um comerciante investir numa moeda específica.

Além disso, quando um mercado apresenta baixos níveis de fluidez, isso significa que todo o espaço é menos apetecível para os negociantes e o preço das criptomoedas dispara, ao passo que níveis de fluidez elevados proporcionam bases mais estáveis para a realização de transacções. Quanto mais elevados forem os níveis de liquidez, mais rápido e fácil é negociar de um momento para o outro.

No espaço do comércio convencional, a fluidez da moeda é muitas vezes decidida pelos próprios corretores, enquanto os mercados financeiros digitais são forçados a depender de pools de liquidez ou de amortecedores de crédito para funcionarem sem problemas. A natureza do funcionamento dos pools de liquidez e o que estes proporcionam permite um fluxo estável de fluidez no espaço do comércio eletrónico, tornando as transacções justas e ideais.

O que é necessário para que os Crypto Liquidity Pools funcionem?

O funcionamento de um fundo comum de liquidez é uma questão complexa que requer muitos aspectos e agentes diferentes para funcionar corretamente. Por conseguinte, é essencial compreender por que razão e como funcionam estes serviços para ter êxito na sua utilização.

Há duas rodas dentadas principais neste sistema. Tens de ter em atenção os Automated Market Makers (AMMs) e os Liquidity Providers.

Criadores de mercado automatizados

Estes são a espinha dorsal do comércio de criptomoedas moderno. Funcionam ligando 2 corretores e apresentando-lhes o acordo autoexecutável desejado para a realização de negócios. Além disso, as AMMs também apresentam aos comerciantes dados comerciais e preços de moeda precisos para os ajudar a tomar uma decisão sobre o seu próximo passo.

Fornecedores de liquidez

Esta peça do puzzle é de longe a mais importante, uma vez que se trata de um buffer de crédito com pouca ou nenhuma fluidez. Os credores estão condenados a falir mais cedo ou mais tarde. Além disso, este aspeto dos pools de liquidez é a forma como a maioria dos operadores de criptomoedas obtiveram sucesso nos seus domínios nos últimos anos.

Como proporcionar liquidez e obter lucro com isso?

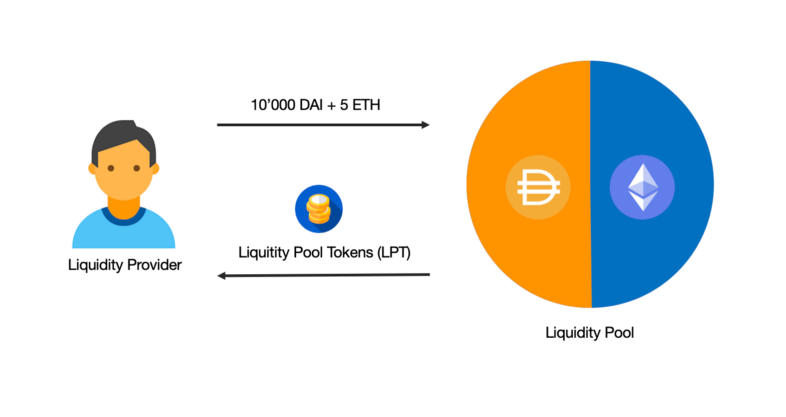

As pessoas que emprestam uma almofada de crédito com os seus recursos para realizar negócios são chamadas de fornecedores de liquidez. Tornar-se um fornecedor de liquidez é bastante simples, mas é preciso pensar muito na forma como o fazes.

Em primeiro lugar, tens de escolher um buffer de crédito conveniente para ti. Este passo é fundamental para o teu sucesso. Tens de encontrar um pool de liquidez que negoceie os activos que não só deténs como também acreditas no seu sucesso.

A seguir, terás de depositar recursos criptográficos num jogo de dealer à tua escolha, numa divisão 50-50. Depois de depositares os fundos, estes ficarão bloqueados num acordo autoexecutável durante o período de tempo que escolheres. Durante este período, não podes levantar os fundos colocados na reserva de liquidez, pelo que deves escolher bem este período. Além disso, enquanto os teus fundos estão bloqueados, serás recompensado com uma parte das despesas comerciais dos negócios feitos com a parte do pool que emprestaste.

Assim que o bloqueio da tua parte da pool for levantado, podes levantar a tua moeda e serás pago em tokens da pool de liquidez.

Os prós e contras dos pools de liquidez

Como qualquer oportunidade de negócio, os amortecedores de crédito têm vantagens e desvantagens inerentes à sua utilização que podem afetar fortemente as tuas possibilidades de sucesso. As principais vantagens dos pools de liquidez são as seguintes:

Racionalização e facilidade de utilização

Qualquer operador de criptomoedas terá experimentado o processo meticuloso que é encontrar um parceiro comercial adequado. Na maioria das vezes, não consegues encontrar um parceiro comercial adequado e tens de regatear para conseguires o que queres. Os pools de liquidez contornam completamente este processo, automatizando-o através de um complexo de bots e processos para tornar a tua experiência rápida e eficiente. Utilizando acordos auto-executáveis, os amortecedores de crédito emparelham-te automaticamente com um comerciante de criptomoedas diferente.

Baixa volatilidade de preços

Uma vez que todos os activos tratados com recurso a pools de liquidez já estão armazenados em contratos inteligentes, não haverá situações em que sejas forçado a pagar o dobro ou mesmo o triplo do custo normal de uma criptomoeda. Com os amortecedores de crédito, os tempos em que os vendedores cobravam preços obscenos desapareceram há muito, em troca de negócios justos e vantajosos. A forma como os amortecedores de liquidez organizam isto é através da utilização de taxas de comércio. Um pool de liquidez vai recolher os dados da Internet sobre o desempenho de uma criptomoeda e o preço médio de venda da moeda e apresentar aos comerciantes preços precisos e vantajosos.

A maior parte das desvantagens dos pools de liquidez resulta da utilização de acordos auto-executáveis. Embora seja a melhor forma de negociar criptomoedas atualmente, os contratos inteligentes têm algumas falhas que podem dissuadir alguns utilizadores. As desvantagens são as seguintes:

Erros em todo o sistema

Embora não sejam comuns, estes problemas tecnológicos podem ter um grande impacto no teu desempenho. Uma vez que um contrato inteligente retém os teus fundos para que a transação se concretize, existe a possibilidade de, se ocorrer um contratempo em todo o sistema, perderes todos os fundos que foram depositados no contrato. Usa os contratos inteligentes com cuidado e precaução. Pode salvar-te de uma grande perda de recursos.

Práticas comerciais fraudulentas

Apesar de os pools de liquidez contornarem os negócios desvantajosos, existe ainda uma forma semelhante de as pessoas te fazerem gastar muito mais do que devias. Por vezes, o acesso concedido aos consumidores num acordo autoexecutável é variável. Pode haver casos em que as regras efectivas do acordo autoexecutável podem ser alteradas de imediato, o que pode implicar a perda total dos fundos do agrupamento.

Quão seguros são os pools de liquidez?

Este é um tema difícil de discutir, uma vez que os pools de liquidez são mais seguros do que a maioria dos serviços do género, mas continuam a ser bastante arriscados quando analisados isoladamente. Os pools de liquidez são mais seguros do que algo como uma carteira de encomendas porque não retêm as tuas criptomoedas durante tanto tempo como as carteiras de encomendas, o que diminui o risco inerente dos contratos inteligentes.

Por outro lado, estes serviços podem ser bastante arriscados para o fornecedor de liquidez, uma vez que os activos armazenados no pool estão completamente fora do seu alcance. Grande parte do fator de risco depende da quantidade de investigação feita pelo fornecedor de liquidez sobre o conjunto específico em que está determinado a depositar fundos. Os comerciantes principiantes ou crédulos podem facilmente perder grandes quantidades dos seus recursos.

Pools de liquidez mais populares

Uniswap

O Uniswap existe desde o final de 2018 e provou ser um pilar entre outros serviços populares de pool de liquidez. Uniswap é um sistema baseado em Ethereum onde podes negociar livremente em ERC-20 com outros corretores.

Equilibrador

O Balancer é outro serviço de fluidez muito popular. Tal como a primeira entrada desta lista, o Balancer é um sistema baseado no Ethereum. O que o distingue da maioria dos outros serviços no seu espaço é o facto de o Balancer ter opções de personalização da memória intermédia de crédito mais estabelecidas e robustas.

Curva

E por último, mas não menos importante, uma plataforma baseada em Ethereum, Curve Finance, apresenta uma oportunidade única no espaço de fluidez para os comerciantes participarem no comércio de stablecoin.

Uma história longa e curta

Os pools de liquidez provaram a sua utilidade no mercado descentralizado e, muito provavelmente, serão um pilar durante algum tempo. A tecnologia de ponta que permite a realização de trocas à velocidade da luz é difícil de igualar no espaço comercial moderno. Por conseguinte, um comerciante que invista tempo e esforço diligentes nesta esfera verá certamente bons resultados no final do dia.