partilha

De acordo com o serviço de monitorização de criptomoedas CoinMarketCap, existem mais de 140 protocolos DAO no momento em que este artigo foi escrito. Praticamente todas as áreas da blockchain, desde as DEXes às NFTs e ao metaverso, estão cada vez mais orientadas para a governação aberta.

Neste artigo, vamos analisar as maiores plataformas DAO que utilizam a tecnologia blockchain e os seus tokens que dão direito de voto aos seus detentores.

O que é um DAO?

Escrevemos extensivamente sobre o que são DAOs e o papel que desempenham no ecossistema Web3 nos artigos relacionados. Lê-os se quiseres saber mais sobre o funcionamento dos DAOs. Descreve aqui brevemente os elementos essenciais do modelo técnico.

Uma Organização Autónoma Descentralizada ou DAO é uma plataforma blockchain que é gerida de forma descentralizada por uma comunidade.

Basicamente, apenas as plataformas DAO podem ser verdadeiramente descentralizadas. Porque é que os outros protocolos não o podem ser? O problema é que as plataformas de blockchain, como a rede Ethereum ou a BNB Chain, permitem-te criar DApps descentralizados e os teus próprios contratos inteligentes com base neles. Um contrato inteligente é um programa de computador transparente que executa instruções predefinidas. É possível criar aplicações descentralizadas autónomas (DApps) que funcionam por conta própria, como protocolos para empréstimo de criptomoedas, plataformas de apostas, mercados NFT e muito mais.

Quando os criadores do Ethereum fazem alterações ao contrato inteligente, os mineiros têm de as aceitar. Mas com os contratos inteligentes personalizados, tudo é diferente: os programadores podem alterar o código fonte à sua vontade e sem o conhecimento dos utilizadores, o que torna as DApps efetivamente centralizadas, apesar de se basearem numa blockchain descentralizada.

Juntamente com a estrutura hierárquica inerente às organizações tradicionais, os projectos DAO oferecem um modelo peer-to-peer em que todos os participantes têm direitos de voto iguais e podem influenciar igualmente as decisões da comunidade.

O que é um Token DAO?

A criptomoeda de uma Organização Autónoma Descentralizada é designada por token de governação ou token DAO. A principal função destas criptomoedas é que são utilizadas para a governação descentralizada do protocolo blockchain e dão aos seus detentores o direito de voto. O conceito de DAO pressupõe que os participantes no ecossistema invistam nos tokens nativos de uma determinada plataforma para votar numa proposta apresentada pela comunidade. A decisão sobre o futuro da plataforma é tomada por todos os membros da comunidade e não por um círculo restrito de indivíduos que só podem agir no seu próprio interesse.

Top Tokens DAO

Existem vários projectos DAO no mercado das criptomoedas, mas poucos deles conseguiram competir adequadamente com as plataformas líderes do ecossistema financeiro descentralizado (DeFi).

Para garantir um mecanismo justo de gestão de redes descentralizadas, os criadores emitem criptomoedas DAO cujos proprietários podem participar na votação e, assim, no desenvolvimento da plataforma, agindo no interesse da comunidade. Trata-se de uma abordagem lógica: afinal de contas, o desenvolvimento do projeto afecta diretamente o custo das moedas DAO, pelo que o cenário de os detentores agirem em seu próprio prejuízo é praticamente eliminado. Aqui estão os 10 principais tokens DAO.

Uniswap (UNI)

O Uniswap é o principal protocolo AMM e DEX na rede Ethereum lançado em 2018. Os utilizadores da bolsa descentralizada permitem trocas atómicas dentro de uma cadeia de blocos específica. O Uniswap tornou-se o primeiro e maior protocolo DEX no Ethereum a operar com base no princípio de um criador de mercado automatizado DAO.

Inicialmente, a Uniswap oferecia apenas uma função de troca e de mineração de liquidez, mas não tinha tokens nativos. Apenas dois anos após o seu lançamento, a Uniswap tornou-se uma organização autónoma descentralizada, e os criadores emitiram tokens UNI que distribuíram como um lançamento aéreo subsequente aos utilizadores Ethereum que tinham trocado pelo menos uma vez na Uniswap DEX. Isto levou o protocolo a um novo nível de desenvolvimento e ofereceu a governação DeFi à comunidade criptográfica.

O Uniswap tem sido o protocolo AMM líder entre todas as bolsas de finanças descentralizadas (DeFi), mas deu lugar a outra plataforma, a Curve. A própria UNI, no entanto, é a líder de capitalização de mercado entre os tokens DAO.

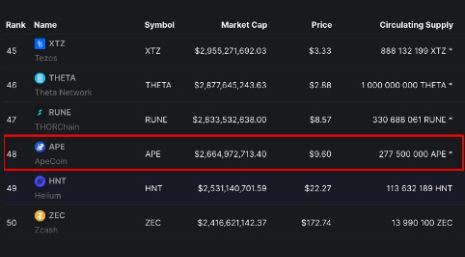

ApeCoin (APE)

APE é um token nativo emitido pelo Yoga Labs, o criador de uma das mais famosas e caras colecções NFT chamadas Bored Ape Yacht Club (BAYC) e também Mutant Apes. A ficha foi entregue gratuitamente aos detentores de NFT destas colecções. Os detentores do APE Token gerem o ecossistema e determinam como são utilizados os fundos do fundo ApeCoin DAO (criado especificamente para o desenvolvimento do projeto).

Apesar de o token APE ter sido lançado apenas recentemente, com o lançamento oficial em abril de 2022, ele imediatamente entrou na posição de um dos 50 principais tokens por capitalização e se tornou um dos maiores tokens DAO. Atualmente, a Apecoin é o segundo maior token DAO em termos de capitalização.

62% da emissão de tokens APE serão atribuídos ao fundo ApeCoin DAO para apoiar iniciativas comunitárias e contribuir para o desenvolvimento do projeto. Foi emitido um total de 1.000.000.000 de ApeCoins. Quase imediatamente após o lançamento aéreo, o token foi negociado nas principais bolsas de valores, como Binance, Coinbase, FTX e Kraken.

Criador DAO (MKR)

MKR é um token de governação emitido pelos criadores da MakerDAO e do Maker Protocol na cadeia de blocos Ethereum. A MakerDAO é um protocolo de empréstimo em que os utilizadores pedem e emprestam criptomoedas apoiadas por activos digitais. A plataforma lidera o número de activos bloqueados (TVL) entre todos os protocolos DeFi, de acordo com a DeFi Llama, e o valor em si ultrapassa os 10 mil milhões de dólares.

A maior stablecoin descentralizada DAI é emitida na plataforma MakerDAO. O token DAI é descentralizado, pois é apoiado pela criptomoeda Ethereum.

Os utilizadores bloqueiam as suas moedas ETH numa proporção de cerca de 1,5:1 para gerar DAI. Ninguém tem acesso central às moedas de garantia. Todas as operações são realizadas através de um contrato inteligente e os participantes no ecossistema interagem diretamente uns com os outros. Originalmente, a ETH era utilizada para emitir DAI, mas depois os criadores adicionaram outros activos digitais que podem ser depositados como garantia para que um utilizador possa obter stablecoins.

Além disso, a DAI é uma stablecoin algorítmica. O protocolo funciona inteiramente com base num contrato inteligente, pelo que nenhuma empresa intervém no processo de fornecimento de tokens, como é o caso do Tether (USD) e da USD Coin (USDC), que são emitidos pelo emissor centralizado do Tether e do Circle, respetivamente.

Outra diferença fundamental é que a comunidade pode participar diretamente na gestão da MakerDAO. Os emissores de Tether e Circle são obrigados a cumprir rigorosamente as regras prescritas pelos reguladores e a seguir as suas instruções.

Aave (AAVE)

Aave é o segundo protocolo de empréstimo no ecossistema DeFi em termos de capitalização de mercado e também o terceiro em TVL, depois de MakerDAO e Curve Finance.

A plataforma baseia-se na cadeia de blocos Ethereum e oferece um sistema de governação descentralizado em que a Aave é gerida pelos membros da DAO. O protocolo foi lançado em 2017 e era originalmente conhecido como ETHLend, mas em 2018 a equipa rebranded e renomeou a plataforma.

O Aave permite aos utilizadores adicionar activos a pools de liquidez ou a pools de empréstimos. Os credores recebem juros por emprestarem os seus activos digitais e os devedores podem pedir empréstimos utilizando o contrato inteligente do protocolo, fornecendo criptomoeda como garantia. As moedas e os tokens nos conjuntos de empréstimos são protegidos por um mecanismo de liquidação. No caso de um declínio no ativo colateralizado, este é libertado para pagar a dívida e os juros acumulados do período em curso.

Curva (CRV)

A Curve Finance é a principal bolsa descentralizada em termos de ativos bloqueados no protocolo (~ $ 9,7 bilhões), atuando como um criador de mercado automatizado (AMM) e foi fundada em 2020. A plataforma centra-se principalmente em stablecoins. A Curve oferece swaps de stablecoin e mineração de liquidez aos utilizadores em várias redes de blockchain.

Após o lançamento em agosto do mesmo ano, a Curve começou a operar como uma plataforma DAO e, consequentemente, o token Curve DAO foi lançado com o nome CRV. A caraterística especial do Curve é que a plataforma pode ligar vários contratos inteligentes baseados na solução Aragon, que também foi lançada com base no Ethereum.

Para além de pools de negociação e liquidez, a Curve oferece também um ecossistema DAO, no âmbito do qual os detentores de tokens CRV com governação nativa podem votar em propostas da comunidade da plataforma e influenciar diretamente o seu desenvolvimento.

O Curve DAO é um dos líderes de mercado em termos de número de redes blockchain suportadas: a plataforma funciona em Ethereum, Polygon, Avalanche, Fantom, Arbitrum, Gnosis, Optimism, Harmony e Moonbeam.

Dash (DASH)

Embora este projeto DAO não seja um projeto no sentido clássico e nem sequer tenha o seu próprio contrato inteligente, foi um dos primeiros a introduzir um modelo de governação descentralizado.

O Dash foi lançado em janeiro de 2014 como um fork do Litecoin, que ironicamente é um hard fork do Bitcoin. Originalmente, o projeto era conhecido como XCoin. De facto, os organizadores mudaram o nome do projeto duas vezes: primeiro, a XCoin passou a chamar-se Darkcoin e depois Dash. A última mudança de nome teve lugar em 2015.

O Dash é único no facto de a plataforma oferecer uma rede de dois níveis com um mecanismo de consenso híbrido: Proof-of-Work em um nível e Proof-of-Stake (PoS) no outro. O protocolo em si é baseado no algoritmo PoW original conhecido como X11. O Dash também introduz os masternodes, que são supernós privilegiados, pela primeira vez. Graças aos masternodes, os utilizadores têm acesso a funcionalidades avançadas, tais como:

- InstantSend: envia pagamentos instantâneos

- PrivateSend: envia pagamentos anónimos.

O Dash usa um mecanismo de mistura que agrupa as transacções e depois as distribui por endereços, de modo a que as carteiras dos remetentes e dos destinatários não possam ser localizadas.

O projeto Dash foi pioneiro num modelo de gestão de projectos descentralizado semelhante ao das organizações autónomas descentralizadas: 10% das moedas mineradas são alocadas para financiar futuras propostas que a comunidade apresentar.

Composto (COMP)

Compound é outro protocolo de empréstimo que te permite receber e conceder empréstimos apoiados por criptomoedas na blockchain Ethereum. Ao mesmo tempo, os credores na plataforma Compound recebem recompensas adicionais na forma de tokens DAO chamados COMP, além dos juros acumulados.

Os detentores de tokens podem votar nas propostas apresentadas, participando assim no desenvolvimento do ecossistema. Além disso, os tokens nativos da plataforma podem ser obtidos não só por aqueles que emprestam, mas também pelos utilizadores que pedem emprestado.

O Protocolo Composto foi fundado em 2017 e lançado em 2018. Apesar de ter sido lançado num momento inoportuno para o mercado das criptomoedas, a empresa conseguiu atrair um grande fundo de capital de risco, lançar o projeto com êxito e torná-lo um dos principais protocolos do ecossistema DeFi. O Compound é atualmente um dos 10 maiores projectos DAO, ocupando o 7º lugar com um TVL de mais de 4,4 mil milhões de dólares.

Decred (DCR)

Decred é um protocolo de cadeia de blocos concebido para permitir uma governação aberta. Uma caraterística notável deste projeto DAO é que a própria comunidade aprova todas as transacções e alterações ao protocolo e que o mecanismo se baseia na arquitetura original da rede Bitcoin. O objetivo da Decred é eliminar o monopólio da governação da cadeia de blocos.

O protocolo fornece um mecanismo de negociação de rede híbrido, incluindo a atribuição de direitos de voto: PoW e PoS com contratos inteligentes. Os detentores de tokens participam na votação e na governação da plataforma, independentemente do algoritmo de consenso utilizado.

0x (ZRX)

Ox é um protocolo de infra-estruturas fundado em 2016. A plataforma oferece uma gama de contratos inteligentes para negociar tokens ERC-20. É uma das primeiras bolsas descentralizadas a funcionar com sucesso até à data.

Os tokens DAO chamados ZRX são utilizados para participar na gestão da plataforma. Qualquer detentor de token pode submeter e votar em propostas de outros participantes no ecossistema para alterar a forma como o protocolo 0x funciona. Em 2019, a equipa da plataforma decidiu alterar a tokenomics ZRX e propor uma nova iniciativa: uma vez adoptada, os detentores de tokens poderiam delegar a sua participação nos criadores de mercado, mas manteriam os direitos de voto.

Synthetix (SNX)

Synthetix é o principal protocolo DeFi que libera versões tokenizadas de ativos tradicionais. Esta plataforma foi também a primeira a introduzir o termo "activos sintéticos".

Atualmente, são transaccionados dólares americanos e euros na plataforma, mas é provável que a lista de activos se expanda no futuro. Além disso, este protocolo é o primeiro criador de mercado automatizado a emitir e negociar derivados de criptomoeda na cadeia de blocos. Estes são futuros perpétuos descentralizados. A Synthetix dispõe de um conjunto agregado de liquidez fornecido pelas principais plataformas, como a Uniswap e a Curve.

O Synthetix foi lançado em 2017 e, tal como alguns dos outros projectos da nossa lista, tinha originalmente um nome diferente - Havven (HAV). O token nativo SNX é utilizado como garantia para a emissão de activos Synthetix, para staking e também como um token criptográfico DAO para participar na gestão de projectos através de contratos inteligentes.

Embora a Synthetix seja um dos 10 principais tokens DAO, a sua plataforma é significativamente inferior a outros projectos em termos de TVL, que é pouco mais de 500 dólares. Isto deve-se provavelmente ao pequeno número de activos: um total de 10 activos digitais são negociados na plataforma. Além disso, a bolsa cobra comissões bastante elevadas pelas trocas de fichas, mesmo em comparação com as DEX - 0,55%.

Conclusão

Neste artigo, discutimos os melhores projectos de criptografia DAO que se tornaram, com razão, as principais plataformas no espaço criptográfico e as favoritas da comunidade criptográfica. A comunidade DAO tem todas as oportunidades para demonstrar as vantagens das organizações autónomas descentralizadas em relação a um modelo de gestão centralizado. Mas lembra-te de que surgem regularmente novos projectos que podem constituir uma concorrência formidável para estes projectos no futuro.

Por outras palavras, a presença de activos criptográficos nos cofres das empresas que listámos e a sua posição na lista dos principais produtores de tokens DAO não é uma garantia de sucesso. O mercado está em constante mudança, e as organizações autónomas descentralizadas terão de provar o seu valor ao longo do tempo e enfrentar uma forte concorrência antes de se juntarem a mastodontes como a Bitcoin e a Ethereum.

O mais provável é que só sobrevivam alguns projectos que tenham aplicações no mundo real. Durante as tendências criptográficas, muitos projectos e os seus clones angariam fundos, mas em tempos de correção, os projectos "fictícios" que não têm valor real são eliminados.

A conclusão é simples: o facto de uma determinada empresa ser um dos principais projectos DeFi e ter uma elevada capitalização bolsista não é garantia de que continue a ser o caso no futuro, pelo que deves sempre fazer a tua própria investigação antes de investir em activos cripto.

Em que tokens criptográficos DAO investes? Escreve-nos!