シェア

DeFiエコシステムは、ユーザーが暗号資産を取引できるだけでなく、コインを貸し出すことで簡単に受動的な収入を得ることができるため、近年高い需要があります。この記事では、暗号レンディングについて、どこでどのように最高の金利を見つけるか、そしてどのようにレンディングを始めるかについてお話します。

DeFiレンディングに参入

伝統的な金融の世界では、人々は注文を通じて互いに取引を行う。あるトレーダーが注文を出すと、取引が成立するためには、別のトレーダーがそれを受け入れなければならない。人々はお金を普通預金口座に預けておき、銀行や他の金融機関がその口座からお金を取り出して使用する。

このようにして人々が取引する資金は、銀行や証券会社(この場合はマーケット・メーカーと呼ばれる)によって保管される。マーケット・メーカーは、人々が取引するための資金(流動性とも呼ばれる)を提供することで、取引を可能にする。伝統的な銀行取引では、CeFi(Centralized Finance)と同様に、銀行口座を持つことは、多くの場合、身分証明書の開示(KYC)を伴う。

非中央集権型金融は、スマートコントラクト(事前に定義された特定の条件が満たされた後に、定義された一連の操作(例えば、設定されたコインの一定量を設定されたウォレットアドレスに送金する)を実行する自動化されたアルゴリズム)に基づいている。スマートコントラクトに必要なのは「人」ではなく、リソース、条件、トリガーだ。DeFiでは、完全に匿名性を保ちながら、あなた一人であなたの資産に何が起こるかを決めることができる。

DeFiの違い

従来の銀行やCeFiとは異なり、DeFiの資金は流動性プールに直接保管され、そこで取引も行われる。スマートコントラクトは資金にアクセスするために銀行やブローカーからの許可を必要としない。

DeFiでは、他の人と取引したい場合、事前にスマートコントラクトに資金を貸してくれる第三者が必要だ。そのような人を流動性提供者(LP)と呼ぶ。DeFiのプロトコルに流動性を提供し、あなたの資金で行われた取引から手数料を徴収することで、彼らは利息を得ることができる。そして一番の利点は、誰でも流動性提供者になれるということだ。必要なのは、特定のトレーニング・ペアでほぼ同額の暗号通貨だけである。

クリプト・レンディングとは何か?

Cryptoレンディングとは、スワップ、DEX、その他のサービスなどのDeFiプロトコルにコインを貸し出すことである。利用者側としては、従来の銀行にお金を預けるのと同じようなものだが、より柔軟性が高く、何倍もの利益をもたらしてくれる。

DeFiレンディングを検討する理由

クリプトレンディングを受動的な収入源として検討する主な理由は2つある。

DeFiでは、ほとんどの暗号レンディング・プラットフォームで提供される金利は、伝統的な普通預金口座を使用して不換紙幣で稼ぐことができるものの何倍もある。例えば、不換紙幣の銀行が~0,5%のAPY(Annual Percentage Yield)を提供するのに対し、DeFiの年利は雨の日には5~8%、時には90%以上に達することもある。年利300~400%を提供するプロトコールさえあるが、そのようなプロトコールは、もしあるとしても、慎重にアプローチするのがベストである。

クリプト・レンディング・プラットフォームが提供する利便性は疑う余地がない。銀行口座を作り、それに関連するお役所的な手続きや不便さ、全体的なプライバシーの欠如を我慢する必要はもうない。必要なのは暗号通貨ウォレットとその上にあるコインだけだ。今すぐDeFiプラットフォームにコインを貸し出し、利回りを稼ごう。

トークンの保有者が確実に資産を取り戻せるようにするために採用されている慣行のひとつに、過剰担保というものがある。これは、ボラティリティやその他の不利な状況を緩和し、資金が最初の貸し手に確実に返却されるようにするためです。

CefiとDeFiの暗号通貨レンディング:どちらが優れているか?

分散型金融はスマートコントラクトに基づいているが、「ハイブリッド」な構造を持つ暗号取引所もある。他のDEXと同じように取引や融資機能を提供するが、規制を遵守し、資金を保管し、KYCを行う必要がある。この分野はCeFi(Centralized Finance)と呼ばれる。CeFiとDeFiレンディングのどちらが「優れている」という明確な答えはないが、いくつかの重要な違いがある。

親権

まず、カストディ・システムだ。前述したように、DeFiは資金がすべて流動性プールに保管され、利用者はコンピュータ・アルゴリズムを信じて取引を実行する空間である。

一方、CeFiはまだ暗号通貨の世界の一部ではあるが、ブローカーの領域であり、あなたのデジタル資産をあなたの代わりに保管し、使用することを信頼する企業である。DeFiの世界は依然として熱狂的な暗号信者のための場所だが、CeFiのプラットフォームにも興味深いものがある。すなわち、複数のブロックチェーンへの対応と、不換紙幣のためのさまざまなオプションだ。

貸出金利

貸出金利に関しては、DeFiプロトコルはしばしば低いリスクとリターンの比率を示す。通常、DeFiで最高の利回りを提供するのはステーブルコインであり、それは流動性の源泉として人々が通常求めるものだからだ。一方、ビットコインのような主要な暗号通貨は、DeFiでかなり低い報酬を提供している。

CeFiレンディングプラットフォーム(NexoやCelsiusなど)は、より高い金利を提供することで知られている。DeFiとは異なり、中央集権型のレンディング・プロトコルは、ビットコインやその他の主要なコインに対して25%からを提供しています。また、そのリターンはより安定しており、より高い安全性があります。しかし、CeFiレンディングはレート制限の対象となり、そのようなプラットフォームは規制され、中央集権化されています。

自分の身元を確認し、自分のデジタル資産をプラットフォームに託す覚悟があるか(一方で、自分が負担していない資金の不正使用についてはプラットフォームに責任を負わせる)、それとも自分のトークンを完全に管理しながら、自分が負うかもしれないリスクについても全責任を負いたいか(DeFiエコシステムの場合)、どちらを選ぶかは自分次第だ。

DeFiレンディングのリスク

DeFi融資のリスクには主に3つの側面がある:

永続的な損失

一定期間コインを貸し出すと、市場が上下し、その価値に影響を与える可能性があります。期間が終了した時点で、換金されるコインの枚数は最初に預けたものよりも多いかもしれませんが、その価値は下がっている可能性があります。このリスクを軽減するためには、貸し出したいコインの市場を調査し、コインの成長の方向性に自信を持つ必要があります。

スマート・コントラクトの脆弱性

スマート・コントラクトも例外ではない。万が一、バグやエクスプロイトが暴露された場合、資金へのアクセスが著しく損なわれたり、失われたりする可能性さえある。それを防ぐには、使用しているプラットフォームが信頼できるものであることを確認してください。

詐欺

他の金融ツールと同様、融資プラットフォームも詐欺目的で利用される可能性があります。詐欺を見分ける方法を知り、利用を検討しているプラットフォームが詐欺でないことを確認してください。

最高のCeFiレンディング・プロトコル

最近では、中央集権型だけでなく分散型の貸金プラットフォームも多数あり、競争力のある金利を多くの追加機能とともに提供している。いくつか見てみよう。

最高のCeFiレンディング・プラットフォーム

摂氏

セルシオは人気の集中型融資プラットフォームである。その主な焦点は、暗号保有物を担保にした不換紙幣ローンである(ただし、ユーザーは米ドルとステーブルコインのみを借りることができる)。

ネクソ

Nexoは広く信頼されているCeFiプラットフォームで、ユーザーは多くの暗号通貨をクロスチェーンで貸し出し、利息を得ることができる。また、USDやステイブルコインを借りることもできる。

ブロックファイ

米国を拠点とするBlockFiは、暗号通貨貯蓄口座で利子を得ることができる。また、暗号通貨を担保にした不換紙幣ローンも提供している。

借りられるのは米ドルかステーブルコインだけであることに注意。

双子座の稼ぎ頭

Gemini Earnは、世界有数の中央集権型暗号取引所であるGeminiによる暗号レンディング・プラットフォームです。

Gemini Earnが他のプラットフォームと異なる点の1つは、認定された機関のみに資金の借り入れを提供している点である。一般ユーザーは、Geminiを使用して保有する暗号を担保に借入を行うことはできない。もう一つの顕著な違いは、Gemini Earnがニューヨーク州で運営されていることであり、これは他のほとんどの暗号レンディングプラットフォームについて言える以上のことである。

最高のDeFiレンディング・プロトコル

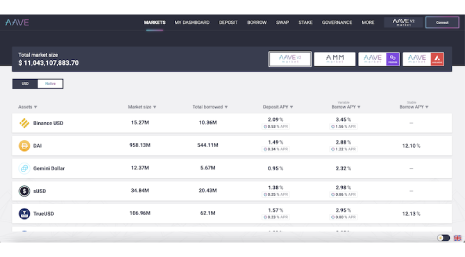

アーヴェ

DeFi暗号レンディングといえば、Aaveが有名だ。これは、イーサリアムベースの資産のマルチアセット貸し借りを提供する、これまでで最大のレンディング・プロトコルである。また、ネイティブコインであるAAVEでユーザーの暗号保有を保証している。

以前はETHLendとして知られていたAaveは、ネイティブ・トークンであるAAVEを活用している。AAVEはガバナンスに使用され、報酬と引き換えに不足イベントに対する保険として賭けられる。また、AMMマーケットとフラッシュローンも提供している。

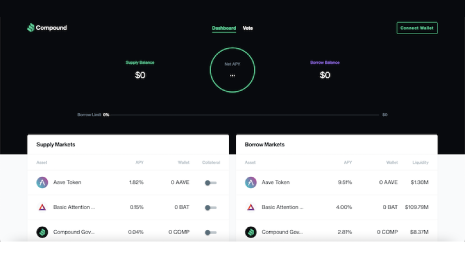

コンパウンド

Compound Financeは、私たちが知っているDeFiレンディングのパイオニアであり、今でも重要なプラットフォームの1つである。また、独自のガバナンス・トークンであるCOMPを持つ最初のレンディング・プロトコルとしても知られている。ここでは、多数のイーサリアムベースの資産に対して利息を得ることができ、また、オーバー担保を通じて暗号を借りることもできる。

複利アルゴリズムは、各資産の借入需要に基づいて金利を継続的に調整する。

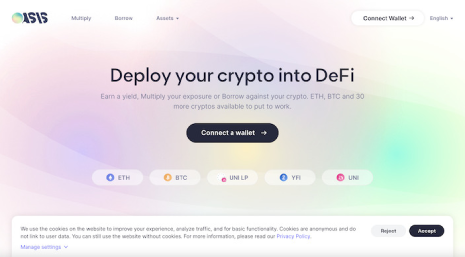

メーカー

Maker Foundationは、最も人気のある分散型USDペッグ安定コインであるDAIの本拠地です。このプラットフォームはまた、トークンを中心に構築されたパーミッションレス・レンディング・プラットフォームを特徴としている。オアシスと呼ばれる社内のイーサリアムベースの流動性プールを使用して、ユーザーはDAIを鋳造し、プロトコル上で直接借りることができます。借り入れには、イーサリアム・ブロックチェーン上の~20の暗号通貨のうちの1つでポジションをオーバー担保する必要があります。

メーカー・プロトコルには、DAI預金者に金利を支払う有利子要素もあり、これはDAI貯蓄率(DSR)と呼ばれる。