Die 85-Milliarden-Dollar-Frage, die jeder DEX-Gründer beantworten muss

Sie haben das Team zusammengestellt. Sie haben die Startfinanzierung gesichert. Ihr Whiteboard ist übersät mit technischen Diagrammen für die nächste Generation des Perpetual DEX, der die zentralisierten Börsen endlich entthronen wird.

Doch noch bevor Sie eine einzige Zeile Code schreiben, stehen Sie vor einer strategischen Weggabelung, die alles bestimmen wird: Verbringen Sie die nächsten zwei Jahre damit, eine Festung aus proprietärer Technologie aufzubauen, oder starten Sie in sechs Monaten mit maximaler Marketingpower und massiven Token-Anreizen?

Wenn Sie sich falsch entscheiden, werden Sie entweder Ihr Vermögen auf der Jagd nach nicht nachhaltigem Wachstum verbraten oder Jahre damit verbringen, ein technisch perfektes Produkt zu entwickeln, das niemand nutzt.

Die These: Erfolg besteht nicht darin, die "richtige" Strategie zu wählen. Es geht darum, den Weg, der zur DNA Ihres Teams, zu den Ressourcen und zum Markttiming passt, fehlerfrei umzusetzen - und dann zu wissen, wann man sich weiterentwickeln muss.

Das neue Schlachtfeld: Warum der ewige DEX-Krieg jetzt wichtig ist

Die Kriege im Spothandel sind vorbei. Die AMMs haben gewonnen, die Liquidität ist auf mehr als 200 Protokolle verteilt und das gesamte Modell ist für jeden, der heute ein neues Geschäft aufnimmt, irrelevant geworden.

Der eigentliche Kampf hat sich auf die Derivate verlagert.

Die Zahlen sprechen eine deutliche Sprache: Das Verhältnis zwischen DEX- und CEX-Kassavolumen kletterte allein im 2. Quartal 2025 von 0,13 auf 0,23. Noch wichtiger ist, dass das Volumen der Perpetual DEX im selben Quartal 898 Milliarden Dollar überstieg, während die CEX-Derivate um 3,6 % schrumpften. Der Marktanteil der Perpetual DEXs im Vergleich zu den zentralen Handelsplätzen hat sich in nur 12 Monaten von 4,5 % auf über 10 % verdoppelt.

Dies ist kein inkrementelles Wachstum. Es handelt sich um eine grundlegende Umstrukturierung des Marktes.

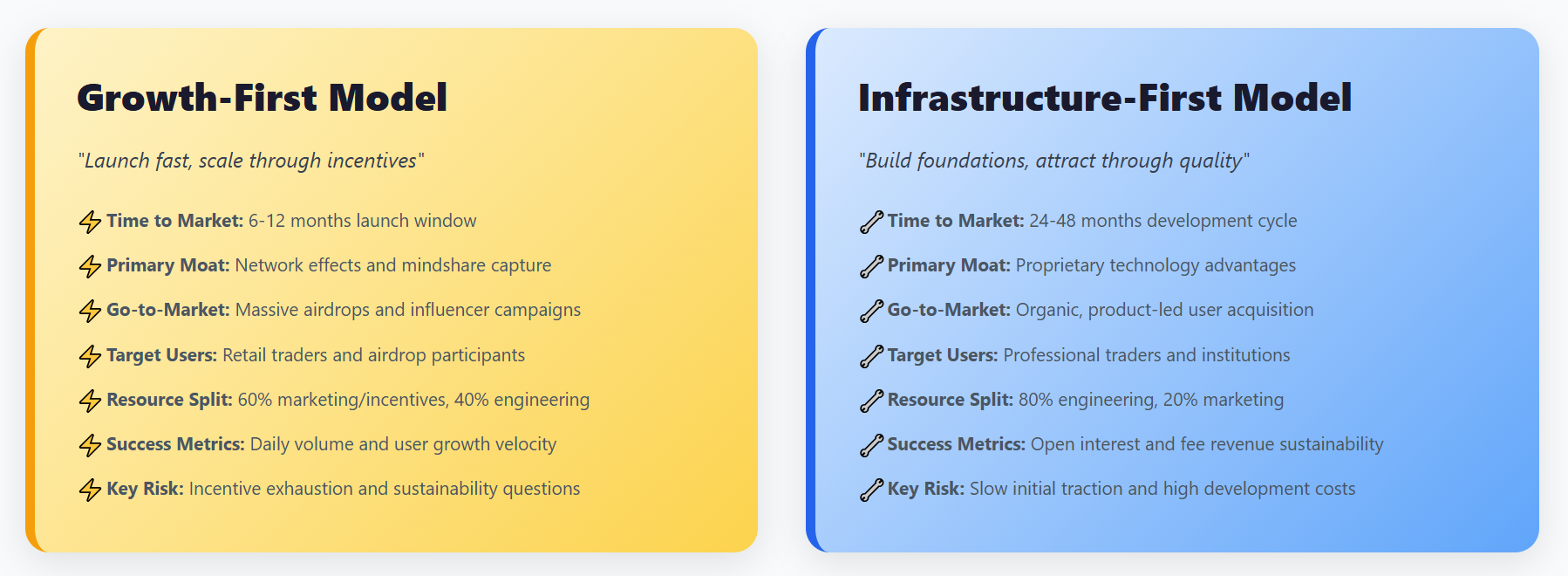

Definition der Dichotomie: Zwei Philosophien, zwei Spielbücher

Das Growth-First-Modell legt den Schwerpunkt auf die schnelle Gewinnung von Nutzern und die Eroberung von Marktanteilen durch massive Token-Anreize, Influencer-Marketing und virale Produktfunktionen. Starten Sie schnell auf etablierten Ketten, nutzen Sie die vorhandene Liquidität und messen Sie den Erfolg an der Volumengeschwindigkeit und den sozialen Erwähnungen.

Das "Infrastructure-First"-Modell legt den Schwerpunkt auf die Entwicklung eigener, vertretbarer Technologien - kundenspezifische Blockchains, neuartige Konsensmechanismen und eine Leistung, mit der die Konkurrenz nicht mithalten kann. Wir zielen auf anspruchsvolle Händler durch hervorragende Produkte ab und messen den Erfolg an der Betriebszeit, der Latenzzeit und den nachhaltigen Gebühreneinnahmen.

Die strategische Dichotomie auf einen Blick

| Dimension | Wachstum-First (Aster) | Infrastruktur-First (Hyperliquid) |

|---|---|---|

| Zeit bis zur Markteinführung | 6-12 Monate | 24-48 Monate |

| Primärer Graben | Netzwerkeffekte, Mindshare | Proprietäre Technologie |

| Go-to-Market | Massive Luftabwürfe, Influencer-Kampagnen | Organisch, produktorientiert |

| Zielbenutzer | Einzelhandels-Spekulanten, Landwirte mit Luftabwurf | Professionelle Händler, Institutionen |

| Ressourcen-Zuweisung | 60% Marketing/Anreize, 40% Technik | 80% Technik, 20% Marketing |

| Erfolgsmetrik | Tägliches Volumen, Geschwindigkeit des Nutzerwachstums | Offenes Interesse, Nachhaltigkeit der Gebühreneinnahmen |

| Primäres Risiko | Erschöpfung der Anreize, Wash Trading | Langsame Anfangstraktion, hohe Entwicklungskosten |

Growth-First Deep Dive: Der Aster Blitzkrieg

Aster hat seinen Marktanteil nicht nach und nach aufgebaut. Es kam im September 2025 mit einem koordinierten Angriff auf den Markt, der jede andere DEX-Einführung im Vergleich dazu zaghaft aussehen ließ.

Das Spielbuch: Viralität in großem Maßstab entwickeln

Die Grundlage dafür waren strategisches Timing und die Nutzung des Ökosystems. Aster ging aus einer Fusion von APX Finance und Astherus hervor und kombinierte eine funktionale Handelsinfrastruktur mit der Aggregation von Liquidität. Anstatt von Grund auf neu zu bauen, hat das Team bestehende Komponenten umbenannt und mit einer noch nie dagewesenen Anreizschicht versehen.

Die Ergebnisse? Innerhalb der ersten Woche nach dem Start stieg der ASTER-Token um mehr als 2.000%, die Marktkapitalisierung erreichte 3,8 Milliarden Dollar und die Plattform registrierte innerhalb von 24 Stunden 330.000 neue Wallet-Adressen. In der Spitze überstieg das tägliche Handelsvolumen 85 Mrd. $ - und übertraf damit kurzzeitig den gesamten etablierten DEX-Sektor.

Das war kein Glück. Das waren bewusste architektonische Entscheidungen, die auf maximale Geschwindigkeit ausgelegt waren:

Multi-Chain-Aggregation: Anstatt eine eigene Kette zu erstellen, setzte Aster die BNB Chain, Arbitrum, Ethereum und Solana gleichzeitig ein. Dies beseitigte die Reibungsverluste bei der Überbrückung und ermöglichte den sofortigen Zugang zu vorhandener Liquidität in Milliardenhöhe. Markteinführungszeit: sechs Monate gegenüber drei Jahren bei Hyperliquid.

Produktaufhänger, die für Schlagzeilen sorgen: Die Plattform bot eine 1001-fache Hebelwirkung im "Einfachen Modus" - eine Zahl, die bewusst gewählt wurde, um für Aufsehen und Medienberichterstattung zu sorgen. Konkurrenten boten 20x, 50x, vielleicht 100x. Aster machte die Hebelwirkung selbst zu einer Marketingwaffe.

Renditeträchtige Sicherheiten: Die Nutzer konnten gestapelte BNB (asBNB) als Marge hinterlegen und so während des Handels 5-7% Basisrendite erzielen. Dieses "Handeln und verdienen"-Modell schuf ein überzeugendes Wertangebot, mit dem sich Aster in einem überfüllten Markt abhob.

Die Waffe: Der CZ-Effekt

Jeder taktische Vorteil verblasst im Vergleich zu Asters strategischer Meisterleistung: die ausdrückliche Unterstützung von Changpeng "CZ" Zhao, dem Gründer von Binance.

CZs öffentliche Befürwortung von X machte Aster von "einem weiteren DEX" zu einem kulturellen Phänomen. Seine Aussage - "konkurriert mit Binance, hilft aber BNB" - verschaffte Aster sofortige Glaubwürdigkeit und Legitimität, die ein neues Protokoll unmöglich organisch erreichen kann.

Die Reaktion des Marktes war heftig. Innerhalb weniger Tage nach den ersten Veröffentlichungen von CZ stieg ASTER um 7.000% gegenüber dem Startpreis. Die CMC-Launch-Kampagne der Plattform generierte 400 Millionen Aufrufe der Homepage und über 3 Millionen Tweets. Wenn CZ spricht, hört der Handel zu - und kauft.

Diese durch Influencer ausgelöste Dynamik wurde durch Tokenomics genutzt. Aster wies 53,5 % des Gesamtangebots den Community-Belohnungen zu, wobei 704 Millionen Token (8,8 % des Angebots) sofort beim Start verteilt wurden. Dies schuf eine reflexive Schleife: massiver Airdrop treibt das Volumen an → Volumen validiert den Token-Wert → höherer Token-Wert zieht mehr Farmer an → mehr Volumen.

Die Kompromisse: Geschwindigkeit versus Nachhaltigkeit

Das explosive Wachstum von Aster ging mit strukturellen Schwachstellen einher, die dem Growth-First-Modell eigen sind.

Fragen zur Volumenqualität: On-Chain-Analysten wiesen auf einen beträchtlichen Wash-Trading hin. Berichten zufolge waren 2,5 Mrd. $ eines Volumens von 42 Mrd. $ nicht organisch. Wenn Nutzer Punkte durch Delta-neutrales Hedging farmen - indem sie ASTER-Kassakurse kaufen und gleichzeitig 1x auf Perpetuals leerverkaufen - generieren sie ein enormes Volumen ohne echte Handelsabsicht.

Extreme Zentralisierung: Die Analyse ergab, dass drei bis sechs Wallets über 90 % des Token-Angebots kontrollieren. Diese Konzentration widerspricht grundlegend den Prinzipien der Dezentralisierung und birgt ein hohes Manipulationsrisiko.

Künftiger Angebotsdruck: Durch den Unlock im Oktober 2025 wurden 183 Millionen ASTER-Token im Wert von 325 Millionen Dollar - 11 % der Marktkapitalisierung - in einem einzigen Ereignis in Umlauf gebracht. Große, wiederkehrende Unlocks erzeugen einen anhaltenden Verkaufsdruck, den das Wachstum kontinuierlich auffangen muss.

Fragile Infrastruktur: Im Gegensatz zur vollständigen On-Chain-Historie von Hyperliquid waren die Handelsdaten von Aster nur über begrenzte APIs zugänglich. Kritiker bezeichneten es als "CEX ohne KYC, bei dem Sie sich mit Ihrer Brieftasche anmelden". Als ein Fehler im Zusammenhang mit dem XPL-Token zu unzulässigen Liquidationen führte, erstattete die Plattform den Nutzern die Beträge manuell - was auf zentralisierte Interventionsmöglichkeiten hindeutet.

Doch wer Aster als reinen Hype abtut, ignoriert echte Innovationen. Die MEV-freien "Hidden Orders" der Plattform funktionieren wie ein Dark Pool, bei dem Auftragsrichtung und -größe bis zur Ausführung verborgen bleiben. Dies schützt Händler vor Front-Running und Sandwich-Attacken - eine spürbare Verbesserung, die sogar von CZ selbst gelobt wird.

Infrastruktur-First Deep Dive: Die Festung Hyperliquid

Wenn Aster für blitzschnelles Skalieren steht, dann steht Hyperliquid für geduldiges Kapital, das zum Aufbau einer technologischen Dominanz eingesetzt wird.

Die These: Leistung ist das Produkt

Die Gründungsphilosophie von Hyperliquid: Im Derivatehandel fließt anspruchsvolles Kapital in eine überlegene Ausführung. Zeitraum.

Professionelle Händler und Market Maker interessieren sich nicht für Airdrops. Sie interessieren sich für Latenzzeiten, Slippage, Zuverlässigkeit und Kapitaleffizienz. Bauen Sie die beste Handelsmaschine, und die wertvollsten Nutzer werden Sie organisch finden.

Diese Überzeugung trieb das Team zu einer radikalen Entscheidung: Anstatt eine App auf Ethereum oder L2 bereitzustellen, wollten sie eine komplette Layer-1-Blockchain von Grund auf neu aufbauen, die speziell für eine Anwendung - den Hochfrequenz-Derivatehandel - entwickelt wurde.

Der Motor: Ein benutzerdefiniertes L1- und On-Chain-Auftragsbuch

Die Hyperliquid L1 läuft auf HyperBFT, einem proprietären Konsensmechanismus, der 20.000 Aufträge pro Sekunde mit einer Endgültigkeit von weniger als einer Sekunde erreicht. Vergleichen Sie dies mit allgemeinen Ketten, bei denen DEXs um begrenzten Blockspace konkurrieren und die Leistungsgrenze der Host-Kette erben.

Auf dieser Grundlage basiert ein Central Limit Order Book (CLOB), das vollständig auf der Kette liegt. Im Gegensatz zu AMMs, die probabilistische Preisfindungskurven verwenden, werden in einem CLOB Kauf- und Verkaufsaufträge direkt zusammengeführt - dasselbe Modell, das professionelle Händler an jeder großen zentralisierten Börse verwenden. Dies ermöglicht engere Spreads, größere Kapitaleffizienz und fortschrittliche Auftragsarten.

Der Clou: keine Gebühren für Trader. Die Nutzer zahlen nur Maker/Taker-Gebühren, wodurch eine Kostenstruktur entsteht, die mit der von Binance oder Coinbase identisch ist, während die Sicherheit der Selbstverwahrung erhalten bleibt.

Diese Architektur erforderte einen mehrjährigen Entwicklungszyklus und hochqualifizierte Ingenieure. Sie ist das Gegenteil von Asters Ansatz "schnell starten und wiederholen". Aber es hat etwas geschaffen, was die Konkurrenz nicht so einfach nachmachen kann: einen strukturellen Leistungsvorteil, der Hunderte von Millionen und Jahre benötigt, um ihn zu erreichen.

Der Beweis des Konzepts: Der Bitwise ETF-Antrag

Im September 2025 reichte Bitwise Asset Management bei der SEC ein S-1 für einen Hyperliquid ETF ein - ein physisch besicherter Fonds, der HYPE-Token mit Coinbase als Depotbank hält.

Dies ist eine außergewöhnliche Bestätigung. Ein großer regulierter Vermögensverwalter erachtete die Infrastruktur von Hyperliquid als ausreichend robust, sicher und ausgereift, um als Grundlage für ein öffentliches Investmentvehikel zu dienen, das eine Brücke zwischen DeFi und traditioneller Finanzierung schlägt.

Sie erhalten keine ETF-Anträge für Plattformen, die auf anreizgesteuerten Volumen basieren. Sie erhalten sie für Protokolle, die eine Zuverlässigkeit auf institutionellem Niveau aufweisen.

Leistung, Wirtschaftlichkeit und der Burggraben

Vor dem Auftauchen von Aster hatte Hyperliquid einen Marktanteil von ca. 80% am Perpetual DEX und wickelte ein Handelsvolumen von 478 Milliarden Dollar im Jahr 2024 ab. Selbst nach dem explosiven Start von Aster behielt Hyperliquid einen Marktanteil von 62% bei den offenen Positionen - eine Kennzahl, die besonders wichtig ist, da sie das gebundene, langfristige Kapital widerspiegelt und nicht die vorübergehende Aktivität der Anleger.

Die Plattform generiert konstante tägliche Gebühreneinnahmen von etwa 3 Millionen Dollar, die im August 2025 einen Höchststand von 106 Millionen Dollar monatlich erreichten. Dieser organische Cashflow bestätigt den hohen Lebenszeitwert der Nutzerbasis.

Das HYPE-Tokenomics-Modell ist auf langfristige Nachhaltigkeit ausgerichtet: 93-99% der Handelsgebühren finanzieren automatische Token-Rückkäufe, wodurch ein deflationärer Druck entsteht, der die Inhaber durch Angebotsreduzierung und nicht durch inflationäre Emissionen belohnt. Bis Mitte 2025 hatte der Hilfsfonds über 28,5 Millionen HYPE-Token erworben.

Der Infrastruktur-First Trade-Offs

Überlegene Technologie eliminiert das Risiko nicht - sie verlagert es.

Langsameres Anfangswachstum: Jahrelange Investitionen in Forschung und Entwicklung machten Hyperliquid anfällig für einen gut finanzierten Konkurrenten, der mit Anreizen einen Vampirangriff durchführte. Aster konnte kurzzeitig ein höheres Tagesvolumen erzielen und bewies damit, dass Marketing kurzfristig die technische Überlegenheit überwinden kann.

Bedenken hinsichtlich der Zentralisierung: Um eine Leistung auf CEX-Niveau zu erreichen, mussten architektonische Entscheidungen getroffen werden, die Kritik hervorriefen. Das Protokoll stützt sich auf 16 zugelassene Validierer im Gegensatz zu den über 800.000 von Ethereum. Das Team hat den Kerncode zunächst nicht als Open Source veröffentlicht, was zu Bedenken hinsichtlich der Transparenz führte.

Token-Freischaltungsdruck: Hyperliquid steht ab November 2025 vor einer großen Bewährungsprobe: eine lineare Freischaltung von 237,8 Millionen HYPE über 24 Monate. Bei 50 $ pro Token entspricht dies einem monatlichen Verkaufsdruck von etwa 500 Millionen $. Die Fähigkeit der Plattform, organische Nachfrage durch HyperEVM-Akzeptanz und Handelseinnahmen zu generieren, wird darüber entscheiden, ob dieser Angebotsschock aufgefangen wird oder zu einer Todesspirale wird.

Architektur und Leistungsvergleiche

| Metrisch | Aster (Growth-First) | Hyperliquid (Infrastruktur-First) |

|---|---|---|

| Stiftung | Multi-Chain-Anwendung (BNB, ETH, SOL, ARB) | Benutzerdefinierte L1 (HyperCore + HyperEVM) |

| Aufträge/Zweites | Abhängig von der Wirtskette | 20,000 |

| Endgültigkeit | Abhängig von der Wirtskette (~1-15 Sekunden) | Sub-Sekunde |

| Gas-Gebühren | Host Chain Gas + Handelsgebühren | Kein Gas; nur Maker/Taker-Gebühren |

| Entwicklungszeit | 6 Monate (Fusion + Rebranding) | 36+ Monate |

| Kern-Innovation | Versteckte Aufträge (MEV-Schutz auf App-Ebene) | On-chain CLOB + benutzerdefinierte Konsensierung |

| Kosten der Replikation | Niedrig (forkbare Architektur) | Extrem hoch (benutzerdefiniert L1) |

Der Entscheidungsrahmen: Fünf Säulen für die Wahl Ihres Weges

Das Aster-Hyperliquid Framework destilliert diese Fallstudien in ein umsetzbares Entscheidungsmodell, das auf fünf strategischen Säulen beruht.

Säule 1: Grundlegende Architektur 📐.

Infrastructure-First: Bauen Sie eine proprietäre L1 oder L2, die für Ihren speziellen Anwendungsfall optimiert ist. Akzeptieren Sie hohe F&E-Kosten und lange Fristen im Austausch für einen verteidigbaren Burggraben und die volle Kontrolle über Leistung und Wertschöpfung.

Wachstum zuerst: Setzen Sie auf etablierten L1s/L2s auf oder arbeiten Sie als Multi-Chain-Aggregator. Verzichten Sie auf eine maximale Leistung und Wertschöpfung im Austausch für eine schnelle Markteinführung und den sofortigen Zugang zu einer bestehenden Benutzerbasis.

Entscheidungsträger: Verfügen Sie über technische Spitzenkräfte und geduldiges Kapital, um eine maßgeschneiderte Infrastruktur aufzubauen? Oder müssen Sie innerhalb von 6-12 Monaten auf den Markt kommen, um ein Marktfenster zu erobern?

Säule 2: Markteinführungsstrategie ♟️

Infrastruktur-First: Organisches, produktgesteuertes Wachstum, das auf anspruchsvolle Händler durch hervorragende Ausführung abzielt. Das Marketing betont die technischen Spezifikationen und die Zuverlässigkeit.

Growth-First: Anreizgesteuertes Wachstum durch massive Airdrops, Influencer-Kampagnen und virale Features. Das Marketing betont die potenziellen Belohnungen und die Erzählungen der Community.

Entscheidungstreiber: Ist Ihr Team Weltklasse in narrativer Kriegsführung und im Aufbau von Communities? Oder haben Sie die technischen Fähigkeiten, um das Produkt für sich selbst sprechen zu lassen?

Säule 3: Produktphilosophie 📜.

Infrastruktur-First: Methodische Funktionsentwicklung mit Schwerpunkt auf Stabilität, Leistung und Kapitaleffizienz. Benutzerfreundlichkeit für Profis.

Wachstum zuerst: Rasche Einführung neuer Funktionen (extreme Hebelwirkung, spielerische Modi, einzigartige Sicherheiten), um Aufmerksamkeit zu erregen und sich von der Konkurrenz abzuheben.

Entscheidungstreiber: Bauen Sie für Trader, die den Erfolg in Basispunkten und Millisekunden messen? Oder für Benutzer, die Wert auf Unterhaltung und potenzielle 100-fache Renditen legen?

Säule 4: Wirtschaftsmodell 🔄

Infrastructure-First: Nachhaltige Tokenomics mit deflationären Mechanismen. Token-Nutzen an Netzwerksicherheit und Governance gebunden. Wertzuwachs durch Gebührenrückkäufe.

Growth-First: Inflationäre Tokenomics mit großen Zuweisungen für Anreize. Der Wert der Token basiert auf der Wachstumsgeschichte und dem Zukunftspotenzial.

Entscheidungstreiber: Kann Ihr Protokoll genügend organische Gebühreneinnahmen generieren, um ein Rückkaufmodell zu unterstützen? Oder müssen Sie einen Netzwerkeffekt durch vorübergehende Subventionen erzeugen?

Säule 5: Ziel-Benutzer-Persona 👤

Infrastruktur-First: Professionelle Händler, HFT-Firmen, Institutionen. Nutzer, die auf Ausführungsqualität, Latenzzeiten und Gebühren achten.

Wachstum-zuerst: Einzelhandels-Spekulanten, Airdrop-Farmer, Nutzer in Schwellenländern. Nutzer, die auf Anreize, die Verfügbarkeit von Hebeln und die Geschichte achten.

Entscheidungstreiber: Für wen bauen Sie eigentlich - und haben Sie die Ressourcen, um diese Menschen zu gewinnen und zu halten?

Die Fünf Säulen Entscheidungsmatrix

| Säule | Wählen Sie Growth-First, wenn… | Wählen Sie Infrastructure-First, wenn… |

|---|---|---|

| Architektur | Sie müssen in <12 Monaten starten | Sie können sich auf einen Bauzyklus von 2-4 Jahren festlegen. |

| Go-to-Market | Sie haben Erfahrung im Bereich Marketing/BD | Sie haben ein erstklassiges Ingenieurstalent |

| Produkt | Sie sind ein Meister der schnellen Iteration | Sie legen Wert auf technische Perfektion |

| Wirtschaft | Sie haben Kapital für Subventionen | Sie können über Product Excellence booten |

| Benutzer | Sie zielen auf den Einzelhandel/aufstrebende Märkte | Sie richten sich an Institutionen/Professionelle |

Warum hybride Ansätze in der Regel scheitern

Die offensichtliche Antwort: "Warum nicht beides?" Hier ist der Grund, warum es schwieriger ist, als es aussieht. Hybride Strategien führen zu organisatorischer Verwirrung, verwässerter Ressourcenzuweisung und inkohärenten Darstellungen. Growth-First erfordert eine Marketing-DNA; Infrastructure-First erfordert eine technische DNA. Diese Kulturen prallen aufeinander. Ihr Team wird entweder in der einen oder in der anderen Kultur brillieren - selten in beiden gleichzeitig. Die erfolgreichen Mischformen (wie die Entwicklung von dYdX von dApp → L2 → L1) sind sequentiell: Beherrschen Sie eine Phase, dann entwickeln Sie sich in die andere. Keine gleichzeitige Ausführung.

Erfolg messen: Verschiedene Metriken für verschiedene Modelle

Die Verwendung von Growth-First-KPIs zur Bewertung eines Infrastructure-First-Protokolls ist so, als würde man ein Formel-1-Auto danach beurteilen, wie viele Menschen hineinpassen. Die Metriken müssen mit der Strategie übereinstimmen.

Wichtige Leistungsindikatoren nach Strategie

| KPI Kategorie | Wachstum zuerst | Infrastruktur-First |

|---|---|---|

| Benutzerakquise | Wachstumsrate der neuen Brieftasche, Airdrop-Anspruchsrate, Geschwindigkeit der sozialen Erwähnung | Entwicklerübernahme, institutionelles Onboarding, Empfehlungen von Power-Usern |

| Aktivität | Täglich aktive Nutzer, 24-Stunden-Volumen, TVL-Wachstumsrate | Offenes Interesse, durchschnittliche Handelsgröße, Benutzerbindung nach 90 Tagen |

| Finanzen | Entwicklung des Token-Preises, Rang der Marktkapitalisierung | Protokollgebühreneinnahmen, P/F-Verhältnis, Rückkaufvolumen |

| Qualität | Viralitätskoeffizient (k-Faktor) | Ausfallquoten, Vollständigkeit der Transaktionen, prozentuale Betriebszeit |

| Gesundheit | Benutzerbindung (30/60/90 Tage), gezahlte Anreize im Vergleich zum Umsatz | Marktanteil im Vergleich zu den Wettbewerbern, Markteinführungszeit im Vergleich zur Roadmap |

Die Klippe der Bindung

Über 96% der Nutzer von Solana-basierten DEXs sind "einmalige Nutzer", die nie wiederkommen. Das Growth-First-Modell verschärft dieses Problem: Die Nutzer kommen wegen der Anreize, nicht wegen des Nutzens. Wenn Airdrops enden, wandern 90%+ ab. Infrastruktur-First-Protokolle wie Hyperliquid gehen dieses Problem an, indem sie die Ausführungsqualität so hoch ansetzen, dass die Nutzer wegen des Produkts bleiben. Der klebrige Faktor sind nicht die Token - es ist die Leistung.

Praktische Erkenntnisse: Ihr Aktionsplan

Auf der Grundlage der ICODA-Analyse von DEX-Protokollen können Sie diesen Rahmen wie folgt anwenden:

Für Gründer: Die Checkliste zur Selbsteinschätzung

Wählen Sie Infrastructure-First, wenn Sie haben:

- Elite-Ingenieurteam mit L1/L2-Entwicklungserfahrung

- Geduldiges Kapital ($10M+ Laufzeit von 2+ Jahren)

- Technische Innovation, die wirklich schwer nachzumachen ist

- Zielmarkt: Institutionen und professionelle Trader

- Toleranz für langsames Anfangswachstum

Wählen Sie Growth-First, wenn Sie haben:

- Weltklasse-Marketing und Community-Management

- Zugang zu einflussreichen Geldgebern oder Partnern im Ökosystem

- Kapital für aggressive Anreizprogramme ($5M+ für Luftabwürfe)

- Zielmarkt: Einzelhandel und Schwellenländer

- Notwendigkeit einer schnellen Marktvalidierung

Rote Flaggen für beide Wege:

- Wachstum-zuerst: Token-Ausschüttung, bei der <20 addresses control >50% des Angebots ausmacht, kein Plan für die Beibehaltung der Token nach dem Incentive, Abhängigkeit vom Wash-Trading für das Volumen

- Infrastruktur-First: Entwicklungsfahrplan >3 Jahre, kein klarer Weg zur Dezentralisierung, Unfähigkeit, technische Vorteile in einfachen Worten zu formulieren

Für Investoren: Der Rahmen für die Sorgfaltspflicht

Bewertung eines Growth-First-Protokolls:

- Analysieren Sie Tokenomics: Welcher Prozentsatz geht an die Community vs. Team/Insider?

- Prüfen Sie die Verteilung der Brieftasche: Sind die Airdrop-Empfänger konzentriert oder unterschiedlich?

- Bewerten Sie die Qualität des Volumens: Vergleichen Sie das gemeldete Volumen mit unabhängigen Analysen (Dune, DeFiLlama)

- Testen Sie die Beibehaltung: Wie hoch ist die 90-Tage-Rückkehrquote für neue Benutzer?

- Überprüfen Sie die Einnahmen: Erwirtschaftet das Protokoll Gebühren, die die Anreizkosten übersteigen?

Evaluierung eines Infrastruktur-First-Protokolls:

- Prüfen Sie technische Benchmarks: Überprüfen Sie unabhängig die Angaben zu Latenz, TPS und Betriebszeit.

- Bewerten Sie die Akzeptanz der Entwickler: Wie viele externe Teams bauen auf der Plattform?

- Prüfen Sie institutionelle Signale: Gibt es Partnerschaften mit regulierten Unternehmen, Depotbanken oder traditionellen Finanzinstituten?

- Untersuchen Sie Tokenomics: Ist der Wertzuwachs an die tatsächliche Nutzung des Protokolls oder an spekulative Erzählungen gebunden?

- Messen Sie das offene Interesse: Verfügt die Plattform über erhebliches, langfristig gebundenes Kapital?

Matrix zur Risikobewertung

| Risiko-Kategorie | Wachstum-First (Aster) | Infrastruktur-First (Hyperliquid) | Strategie zur Schadensbegrenzung |

|---|---|---|---|

| Nachhaltigkeit | HIGH: Anreiz Erschöpfung | LOW: Organische Gebührenerhebung | Subventionen schrittweise abbauen und gleichzeitig das Produkt verbessern |

| Zentralisierung | HIGH: Token-Konzentration | MODERAT: Kleines Validierungsset | Umsetzung des Fahrplans für die schrittweise Dezentralisierung |

| Regulierung | HIGH: Extreme Hebelwirkung, kein KYC | MODERAT: Benutzerdefinierte L1-Übersicht | Frühzeitiger Aufbau einer Compliance-Infrastruktur |

| Technisch | LOW: Kampferprobte Infrastruktur | HIGH: Neuartige, unbewiesene Architektur | Umfassende Audits, Bug Bounties, schrittweise Markteinführung |

| Wettbewerb | HIGH: Leicht aufspaltbare Funktionen | TIEF: Schwierig, den Graben zu replizieren | Kontinuierliche technische Innovation und Benutzerbindung |

Blick nach vorn: Die konvergente Zukunft

Langfristige Gewinner werden beide Modelle kombinieren. Aster muss sich in Richtung Infrastrukturinvestitionen entwickeln - der CEO hat Pläne für eine spezielle Hochleistungskette angedeutet. Ohne technische Verteidigungsfähigkeit wird eine anhaltende Dominanz unmöglich, sobald die Anreize auslaufen.

Hyperliquid muss die Nutzerakquise durch strategische Wachstumsinitiativen beschleunigen. Die Einführung eines Punkteprogramms im November 2023 stellt diese Entwicklung dar: Anreize für die echte Nutzung ohne Beeinträchtigung der Ausführungsqualität. Der Druck zur Freischaltung der Token ab November 2025 macht diesen Schwenk dringend notwendig - die Generierung einer organischen Nachfrage durch die Einführung von HyperEVM wird entscheidend.

Die Zukunft gehört den Protokollen, die die sequentielle Entwicklung beherrschen: Beginnen Sie mit einem Weg, führen Sie ihn fehlerfrei aus und fügen Sie dann Elemente der gegnerischen Strategie hinzu, bevor Ihr anfänglicher Vorteil verblasst.

Die Quintessenz: Der ewige DEX-Markt wird mehrere Gewinner hervorbringen, aber jeder muss sich zu Beginn für seine strategische DNA entscheiden. Wachstum zuerst erregt Aufmerksamkeit; Infrastruktur zuerst erregt Wert. Ihre Aufgabe ist es nicht, den "richtigen" Weg zu wählen, sondern den von Ihnen gewählten Weg mit absoluter Überzeugung umzusetzen und sich dann weiterzuentwickeln, bevor die Marktdynamik Sie dazu zwingt.

Häufig gestellte Fragen (FAQ)

Dezentrale Börsen (DEXs) ermöglichen es Nutzern, Kryptowährungen direkt von ihren Wallets aus zu handeln, ohne die Verwahrung an eine dritte Partei zu übertragen, während zentralisierte Börsen (CEXs) wie Binance oder Coinbase die Gelder der Nutzer halten und als Vermittler fungieren. DEXs nutzen Smart Contracts für den Peer-to-Peer-Handel, während CEXs Orderbücher auf zentralen Servern betreiben, die eine schnellere Ausführung ermöglichen, aber Vertrauen in die Plattform erfordern.

Die ersten dezentralen Börsen entstanden um 2016-2017, aber DEXs gewannen während des "DeFi-Sommers" im Jahr 2020 an Zugkraft, als Uniswap das Modell der automatisierten Marktmacher (AMM) populär machte. Der permanente DEX-Sektor entwickelte sich später, als Protokolle wie dYdX 2021 den Derivatehandel einführten und 2023 Plattformen wie Hyperliquid entstanden, die sich auf die Infrastruktur konzentrierten.

Dezentrale Börsen bieten Selbstverwahrung (Nutzer kontrollieren ihre privaten Schlüssel), Zensurresistenz, erlaubnisfreien Zugang ohne KYC-Anforderungen und Transparenz durch On-Chain-Abrechnung. Fortgeschrittene DEX-Protokolle bieten jetzt Null-Gas-Gebühren, Ausführungsgeschwindigkeiten auf CEX-Niveau mit bis zu 20.000 Aufträgen pro Sekunde und innovative Funktionen wie renditeträchtige Sicherheiten, die auf zentralisierten Plattformen nicht verfügbar sind.

Dezentrale Börsen haben in der Regel eine geringere Liquidität als die großen CEXs, langsamere Transaktionsgeschwindigkeiten auf Allzweck-Blockchains, eine höhere technische Komplexität für neue Nutzer und einen begrenzten Kundensupport, wenn Probleme auftreten. Einige DEXs stehen auch vor dem Problem des Wash-Trading, der Token-Konzentration unter Walen und der Nachhaltigkeitsproblematik im Zusammenhang mit anreizgesteuerten Volumina und organischer Handelsaktivität.

Dezentrale Börsen bewegen sich in einer regulatorischen Grauzone, die je nach Gerichtsbarkeit variiert. Plattformen, die Funktionen wie extreme Hebelwirkung (1001x) oder keine KYC-Richtlinien anbieten, werden von Regulierungsbehörden wie der SEC genauer unter die Lupe genommen. Infrastruktur-orientierte DEX-Protokolle, die konforme Rahmenwerke aufbauen und mit regulierten Depotbanken zusammenarbeiten (wie die Bitwise ETF-Einreichung von Hyperliquid), zeigen Wege zu einem legalen Betrieb auf, obwohl globale regulatorische Rahmenwerke für DeFi noch in der Entwicklung sind.

Die Zukunft dezentraler Börsen deutet auf eine Konvergenz zwischen Growth-First- und Infrastructure-First-Modellen hin, wobei erfolgreiche Protokolle proprietäre Technologie-Gräben und nachhaltige Strategien zur Nutzerakquise miteinander verbinden. Es wird prognostiziert, dass der Marktanteil der Perpetual DEX von 10 % auf 20-30 % des gesamten Derivatvolumens ansteigen wird, da maßgeschneiderte Layer-1-Blockchains die CEX-Parität erreichen und gleichzeitig die Dezentralisierung aufrechterhalten und institutionelles Kapital durch die Einhaltung von Vorschriften anziehen.

Den Artikel bewerten