comparte

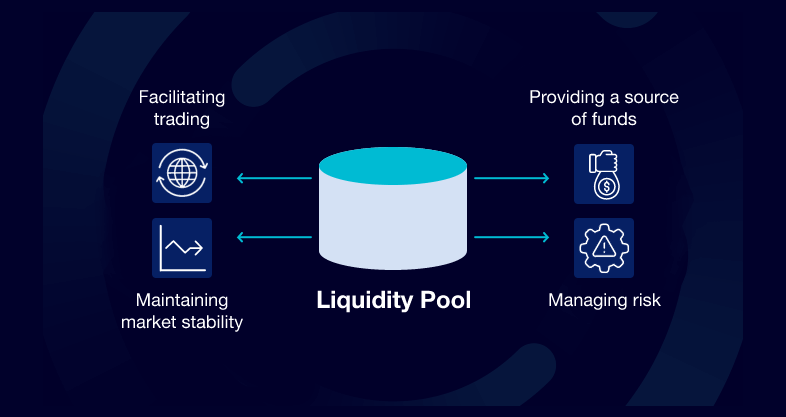

Las esferas de las finanzas digitales y los negocios de activos digitales han experimentado un crecimiento exponencial en los últimos años. Cada día se producen miles de operaciones y, para que funcionen, los fondos de liquidez son una necesidad.

Los pools de liquidez agilizan los procesos de verificación de las transacciones y aceleran todo el proceso que rodea al comercio de activos digitales.

La importancia de un fondo de liquidez

La liquidez se refiere a la rapidez y facilidad de conversión de un activo específico en moneda convencional. Esta característica es especialmente relevante con las criptodivisas ya que, muchas veces, si una criptodivisa tiene un factor de liquidez bajo, significa que no es específicamente viable para un operador invertir en una divisa específica.

Además, cuando un mercado experimenta bajos niveles de fluidez, significa que todo el espacio es menos deseable para los operadores, y el precio de las criptomonedas se dispara, mientras que los altos niveles de fluidez proporcionan un terreno más estable para que se produzcan las operaciones. Cuanto mayores son los niveles de liquidez, más rápido y fácil es negociar de un momento a otro.

En el espacio del comercio convencional, la fluidez de las divisas la deciden a menudo los propios agentes de bolsa, mientras que los mercados financieros digitales se ven obligados a depender de los pools de liquidez o de los colchones de crédito para funcionar sin problemas. La naturaleza de cómo funcionan los pools de liquidez y lo que proporcionan permite un flujo estable de fluidez al espacio del comercio electrónico, haciendo que los tratos sean justos e ideales.

¿Qué se necesita para que funcionen los fondos de cripto liquidez?

Las maquinaciones de un fondo de liquidez son un asunto complejo que requiere muchos aspectos y agentes diferentes para funcionar correctamente. Por lo tanto, comprender por qué y cómo funcionan estos servicios es vital para tener éxito en su utilización.

Hay 2 engranajes principales en este sistema. Tienes que tener en cuenta a los Creadores de Mercado Automatizados (AMM) y a los Proveedores de Liquidez.

Creadores de Mercado Automatizados

Son la columna vertebral del criptocomercio moderno. Funcionan conectando a 2 corredores y presentándoles el acuerdo autoejecutable deseado para que se produzcan las operaciones. Además, las AMM también presentan a los operadores datos precisos sobre el comercio y los precios de las divisas para ayudarles a tomar una decisión sobre su próximo movimiento.

Proveedores de liquidez

Esta pieza del rompecabezas es, con diferencia, la más importante, ya que un colchón crediticio con poca o ninguna fluidez. Los prestamistas están condenados al fracaso más pronto que tarde. Además, este aspecto de los pools de liquidez es la forma en que la mayoría de los criptooperadores han encontrado el éxito en sus campos en los últimos años.

¿Cómo proporcionar liquidez y obtener beneficios de ello?

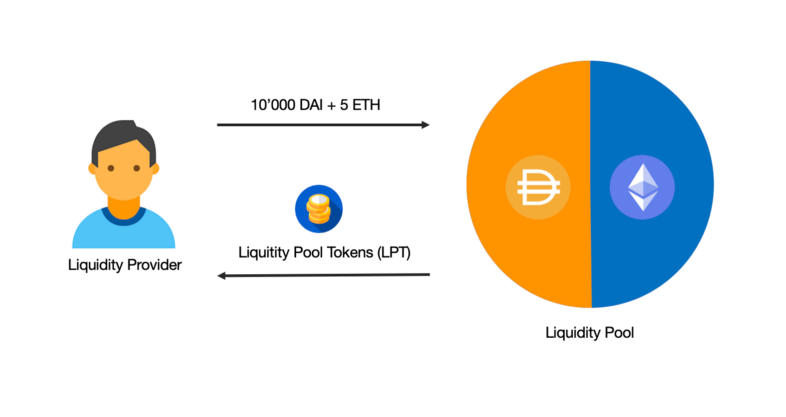

Las personas que prestan un colchón crediticio con sus recursos para cumplir acuerdos se denominan proveedores de liquidez. Convertirse en proveedor de liquidez es bastante sencillo, pero hay que pensar mucho en cómo hacerlo.

En primer lugar, tendrás que elegir un tampón de crédito conveniente para ti. Este paso es fundamental para tu éxito. Necesitas encontrar un fondo de liquidez que negocie con los activos que no sólo posees, sino en cuyo éxito también crees.

A continuación, tendrás que depositar criptorecursos en un partido de crupier de tu elección en un reparto equitativo del 50-50. Después de depositar los fondos, quedarán bloqueados en un acuerdo autoejecutable durante el tiempo que elijas. Durante este tiempo, no podrás levantar los fondos depositados en el fondo de liquidez, así que elige bien este periodo. Además, mientras tus fondos estén bloqueados, se te recompensará con una parte de los gastos comerciales de las operaciones realizadas con la parte del fondo que hayas prestado.

Una vez que se levante el bloqueo de tu parte del fondo, podrás retirar tu moneda y se te pagará en fichas del fondo de liquidez.

Ventajas e inconvenientes de los pools de liquidez

Como cualquier oportunidad de negocio, los fondos de liquidez tienen ventajas y desventajas inherentes de uso que pueden afectar en gran medida a tus posibilidades de éxito. Las principales ventajas de los colchones de liquidez son las siguientes:

Racionalización y facilidad de uso

Cualquier criptocomerciante habrá experimentado el laborioso proceso que supone encontrar un socio comercial adecuado. Muchas veces, no podrás encontrar un socio comercial adecuado y tendrás que regatear para salirte con la tuya. Los pools de liquidez eluden completamente este proceso automatizándolo mediante un complejo de robots y procesos para que tu experiencia sea rápida y eficaz. Mediante acuerdos autoejecutables, los pools de liquidez te emparejan automáticamente con otro criptocomerciante.

Baja volatilidad de precios

Dado que todos los activos que se negocian utilizando los pools de liquidez ya están almacenados dentro de los contratos inteligentes, no habrá situaciones en las que te veas obligado a pagar el doble o incluso el triple del coste habitual de una criptodivisa. Con los colchones de liquidez, se acabaron los tiempos en los que los vendedores cobraban precios obscenos, a cambio de tratos justos y ventajosos. La forma en que los amortiguadores de liquidez organizan esto es mediante el uso de tarifas comerciales. Un fondo de liquidez tomará los datos de Internet sobre cómo funciona una criptomoneda y cuál es el precio medio de venta de la moneda y presentará a los comerciantes precios precisos y ventajosos.

La mayoría de los inconvenientes de los pools de liquidez se deben a que utilizan contratos autoejecutables. Aunque actualmente es la mejor forma de comerciar con criptomonedas, los contratos inteligentes tienen algunos defectos que pueden disuadir a algunos usuarios. Las desventajas son las siguientes:

Errores en todo el sistema

Aunque no son habituales, estos contratiempos tecnológicos pueden afectar gravemente a tu rendimiento. Dado que un contrato inteligente retiene tus fondos para que se realice la operación, existe la posibilidad de que, si se produce un contratiempo en todo el sistema, pierdas todos los fondos que se hayan depositado en el contrato. Recorre los contratos inteligentes con cuidado y precaución. Podría salvarte de una gran pérdida de recursos.

Prácticas comerciales fraudulentas

Aunque los fondos de liquidez eluden los acuerdos desventajosos, sigue habiendo una forma similar de que la gente te haga gastar mucho más de lo que deberías. A veces, el acceso que se da a los consumidores en un acuerdo de autoejecución varía. Puede haber casos en los que las normas efectivas del acuerdo de autoejecución se cambien sobre la marcha, lo que podría suponer la pérdida total de todos los fondos de la agrupación.

¿Hasta qué punto son seguros los fondos de liquidez?

Este es un tema difícil de debatir, ya que los pools de liquidez son más seguros que la mayoría de los servicios similares, pero siguen siendo bastante arriesgados cuando se miran en el vacío. Los pools de liquidez son más seguros que algo como un libro de órdenes porque no retienen tu cripto durante tanto tiempo como los libros de órdenes, lo que disminuye el riesgo inherente a los contratos inteligentes.

Por otra parte, estos servicios pueden ser bastante arriesgados para el proveedor de liquidez, ya que los activos almacenados en el fondo están completamente fuera de su alcance. Gran parte del factor de riesgo depende de cuánto investigue el proveedor de liquidez sobre el pool específico en el que está decidido a depositar fondos. Los operadores principiantes o crédulos pueden perder fácilmente grandes cantidades de sus recursos.

Fondos de liquidez más populares

Uniswap

Uniswap existe desde finales de 2018 y ha demostrado ser un pilar entre otros servicios populares de fondo de liquidez. Uniswap es un sistema basado en Ethereum en el que puedes negociar libremente en ERC-20 con otros corredores de bolsa.

Equilibrador

Balancer es otro servicio de fluidez muy popular. Al igual que la entrada anterior de esta lista, Balancer es un sistema basado en Ethereum. Lo que lo distingue de la mayoría de los demás servicios de su espacio es que Balancer tiene opciones de personalización del búfer de crédito más establecidas y sólidas.

Curva

Y por último, una plataforma basada en Ethereum, Curve Finance, presenta una oportunidad única en el espacio de la fluidez para que los comerciantes participen en el comercio de stablecoin.

Una larga historia corta

Los pools de liquidez han demostrado su utilidad en el mercado descentralizado y probablemente serán un pilar durante bastante tiempo. La tecnología de vanguardia que permite realizar intercambios a la velocidad del rayo es difícil de igualar en el espacio comercial moderno. Por lo tanto, un operador que dedique tiempo y esfuerzo diligentes a invertir en este ámbito seguro que verá buenos resultados al final del día.