Le paysage de la finance de marché a évolué de manière spectaculaire. En 2024, nous avons assisté à une croissance explosive de 211 % de la valeur totale bloquée (TVL), qui a atteint 214 milliards de dollars. Mais le hic, c’est que tous les projets n’ont pas bénéficié des mêmes avantages.

Les gagnants ont des points communs : une attention particulière au rendement réel, une expérience utilisateur exceptionnelle, des communautés dynamiques et une optimisation de l’IA avant-gardiste. Si vous construisez en DeFi et souhaitez rejoindre leurs rangs, ce guide complet vous montrera exactement comment procéder.

Les nouvelles règles du succès de DeFi

L’époque où les TAEG tape-à-l’œil et les incitations symboliques pouvaient à eux seuls générer une croissance durable est révolue. Les projets DeFi qui réussissent aujourd’hui comprennent que la croissance durable de la TVL nécessite une approche fondamentalement différente:

- Un rendement réel plutôt que des émissions de jetons: Les utilisateurs préfèrent de plus en plus les protocoles qui génèrent des revenus réels

- Un développement axé sur la communauté: Des communautés fortes stimulent la croissance organique mieux que n’importe quelle campagne de marketing.

- Infrastructure prête pour l’IA: Les assistants IA devenant des outils de recherche principaux, la découvrabilité dépend de l’optimisation de l’IA

- La sécurité en tant que caractéristique: La confiance est devenue l’ultime avantage concurrentiel

Nous allons nous plonger dans le cadre en quatre étapes que les protocoles réussis utilisent pour faire évoluer leur TVL de manière systématique.

Étape 1 : Fondation (mois 1 à 3)

Construire une interface utilisateur et une sécurité à toute épreuve

Votre produit est votre base. Aucun effort de marketing ne peut compenser une expérience utilisateur défaillante ou des failles de sécurité.

Étude de cas : Le succès de Tra der Joe Trader Joe ne s’est pas contenté de construire un autre DEX. Il a créé le "Liquidity Book" avec des bacs de liquidité discrets, permettant un trading sans dérapage tout en donnant aux fournisseurs de liquidité une efficacité de capital sans précédent. Leur image de marque conviviale et leur interface intuitive les ont aidés à conquérir une part de marché significative sur Avalanche.

La liste de contrôle de l’optimisation UX :

✅ Simplifiez l’embarquement: Réduisez l’inscription et le premier dépôt à 2 ou 3 clics maximum

✅ Mobile-First Design: Plus de 50 % des utilisateurs accèdent à DeFi via des appareils mobiles

✅ Navigation intuitive: Menus auto-explicatifs et terminologie claire

✅ Tests A/B : Optimisez en permanence les principaux entonnoirs de conversion

Les incontournables de la sécurité :

✅ Audits de contrats intelligents: Plusieurs audits réalisés par des entreprises réputées (Consensys, Trail of Bits, OpenZeppelin)

✅ Portefeuilles multi-signatures: Pour la trésorerie et les changements de protocole critiques

✅ Mécanismes de pause d’urgence: Possibilité d’interrompre les opérations en cas d’attaque

✅ Intégration des assurances: Partenariat avec Nexus Mutual ou InsurAce

Résultats attendus: Amélioration de 40 à 80 % des taux de conversion, augmentation de 25 à 50 % de la taille moyenne des dépôts, renforcement de la confiance des investisseurs institutionnels.

La communauté : Votre moteur de croissance

Une communauté forte n’est pas seulement agréable à avoir, c’est votre atout le plus précieux pour la croissance organique.

Étude de cas : La croissance communautaire de SparkDEX SparkDEX a atteint une croissance de 410 % de la TVL en un an grâce à un engagement quotidien sur le Discord, des AMA hebdomadaires et des campagnes de contenu généré par les utilisateurs. Leur secret ? Une interaction cohérente et authentique avec la communauté.

Les trois plateformes essentielles :

| Plarform | Discord | X (Twitter) | Télégramme |

| Valeur | Centre communautaire | Visage public | Communication rapide |

| Objectif | 🔹 Support technique 🔹 Discussions approfondies 🔹 AMAs 🔹 Gouvernance | 🔹 Nouvelles des projets 🔹 Contenu éducatif 🔹 Mise en réseau de l’industrie | 🔹 Notifications instantanées 🔹 Brèves discussions 🔹 Accès mobile |

| Structure | #général #soutien #annonces #canaux de gouvernance | 🔹 Mises à jour quotidiennes du protocole 🔹 Fils de discussion éducatifs 🔹 Commentaires sur l’industrie | 🔹 Annonces importantes 🔹 Réponses rapides aux questions-réponses |

| Caractéristiques principales | Q&R quotidiennes, AMA hebdomadaires en équipe, discussions sur les propositions | Répondez aux mentions, participez aux discussions, faites de la promotion croisée avec vos partenaires. | Bots pour les notifications d’événements protocolaires |

Des programmes communautaires qui fonctionnent :

- Programmes d’ambassadeurs pour les membres actifs

- Systèmes d’accomplissement et tableaux de classement

- Concours de contenu généré par les utilisateurs

- Possibilités exclusives de tests bêta

Indicateurs cibles: 500 à 2 000 membres actifs de la communauté au cours des trois premiers mois, avec une croissance organique grâce au bouche-à-oreille.

Étape 2 : Incitation (mois 4 à 9)

Des programmes de rendement réel qui fonctionnent vraiment

Les programmes de liquidité modernes se concentrent sur le rendement réel durable plutôt que sur les émissions symboliques non durables.

Étude de cas : L’évolution de Compound Compound a modernisé son programme de distribution en mettant l’accent sur le rendement réel : 70 % des frais de protocole réels + 30 % des émissions de jetons. Résultat : une croissance de 340% de la TVL en 6 mois et une bien meilleure rétention des utilisateurs.

Étude de cas : Le modèle veCRV de Curve Le modèle ve-tokenomics de Curve, avec des durées de blocage allant jusqu’à 4 ans, un vote par jauge et un rendement réel sans frais, a permis de maintenir une TVL de 2,5 milliards de dollars à travers de multiples cycles de marché.

Le cadre du rendement réel :

Distribution des revenus :

- 60-70% des récompenses proviennent des revenus réels du protocole (frais de transaction, intérêts)

- 30-40% d’émissions de jetons contrôlées

- Réinvestissement automatique et capitalisation

- Réduction progressive des émissions au fil du temps

Mécanismes de distribution :

- Formules quadratiques pour éviter la domination d’un grand joueur

- Primes basées sur le temps pour une participation à long terme

- Protections contre les jeux (périodes minimales de détention)

- Calendrier de déblocage progressif (25 % immédiatement, 75 % sur 12 mois)

Mise en œuvre de la technologie ve-Tokenomics :

- Bloquer les jetons pendant 1 à 4 ans pour obtenir un droit de vote

- Vote sur la répartition des récompenses entre les pools

- Partagez les revenus réels du protocole avec les détenteurs de jetons.

- Marché de la délégation de vote

Résultats escomptés: croissance de 200 à 400 % de la TVL, augmentation de 300 à 500 % de la durée de rétention des utilisateurs.

Largages aériens stratégiques et campagnes de points d’appui

Les campagnes de qualité attirent les utilisateurs réels plutôt que les agriculteurs.

Étude de cas : Le succès anti-sybil de L ayerZero LayerZero s’est concentré sur une activité authentique entre les chaînes avec des mécanismes anti-sybil et le vote de la communauté sur les critères. LayerZero a attiré une base d’utilisateurs de grande qualité et de longue durée malgré (ou grâce à) ses exigences strictes en matière de qualification.

Le cadre du système de points :

| Catégorie | Allocation | Critères |

| Contribution TVL | 40-50% | 🔹 Montant et durée des dépôts 🔹 Cohérence des dépôts dans le temps |

| Participation au protocole | 25-30% | 🔹 Diversité des fonctions utilisées 🔹 Fréquence et complexité des transactions |

| Contribution de la Communauté | 15-20% | 🔹 Création de contenu de qualité 🔹 Aide aux autres utilisateurs 🔹 Participation à la gouvernance |

| Programme de référence | 10-15% | 🔹 Faire venir des utilisateurs actifs 🔹 La qualité plutôt que la quantité |

Protection anti-sybille :

- Seuils minimaux d’activité en fonction du temps

- Vérification de l’identité pour les grandes allocations

- Apprentissage automatique pour la détection de formes suspectes

- Validation communautaire des grands bénéficiaires

Résultats attendus: 5 000 à 50 000 utilisateurs de qualité, croissance virale, augmentation de 50 à 200 % de la TVL.

Étape 3 : Mise à l’échelle (10 à 15 mois)

Le marketing omnicanal qui convertit

Marketing de contenu complet et partenariats avec des influenceurs pour une portée maximale.

Étude de cas : Campagne omnicanale réussie Un projet a permis d’atteindre plus de 670 000 utilisateurs et une croissance de 36 % de la TVL grâce à 14 posts d’influenceurs de premier plan et à une couverture dans 33 publications sur la cryptographie en 14 jours. La clé a été la coordination des messages sur tous les canaux.

Une stratégie de contenu qui fonctionne :

Contenu éducatif (3-4 posts/semaine) :

- Tutoriels sur le protocole et guides DeFi

- Analyse du marché et des tendances

- Explications techniques et mises à jour

Stratégie Twitter :

- Fils de discussion quotidiens

- Fils de discussion éducatifs sur le DeFi

- Engagement avec les leaders de l’industrie

- Participation aux discussions sur les tendances

Les paliers du marketing d’influence :

| Top Tier (>100K followers) | Niveau intermédiaire (10K-100K followers) | Micro Tier (<10K followers) |

| 🔹 Annonces importantes et revues de produits 🔹 Fort impact, faible fréquence | 🔹 Collaborations régulières et contenu éducatif 🔹 Engagement constant | 🔹 Défense des intérêts de la communauté et critiques détaillées 🔹 Authenticité élevée, publics de niche |

Résultats attendus: 500 000 à 2 millions d’utilisateurs, 200 à 400 % d’augmentation de la notoriété de la marque, 25 à 80 % de croissance de la TVL.

Des partenariats stratégiques pour la croissance

Des intégrations essentielles pour étendre les fonctionnalités et la portée de l’audience.

Etude de cas : Spark Protocol x Aave L’intégration à l’écosystème d’Aave a permis de passer de 1,2 milliard de dollars à 7,2 milliards de dollars en 5 mois grâce à des stratégies d’accès aux liquidités et de partage des rendements.

Types de partenariats prioritaires :

Intégrations techniques :

- Partenaires du portefeuille: MetaMask, Trust Wallet, WalletConnect

- Agrégateurs DEX: 1inch, Paraswap pour l’acheminement des liquidités

- Traqueurs de portefeuille: Zerion, Zapper pour la visibilité

- Analytique: DeFiLlama, Dune Analytics pour les données

Partenariats pour l’écosystème :

- Passerelles inter-chaînes: Pour l’accès à plusieurs chaînes

- Agrégateurs de rendement: Yearn, Convex pour les stratégies complexes

- Protocoles d’assurance: Nexus Mutual pour une protection supplémentaire

- Plateformes de gouvernance: Snapshot, Tally pour le vote

Résultats attendus: Accès à 50 000-500 000 utilisateurs partenaires, croissance de 30 à 100 % de la TVL grâce à l’amélioration des fonctionnalités.

Étape 4 : Optimisation (mois 16+)

Innovation avancée en matière de rendement

Stratégies de revenus de pointe et préparation à l’avenir de l’IA pour un avantage concurrentiel à long terme.

Étude de cas : Pendle’s RWA Integration Pendle a intégré les actifs du monde réel (sDAI, fUSDC) avec la tokenisation des rendements, créant ainsi des marchés pour l’échange de rendements futurs. Résultat : une croissance de 580 % des actifs réels grâce à l’innovation en matière de rendement.

Stratégies d’innovation en matière de rendement :

Intégration des actifs dans le monde réel :

- Taux des bons du Trésor par le biais des protocoles RWA

- Rendements futurs tokenisés (jetons distincts pour le principal et le rendement)

- Stratégies automatisées avec rééquilibrage

- Rendement stable avec effet de levier et mécanismes de protection

Produits avancés :

- Contrats à terme sur le rendement: Contrats à terme sur les rendements attendus

- Coffres-forts d’auto-composition: Réinvestissement automatisé avec optimisation des gaz

- Un rendement protégé par une assurance: Produits à rendement protégé

Optimisation de l’IA (AIO) : Le nouveau SEO

En 2025, les protocoles seront lus non seulement par des humains, mais aussi par des assistants IA. L’optimisation de l’IA est essentielle à la croissance organique.

Fondation technique :

- Tableaux de bord complets de Dune Analytics avec des données vérifiables

- Balisage Schema.org et points d’extrémité de l’API en temps réel

- Fichier LLMS.txt pour diriger les robots d’indexation de l’IA

- <Temps de chargement de 3 secondes, balisage HTML sémantique

Contenu adapté à l’IA :

- FAQ structurées avec des réponses directes

- Comparaison objective des protocoles avec les données

- Glossaire et documentation technique

- Rapports de performance réguliers

Surveillance des mentions par l’IA :

- Requêtes régulières aux principaux assistants d’IA (ChatGPT, Claude, Perplexité)

- Suivre la fréquence et le contexte des mentions du protocole

- Optimiser le contenu en fonction du retour d’information de l’IA

Résultats attendus: 300-600% de croissance de la TVL grâce à des innovations en matière de rendement, 25-60% de croissance du trafic organique grâce à l’IA sur une période de 6 à 12 mois.

L’approche intégrée : Faire en sorte que tout fonctionne ensemble

Modèle de développement par étapes

L’impact maximal est obtenu par l’application synergique de toutes les étapes avec une bonne coordination.

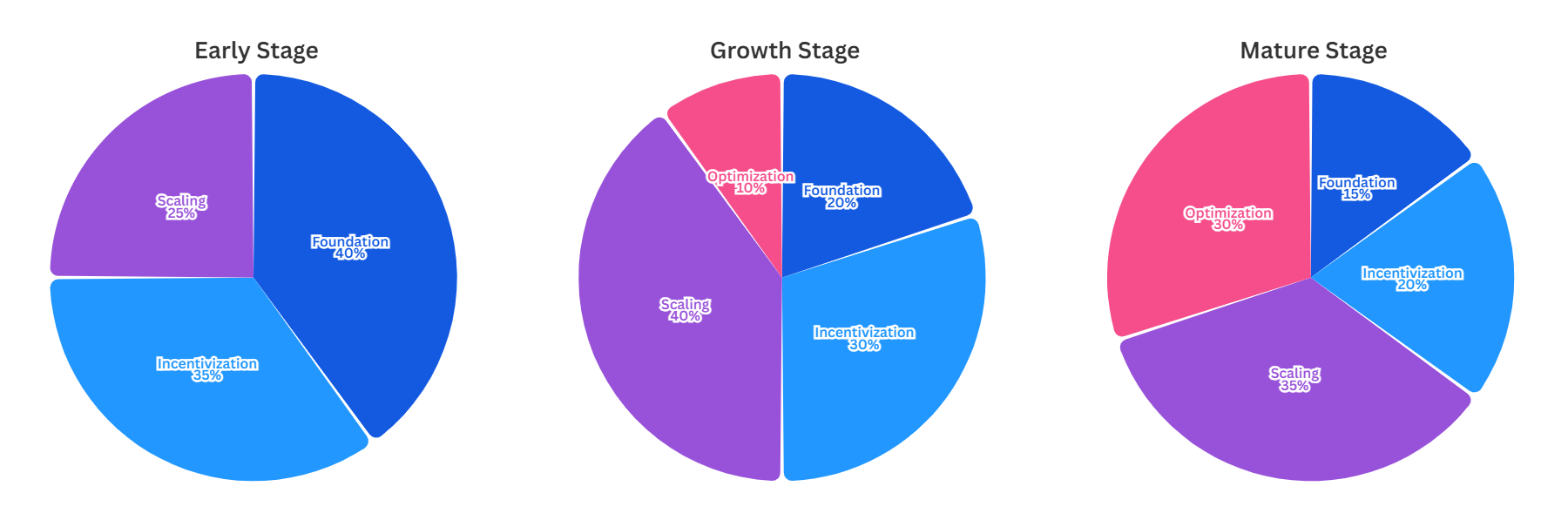

Allocation des ressources par étape :

- Stade précoce (<$10M TVL) - 40% Fondation, 35% Incitation, 25% Mise à l’échelle

- Phase de croissance (10 à 100 millions de dollars de valeur ajoutée) - 20 % pour la fondation, 30 % pour l’incitation, 40 % pour la mise à l’échelle, 10 % pour l’optimisation.

- Phase de maturité (> $100M TVL) - 15% Fondation, 20% Incitation, 35% Mise à l’échelle, 30% Optimisation

Facteurs critiques de succès

| 🧱 Foundation First | La sécurité, l’UX et la communauté sont des conditions préalables non négociables. |

| 📈 Real Yield Focus | Une économie durable plutôt que des incitations symboliques à court terme |

| 🤖 Préparation à l’IA | L’optimisation de la découverte de l’IA est essentielle pour la croissance organique |

| 👥 Centré sur la communauté | L’engagement authentique est le moteur d’une expansion durable |

Principaux enseignements pour les bâtisseurs de DeFi

Le paysage DeFi récompense les projets qui allient l’excellence technique à une conception économique réfléchie et à un positionnement stratégique. Pour réussir, il faut :

- Patience et persévérance: Une croissance durable prend au minimum 12 à 18 mois

- Penser d’abord à l’utilisateur: Chaque décision doit améliorer l’expérience de l’utilisateur

- Investissement communautaire: Votre communauté est votre atout le plus précieux

- Optimisation basée sur les données: Mesurez tout, optimisez en permanence

- Une planification tournée vers l’avenir: Préparez-vous à la découverte et à l’interaction basées sur l’IA

Les projets qui domineront le prochain cycle sont construits aujourd’hui en tenant compte de ces principes. La question n’est pas de savoir si DeFi va continuer à croître, mais si votre projet fera partie de cette croissance.

Ce guide est basé sur l’analyse d’études de cas réels de 2024-2025. Des mises à jour régulières de la stratégie sont recommandées pour s’adapter à l’évolution de l’écosystème DeFi.

Notez l'article